Прогноз ювелирного рынка 2026 – 2030

Ювелирная индустрия переживает период трансформации, сопоставимый по масштабу с технологическими революциями в других секторах экономики. Если ещё десятилетие назад рынок развивался по предсказуемым траекториям, то сегодня классические модели потребления размываются под влиянием технологий, изменения ценностей покупателей и макроэкономических потрясений.

2025 год стал показательным: мировые цены на золото преодолели $4000 за тройскую унцию, серебро выросло более чем на 80% с начала года, а глобальный спрос на золото достиг рекордных 1,31 тысячи тонн в третьем квартале. Российский рынок показал номинальный рост на 25–36% в зависимости от сегмента, хотя физические объёмы продаж во многих категориях сократились.

Эти противоречия создают сложную картину отрасли. К 2030 году глобальный ювелирный рынок превысит $578 миллиардов, демонстрируя среднегодовой рост 5,3%. Однако за этими цифрами скрываются фундаментальные изменения в структуре спроса и самой природе продукта.

Ключевые трансформации к 2030 году:

- Лабораторные бриллианты могут занять от 25–30% (по консервативным оценкам) до 80% (по оптимистичным) рынка алмазных украшений по количеству единиц

- Персонализация превращается из маркетингового приёма в базовое ожидание потребителя

- Гендерные границы теряют актуальность: мужской сегмент растёт быстрее женского

- Онлайн-каналы в России достигнут 30–35% против нынешних 28–29%

Для российского рынка прогнозы особенно неоднозначны. Высокие цены на драгметаллы поддерживают номинальную выручку, но грядущие фискальные изменения — повышение НДС до 22% и ужесточение УСН — могут привести к закрытию до 80% малых игроков.

Настоящий материал основан на анализе данных Grand View Research, Business of Fashion, аналитики РБК и «Коммерсанта», прогнозов инвестиционных банков. Мы рассмотрим ключевые тренды мировой индустрии до 2030 года, оценим перспективы российского рынка и обозначим риски, способные скорректировать оптимистичные сценарии.

ГЛОБАЛЬНЫЙ КОНТЕКСТ: МИРОВОЙ ЮВЕЛИРНЫЙ РЫНОК В ЦИФРАХ

Глобальный ювелирный рынок в 2024 году оцениваясь в диапазоне от $233 до $389 миллиардов и, согласно различным прогнозам, достигнет от $344 до $650 миллиардов к 2030–2034 годам при среднегодовом росте 4,7–5,3%.

Ювелирная категория демонстрирует одну из самых высоких динамик среди всех сегментов модной индустрии. По данным BoF-McKinsey State of Fashion 2026, между 2025 и 2028 годами продажи ювелирных изделий в натуральном выражении будут расти на 4,1% ежегодно — в четыре раза быстрее одежды. Причём как костюмная бижутерия, так и драгоценные украшения растут практически с одинаковой скоростью: 5,3% и 5,6% соответственно.

Такая устойчивость объясняется уникальным положением

ювелирных изделий на пересечении нескольких потребительских мотивов. В отличие

от большинства других категорий моды, украшения одновременно выполняют функции

эмоционального самовыражения и инструмента сохранения капитала. При оценке

инвестиционного потенциала респонденты ставят ювелирные изделия на первое место

— с отрывом в 15 процентных пунктов от сумок и других аксессуаров. Азиатско-Тихоокеанский регион контролирует 60,2% глобальной

выручки в 2024 году — около $395 миллиардов, которые вырастут до $460

миллиардов к 2028-му. На долю региона придётся 70–75% мирового прироста в

ближайшие годы. 📊 Китай сохраняет

устойчивый спрос благодаря двум факторам. Во-первых, резкий рост цен на одежду

и сумки премиальных брендов подтолкнул потребителей к переориентации на

ювелирные изделия. Золото продолжает лидировать на рынке, согласно World Gold

Council (2024). Во-вторых, ослабление рынка недвижимости усилило восприятие

драгоценных украшений как средства сохранения капитала. 📊 Индия, по

оценкам De Beers, уже обогнала Китай и стала вторым по величине рынком

бриллиантов в мире, занимая около 11% глобального спроса (США удерживают более

50%). Растущий средний класс, глубокая культурная привязанность к золоту и

бриллиантам, традиции дарения украшений на свадьбы и религиозные праздники

обеспечивают устойчивый двузначный рост. Примечательно, что более 90%

брендированных продаж приходится на локальных игроков. 📊 Северная Америка

занимает 22,3% мировой выручки в 2024 году, при этом США контролируют 92,6%

региона. Средняя американская семья тратит на ювелирные изделия $434 в год

(данные за апрель 2024). Важная особенность рынка — растущая доля покупок для

себя, особенно среди женщин. 📊 Европа:

среднегодовой рост 5,0% в 2025–2033 годах — один из самых высоких темпов среди

развитых регионов. Великобритания лидирует с 5,7% ежегодно. Опрос YouGov (июнь

2025): 33% британских мужчин покупали для себя ожерелья и цепочки, 17% —

браслеты и серьги, что отражает размывание гендерных границ. Кольца занимают 33,8% рынка в 2024 году, оставаясь

центральным элементом помолвочных и свадебных традиций. Однако самый быстрый

рост прогнозируется у ожерелий — 5,8% ежегодно до 2033 года. Они выигрывают от

популярности многослойного ношения (layering), спроса на яркие акцентные

украшения и персонализации. Золото удерживает лидерство с 54,9% рынка в 2024 году. Его

двойственная природа — модный аксессуар и форма инвестиций — особенно

востребована в периоды экономической неопределённости. Современные тренды на

минимализм и персонализацию повышают привлекательность лёгких универсальных

золотых украшений. Сегмент бриллиантовых украшений, занимающий около трети

мирового рынка, переживает фундаментальную трансформацию. Прогнозируется рост

на 4–5% ежегодно до 2028 года, но внутри происходит тектонический сдвиг:

искусственные бриллианты растут темпами 15–16% в год и, по прогнозам, к 2030 году займут от 25–30% (по консервативным оценкам) до 80% (по оптимистичным) всех продаж бриллиантовых украшений в натуральном выражении. Ценовой обвал: Средняя розничная цена двухкаратного

огранённого лабораторного бриллианта снизилась с $8–9 тысяч в начале 2020 года

до $2–3 тысяч в конце 2024-го — падение на 38% в годовом исчислении (данные

Edahn Golan Tenoris, октябрь 2024). Природные бриллианты аналогичного размера

подешевели лишь на 2% в год: с $18 тысяч до $16,5 тысяч. Сегодня синтетические

камни стоят на 80–90% дешевле природных аналогов при идентичных

физико-химических свойствах. Исследование Plumb Club (2023): 17% респондентов предпочли

бы купить искусственные бриллианты, 33% были бы рады получить их в подарок. 57%

потребителей готовы носить синтетические камни ежедневно против 30% для

природных. Для индустрии это означает необходимость чёткого

позиционирования. Природные бриллианты подчёркивают редкость, происхождение и

эмоциональную ценность. De Beers в июне 2025 года запустила Origin — программу

отслеживания бриллиантов с использованием блокчейна, обогащающую историю камня

информацией о происхождении и социальном влиянии добычи. Маркетинг лабораторных камней делает акцент на доступности,

экологичности и этичности. Бренды активно используют синтетические бриллианты

для многокаменных изделий или как обрамление природных камней, снижая стоимость

без потери визуального эффекта. В 2024 году на брендовые ювелирные изделия приходилось 25%

мирового рынка, и этот сегмент рос на 8,3% ежегодно в 2021–2024 годах — почти

вдвое быстрее небрендированных с их 4,3%. В 2025 году 61% потребителей заявили,

что бренд имеет для них наибольшее значение именно в ювелирной категории; в

Китае этот показатель достигает 82%. Брендированные украшения выигрывают от нескольких факторов:

бренд становится инструментом самовыражения, гарантирует качество и

аутентичность, коллаборации с дизайнерами усиливают привлекательность,

социальные сети работают на узнаваемые марки. В Китае международные бренды контролируют более 50%

брендированных продаж. Локальные игроки также успешны: Laopu Gold предлагает

золото по фиксированной цене, а Qeelin (группа Kering) использует китайское

культурное наследие в дизайне. В Индии на национальные сети приходится более

90% брендированного сегмента. К концу десятилетия мировой ювелирный рынок будет

характеризоваться: Эти глобальные тренды формируют контекст, в котором

развивается российский рынок — со своими особенностями, вызовами и

возможностями. Российский ювелирный рынок 2024–2025 годов демонстрирует

парадоксальную картину: впечатляющая номинальная динамика соседствует с

падением физических объёмов продаж. По данным аналитиков РБК и «Коммерсанта»,

рынок показал номинальный рост на 25–36% в 2024 году, но физический объём

снизился на 5–8%. Эта развилка между деньгами и килограммами — ключ к пониманию

реальных процессов в отрасли. Основная причина номинального бума — рекордный рост цен на

золото. К концу октября 2025 года золото достигло $4390 за тройскую унцию (+50%

с начала года). На российском рынке динамика ещё выразительнее: учётная цена

Центробанка на золото 999-й пробы превышала 9500 рублей за грамм в начале

декабря 2025 года — почти вдвое выше, чем два года назад. Парадокс: высокие цены одновременно стимулируют и тормозят

рынок. С одной стороны, ювелирное золото становится инвестиционным активом.

Потребители покупают украшения не только ради эстетики, но и как средство

сохранения капитала в условиях ослабления рубля и геополитической

неопределённости. Эксперты «Коммерсанта» отмечают, что в России ювелирное

золото часто используется как аналог инвестиционных монет или слитков — с той

разницей, что украшения можно носить, а потом продать как лом с минимальным

дисконтом к учётной цене металла. С другой стороны, ценовой барьер отсекает массовый спрос.

Золотая цепочка весом 10 граммов 585-й пробы, которая три года назад стоила

25–30 тысяч рублей, сегодня оценивается в 50–60 тысяч. Для семей со средним

доходом это уже не импульсная, а тщательно планируемая покупка. Результат —

сокращение физических объёмов при росте среднего чека. Серебро в 2025 году пережило собственную революцию: цены

выросли на 80% с начала года, преодолев $50 за унцию — максимум с 2011 года.

Драйверами стали как инвестиционный спрос на фоне валютной турбулентности, так

и промышленное потребление: серебро критически важно для производства солнечных

панелей, электромобилей и электроники. Для российского рынка это двоякая история. Серебро

традиционно занимает нишу доступных украшений для молодёжи и массового

сегмента. Рост цен сделал серебряные изделия менее привлекательными для этой

аудитории, но одновременно привлёк покупателей, ищущих альтернативу дорогому

золоту. Аналитики РБК фиксируют структурный сдвиг: серебро перестаёт быть

просто «бюджетным вариантом» и формирует собственную нишу — украшения с

дизайнерским акцентом, где металл вторичен по отношению к форме и идее. Однако пределы роста очевидны. Серебро не обладает

инвестиционной привлекательностью золота в глазах российских потребителей: его

сложнее перепродать, ликвидность ниже, а культурная традиция накопления

богатства через серебряные украшения отсутствует. Одно из самых драматических изменений — стремительный рост

онлайн-продаж. По оценкам РБК, доля интернет-торговли ювелирными изделиями достигла 28% в 2024 году и вырастет до 30–35% к 2026-му. Для сравнения: пять

лет назад этот показатель не превышал 3–5%. 📊 Ценовое преимущество:

Онлайн-игроки предлагают цены на 20–30% ниже благодаря отсутствию затрат на

аренду премиальных торговых площадей. В условиях высоких цен на металлы

потребители активно сравнивают предложения и готовы покупать удалённо ради

экономии. Второй фактор — ассортимент. Онлайн-платформы агрегируют

десятки тысяч позиций от разных производителей, тогда как традиционный салон

физически не может разместить больше 1000–1500 единиц. Однако офлайн сохраняет устойчивые позиции в премиальном

сегменте и категории «важных покупок» — обручальные кольца, дорогие подарки,

инвестиционные украшения. Здесь важно увидеть изделие вживую, примерить,

получить консультацию, ощутить ритуал покупки. Элитные бутики Cartier, Chopard

или российских брендов класса «Эстет» и «Адамас» продают опыт и статус, а не

просто украшение. Структура рынка поляризуется: Несмотря на вызовы, российский рынок обладает внутренними

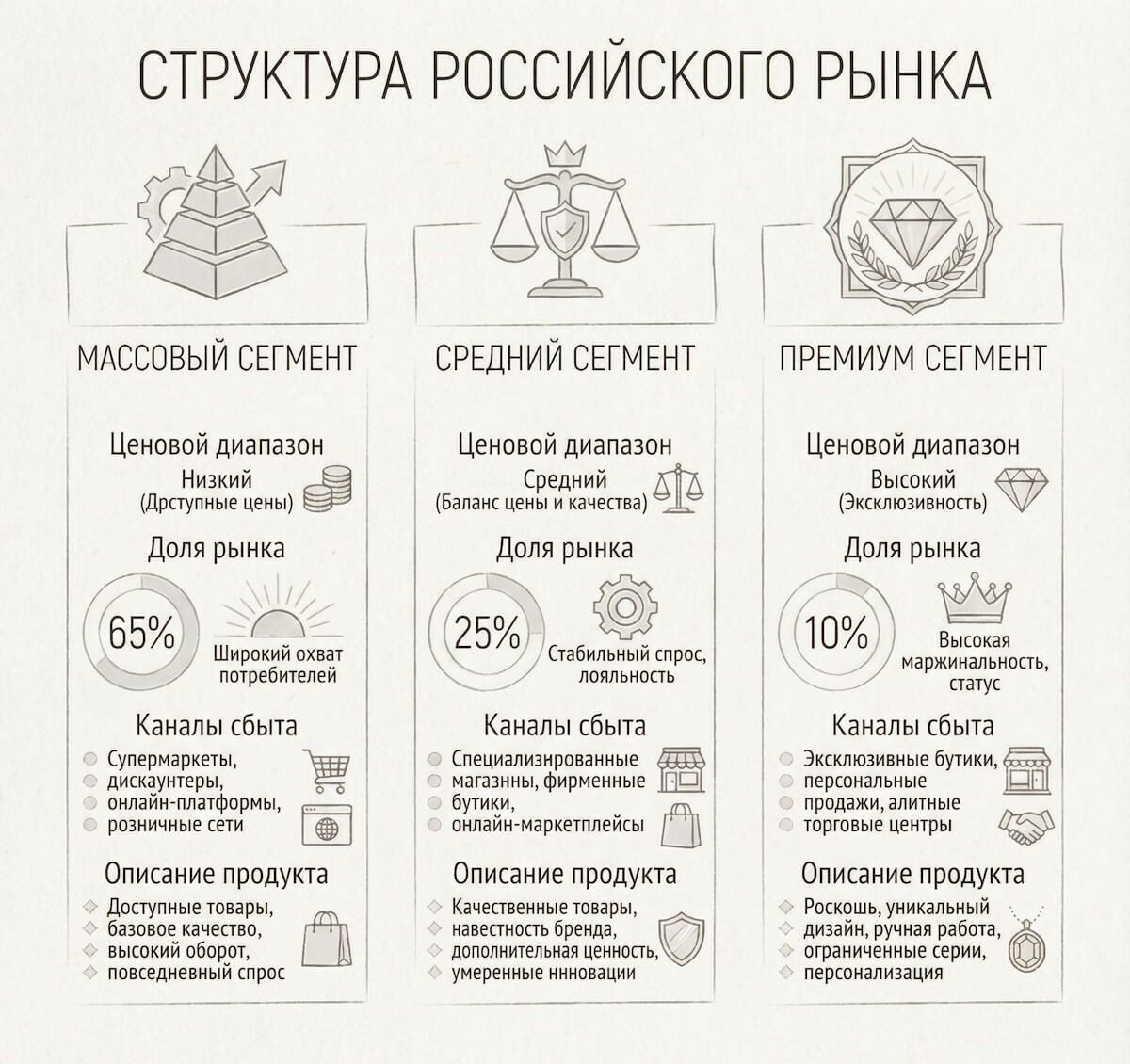

драйверами, которые будут поддерживать спрос до 2030 года. Российский рынок чётко стратифицирован, и эта структура

будет усиливаться к 2030 году: В отличие от западных и азиатских рынков российский

потребитель более консервативен. Украшения воспринимаются как подарок, а не как

элемент ежедневного самовыражения. Гендерные границы более жёсткие: мужские

украшения — узкая ниша (цепочки, перстни-печатки, браслеты), тогда как на

Западе активно растёт спрос на мужские кольца, серьги, колье. Второе отличие — доминирование золота. Если в США и Европе

растёт интерес к альтернативным материалам (платина, титан, керамика), то в

России золото остаётся безусловным лидером благодаря инвестиционной логике и

культурным установкам. Третье — низкая брендированность. В Китае и США доля

брендовых украшений достигает 25–50%, в России не превышает 15%. Потребители

склонны покупать «по металлу и весу», а не по бренду. К 2030 году российский рынок сохранит эти особенности, но

постепенно будет адаптировать глобальные тренды. Онлайн-продажи продолжат

расти, искусственные бриллианты начнут завоёвывать массовый сегмент,

персонализация станет конкурентным преимуществом. Однако фундаментальная логика

— золото как инвестиция, подарок как драйвер спроса, цена как главный фактор

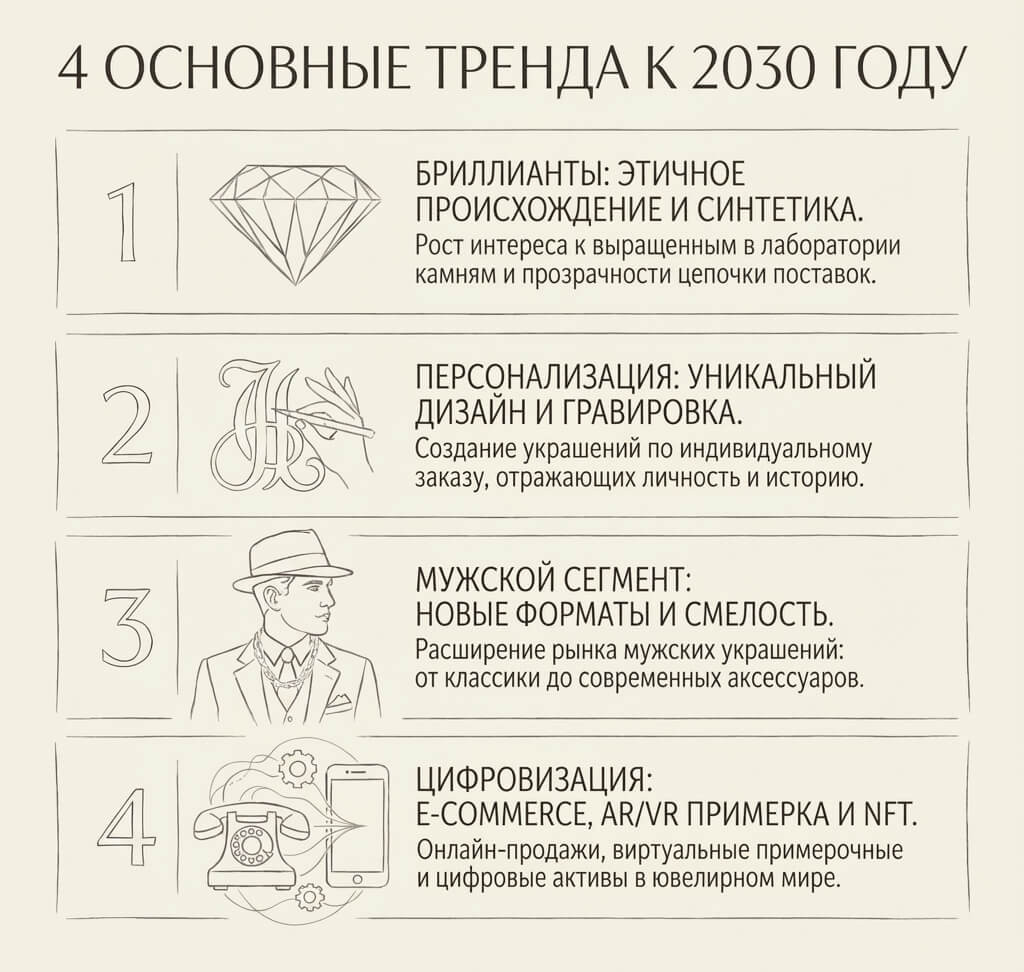

выбора — останется неизменной. Ювелирная индустрия входит в период трансформации,

сопоставимый по масштабу с переходом от ремесленного производства к

индустриальному в XIX веке. Четыре ключевых тренда — технологическая революция

в производстве бриллиантов, персонализация как новый стандарт, размывание

гендерных границ и цифровизация потребительского опыта — переопределят отрасль

к 2030 году. Искусственные бриллианты — самый драматичный тренд

индустрии. По данным Business of Fashion, лабораторные камни занимают почти 20%

глобального рынка бриллиантовых украшений в 2025 году, растут темпом 15–16%

ежегодно и достигнут 50% всех продаваемых бриллиантовых украшений по количеству

единиц к 2030 году. Это не просто рост сегмента — это фундаментальная

перестройка отрасли, существовавшей столетиями на монополии природных алмазов. Ценовая революция. Технологический прогресс обрушил

цены на синтетические камни. Цена полированного искусственного бриллианта весом

2 карата упала с $8000–9000 в начале 2020-х до $2000–3000 в конце 2024 года —

падение на 38% в годовом исчислении. Для сравнения: природные бриллианты того

же веса снизились с $18 000 до $16 500 (всего −2% в год). Сегодня лабораторные

аналоги стоят на 80–90% дешевле природных при идентичных физико-химических

свойствах и визуальной неразличимости без специального оборудования. Эта ценовая пропасть радикально меняет потребительскую

логику. Если раньше бриллиант был инвестицией на поколения, то теперь — это

модный аксессуар, который можно менять. Plumb Club (2023) фиксирует

трансформацию восприятия: 57% потребителей готовы носить искусственные

бриллианты ежедневно против 30% для природных. Синтетические камни становятся

украшением для повседневной жизни, тогда как природные алмазы сохраняются для

особых случаев и как семейные реликвии. Сегментация по использованию. Половина продаж

лабораторных бриллиантов в США приходится на свадебные украшения, где ценовая

доступность критична для молодых пар. Но сегмент активно расширяется:

искусственные камни используются в модных украшениях для самопокупки, в

многокаменных изделиях, в качестве акцентов вокруг центрального природного

камня. Производители экспериментируют с цветными синтетическими бриллиантами

(жёлтые, розовые, голубые), которые в природе крайне редки и дороги, но легко

создаются в лаборатории. Позиционное размежевание. Индустрия природных алмазов

выстраивает оборону через эмоциональное позиционирование. De Beers в 2024–2025

годах сместила фокус маркетинга на уникальность: каждый природный бриллиант —

это 1–3 миллиарда лет геологической истории, невоспроизводимый в лаборатории.

Компания запустила блокчейн-платформу De Beers Origin (июнь 2025) для

отслеживания происхождения каждого камня от шахты до витрины. Природный бриллиант продаётся как символ вечной любви и

преданности, искусственный — как разумный выбор и модное решение. Обе категории

имеют право на существование, но для разных целей и аудиторий. Российская перспектива. Лабораторные бриллианты пока

занимают минимальную долю российского рынка — технология производства

отсутствует, импорт ограничен, потребительское восприятие консервативно. Однако

к 2028–2030 годам ситуация изменится. Как только китайские или индийские производители

наладят поставки через дружественные юрисдикции, искусственные бриллианты

начнут завоёвывать массовый сегмент — прежде всего через онлайн-каналы, где

ценовое преимущество максимально заметно. Персонализация ювелирных украшений перестаёт быть

привилегией VIP-клиентов и становится стандартным требованием массового рынка.

По данным Grand View Research, 75% потребителей предпочитают креативные и

уникальные дизайны массовым моделям. Это фундаментальный сдвиг: от логики

«выбрать из каталога» к логике «создать своё». Технологически это становится возможным благодаря 3D-печати

и компьютерному моделированию. Платиновая гильдия в июне 2025 года представила

коллекцию Tùsaire, полностью созданную методом 3D-печати из платинового

порошка. Технология позволяет создавать геометрически сложные формы,

недостижимые традиционными методами литья, при этом сокращая время производства

с недель до дней и минимизируя отходы металла. 📊 Три уровня

персонализации: Pandora, Mejuri и другие бренды прямых продаж развивают

онлайн-конфигураторы, где покупатель собирает украшение из модульных элементов

— как конструктор. Персонализация решает критическую проблему современного

рынка — дефицит эмоциональной связи с массовым продуктом. Когда украшение

создано «для меня» или «мной», оно автоматически приобретает сентиментальную

ценность, не зависящую от цены металла или камней. Это особенно важно для

поколения Z и миллениалов, для которых самовыражение через продукты — базовая

потребность. Мужские украшения — один из самых быстрорастущих сегментов

индустрии. По данным Grand View Research, мужской сегмент растёт темпом 4,6%

ежегодно против 3,5% для женского. В абсолютных цифрах мужчины пока занимают

около 15% глобального рынка, но траектория впечатляет. Драйверы роста: Российский рынок в этом тренде отстаёт на 3–5 лет. Мужские

украшения пока ограничены традиционными цепочками и перстнями-печатками. Однако

с проникновением западных трендов через социальные сети и развитием локальных

дизайнерских брендов ситуация будет меняться. К 2030 году мужской сегмент в

России может вырасти с нынешних 8–10% до 15–18% рынка. Цифровизация потребительского опыта. Виртуальные примерки

через дополненную реальность становятся стандартом для онлайн-ритейлеров.

Технология решает главную проблему удалённой покупки — невозможность оценить,

как изделие «сидит» на конкретном человеке. Приложения накладывают 3D-модель

украшения на изображение с камеры смартфона в реальном времени, позволяя

«примерить» сотни вариантов за минуты. Блокчейн-технологии решают проблему прозрачности цепочки

поставок. Потребители, особенно в развитых рынках, требуют гарантий этичного

происхождения металлов и камней. De Beers Origin, Everledger и другие платформы

записывают историю каждого камня в распределённый реестр, создавая неизменяемый

сертификат происхождения. Умные украшения — изделия со встроенной электроникой — пока

остаются нишевым сегментом, но потенциал значителен. Кольца с NFC-чипами для

бесконтактных платежей, браслеты с датчиками пульса, серьги с встроенными

наушниками — граница между украшением и гаджетом размывается. Устойчивость превращается в императив. По данным Grand View

Research, 31% американских покупателей считают этичное происхождение важным

фактором при выборе украшений. Потребители требуют прослеживаемости (откуда

золото, кто его добыл), переработки (использование вторичных металлов),

этичности (гарантии отсутствия «конфликтных алмазов»). Лабораторные бриллианты получают дополнительное конкурентное

преимущество: их производство не связано с разрушением экосистем. Однако

индустрия природных алмазов контратакует: De Beers и другие крупные игроки

инвестируют в программы развития местных сообществ в алмазодобывающих регионах

Африки, позиционируя природные бриллианты как источник экономического роста для

беднейших стран. К 2030 году устойчивость станет обязательным компонентом

любого серьёзного бренда. Компании, игнорирующие этот тренд, рискуют потерять

молодую аудиторию, которая через 5–10 лет станет основной покупательской силой. К концу десятилетия глобальная ювелирная индустрия будет

выглядеть радикально иначе. Искусственные бриллианты займут половину рынка по

количеству, но природные алмазы сохранят премиальные позиции в стоимостном

выражении. Персонализация станет нормой. Мужчины составят пятую часть рынка.

Цифровые технологии — от виртуальных примерок до блокчейн-сертификатов — будут

базовым стандартом. Для российского рынка адаптация этих трендов произойдёт с

задержкой и специфическими модификациями. Лабораторные бриллианты проникнут в

массовый сегмент позже. Персонализация будет развиваться медленнее. Мужской

сегмент вырастет, но останется консервативнее западного. Однако общий вектор

неизбежен: глобализация культуры потребления и технологическая диффузия

нивелируют локальные особенности. Позитивные прогнозы роста ювелирного рынка до 2030 года

основаны на экстраполяции текущих трендов и предположении о стабильности

макроэкономических условий. Однако реальность всегда сложнее моделей. Индустрия

сталкивается с комплексом рисков — от регуляторных шоков до технологических

угроз, — способных существенно скорректировать траекторию развития. Для

российского рынка эти риски особенно актуальны в условиях структурных

экономических трансформаций. Самый непосредственный риск для российского рынка —

кардинальное изменение налогового ландшафта. Повышение ставки НДС до 22%

автоматически увеличит конечную цену украшений на 2 процентных пункта. Для

товара с уже высокой ценой это может стать критическим фактором, отсекающим

покупателей с доходами на нижней границе среднего класса. Ещё более драматична угроза, связанная с реформированием

упрощённой системы налогообложения. По оценкам экспертов РБК, до 80% малых

ювелирных компаний работают на УСН, что позволяет им оставаться

конкурентоспособными по цене. Ужесточение критериев доступа или повышение

ставки поставит эти компании перед выбором: перейти на общую систему

налогообложения (с резким ростом административной нагрузки и налоговых

платежей) или закрыться. 📊 Риск массовых

закрытий: До 80% малых ювелирных компаний могут уйти с рынка при реформе

УСН. Это приведёт к сокращению конкуренции, снижению разнообразия предложений,

росту средних цен и потере гибкости, которую обеспечивают малые локальные

игроки. Массовое закрытие малых производителей парадоксально укрепит

позиции крупных сетевых игроков типа Sunlight или «Адамас», которые уже

работают на общей системе и обладают эффектом масштаба. Однако для рынка в

целом это структурный удар. Если реформы будут проведены резко, без переходного

периода, отрасль может столкнуться с кратковременным, но болезненным сжатием в

2026–2027 годах. Рост цен на золото и серебро в 2024–2025 годах стимулировал

номинальную выручку отрасли, но одновременно создал структурную уязвимость.

Резкая коррекция цен — сценарий маловероятный, но возможный при разрешении

ключевых геополитических конфликтов или ужесточении монетарной политики ведущих

центробанков — может обрушить инвестиционный спрос на ювелирное золото. Потребители, купившие украшения по ценам $4000+ за унцию

золота, окажутся в ситуации отрицательной доходности, если цена откатится к

$3000–3200. Это не прямая финансовая потеря (украшение сохраняет

функциональность), но психологический эффект может быть значительным:

разочарование в «инвестиционной логике» покупки ювелирного золота подорвёт один

из ключевых драйверов спроса на российском рынке. Обратный сценарий — дальнейший рост цен до $5000–6000 за

унцию — также проблематичен. При таких ценах золотые украшения станут

недоступны для массового потребителя, рынок сожмётся до узкого премиального

сегмента и инвесторов. Физические объёмы продаж могут упасть на 15–20%, что

критично для производителей и ритейлеров, чья операционная модель рассчитана на

оборот. Серебро, с его более высокой волатильностью (80% рост в 2025

году), подвержено ещё более резким колебаниям. Коррекция до $30–35 за унцию

возможна при снижении промышленного спроса. Для массового сегмента,

переориентировавшегося на серебро как альтернативу дорогому золоту, это может

означать девальвацию недавно купленных украшений. Рост цен на драгметаллы автоматически стимулирует рынок

подделок. Контрафактное золото (изделия с заявленной пробой 585, фактически

содержащие 375 или меньше), поддельные клейма, синтетические камни, выдаваемые

за природные, — эти проблемы существовали всегда, но сейчас усугубляются

развитием онлайн-торговли. Онлайн-платформы, особенно маркетплейсы типа Ozon или

Wildberries с низкими барьерами входа для продавцов, становятся каналами

распространения некачественных или поддельных изделий. Покупатель, обожжённый

один раз, теряет доверие не только к конкретному продавцу, но и к онлайн-каналу

в целом. Это может затормозить рост электронной коммерции в ювелирной категории

— один из ключевых трендов последних лет. Проблема усугубляется отсутствием единой системы маркировки

ювелирных изделий, аналогичной той, что введена для лекарств или одежды.

Система пробирного контроля существует, но не интегрирована с розничными

продажами и не позволяет конечному потребителю легко проверить подлинность

изделия на момент покупки. Если государство не инвестирует в цифровую

маркировку, контрафакт может подорвать доверие к рынку в целом. Несмотря на локализацию производства, российский рынок

сохраняет зависимость от импорта критически важных компонентов: станки для

высокоточной обработки металлов и камней, химические реагенты, синтетические

камни, комплектующие для умных украшений поступают из Европы, США, Китая,

Индии. Санкции могут затруднить доступ к технологиям и материалам. Особенно

уязвима зависимость от западного оборудования: прекращение поставок и

послепродажного обслуживания станков создаст проблемы модернизации

производства. Китайские аналоги зачастую уступают в качестве, что критично для

премиального сегмента. Наихудший сценарий — совпадение нескольких негативных

факторов: резкое повышение НДС и реформа УСН в 2026–2027 годах, коррекция цен

на золото до $3000, усиление контрафакта на фоне роста онлайн-продаж,

геополитическая эскалация с новыми санкциями на оборудование. В этом случае

российский рынок может показать не рост, а стагнацию или даже сокращение в

физическом выражении на 10–15% к 2028–2030 годам. Более вероятный сценарий — селективная материализация

рисков: умеренное фискальное давление, волатильность цен на металлы в коридоре

$3500–4500 за унцию золота, постепенное проникновение контрафакта без

системного кризиса доверия. В этом случае рост рынка замедлится до 2–3% ежегодно

вместо прогнозируемых 5%, но общий позитивный тренд сохранится. Ключевой вывод: будущее ювелирного рынка до 2030 года

не предопределено. Баланс между драйверами роста и сдерживающими факторами

будет определяться качеством государственного регулирования, способностью

индустрии адаптироваться к новым реалиям и макроэкономической стабильностью.

Понимание рисков так же важно, как и осознание возможностей.

Региональная структура: доминирование Азии

Продуктовая и материальная сегментация

Революция искусственных бриллиантов

КОММЕНТАРИЙ ЭКСПЕРТА:

«Революция искусственных бриллиантов — это не угроза, а эволюция индустрии. Мы наблюдаем формирование двух параллельных рынков с разной философией. Природный бриллиант остаётся символом вечности — каждый камень содержит миллиарды лет геологической истории. Лабораторные аналоги — это технологическое достижение, делающее красоту доступной.

Для коллекционеров природные камни с документированным происхождением будут только расти в цене — их редкость усиливается на фоне массового производства синтетики. Это как разница между антикварной книгой и её современной перепечаткой: содержание идентично, но культурная ценность несопоставима».Брендированные украшения опережают рынок

Глобальные выводы к 2030 году

РОССИЙСКИЙ

ЮВЕЛИРНЫЙ РЫНОК: ТЕКУЩЕЕ СОСТОЯНИЕ И ДРАЙВЕРЫ РОСТА

Золото как главный ценовой драйвер

КОММЕНТАРИЙ ЭКСПЕРТА:

«Российский потребитель воспринимает золото как финансовый инструмент. Когда золото стоит 9500 рублей за грамм, цепочку покупают не ради красоты, а как способ зафиксировать сбережения в активе, который можно носить и быстро конвертировать. Парадокс: чем выше цена, тем активнее покупают — срабатывает инвестиционный мотив, но одновременно сжимается аудитория.

Для премиального сегмента это благоприятная ситуация. Наши клиенты покупают винтажные украшения как произведения искусства. Цена золота вторична — важна историческая ценность и редкость дизайна. Такие изделия не обесцениваются при коррекции металла».Серебряный ренессанс и его пределы

Онлайн vs офлайн: тектонический сдвиг

Драйверы роста в российском контексте

Сегментация по доходным группам

Российская специфика

КЛЮЧЕВЫЕ

ТРЕНДЫ, ОПРЕДЕЛЯЮЩИЕ БУДУЩЕЕ ОТРАСЛИ ДО 2030 ГОДА

Революция искусственных бриллиантов: от нишевого продукта

к массовому рынку

Персонализация: от премиальной опции к базовому ожиданию

Размывание гендерных границ: взрывной рост мужского

сегмента

КОММЕНТАРИЙ ЭКСПЕРТА:

«Мужские украшения перестают быть табу. То, что 78% американских мужчин считают мужскую ювелирку мейнстримом, — это культурный сдвиг, который придёт и в Россию с задержкой в 3-5 лет. Мы уже видим рост интереса к винтажным мужским перстням-печаткам, массивным цепям, запонкам с камнями. Для мужчин важна функциональность или статусность — украшение должно либо что-то делать, либо транслировать положение. Просто „красивое“ пока психологически некомфортно, но это меняется».Технологическая трансформация и устойчивость

Синтез трендов: рынок 2030 года

ВЫЗОВЫ И РИСКИ: ЧТО МОЖЕТ ЗАМЕДЛИТЬ РОСТ

Фискальный шок: НДС, УСН и угроза массового закрытия

малых игроков

Волатильность цен на драгметаллы: обоюдоострый меч

Контрафакт и эрозия доверия: невидимая угроза

КОММЕНТАРИЙ ЭКСПЕРТА:

«Контрафакт — раковая опухоль рынка. Один случай обмана формирует негативную репутацию отрасли на годы. Покупатель, обожжённый подделкой, перестаёт доверять не только продавцу, но и всей категории. Государственная система маркировки критически необходима. Без неё онлайн-торговля ювелиркой остаётся минным полем, где честные игроки страдают от действий мошенников. В премиальном сегменте мы решаем это через полную документацию происхождения и независимые геммологические экспертизы каждого изделия».Геополитические риски и структурный кризис среднего

сегмента

Сценарии замедления роста