Какой будет бухгалтерия через 5 лет?

В сферу деятельности бухгалтерии попадает в том числе взаимодействие с контролирующими государственными органами, за нарушение порядка которого в КоАП РФ также предусмотрены штрафы. «Попасть» можно, например, за несвоевременное предоставление сведений об открытии или закрытии счета в банке (ст. 15.4). А уж нарушения, связанные с налогами, – особая история. Их я отдельно рассмотрю.

Чисто бухгалтерских статей в КоАП РФ - три: 15.1, 15.11 и 19.7.

1. Нарушения кассовой дисциплины (ст. 15.1 КоАП РФ)

Оштрафовать могут за нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций. Еще - за также нарушение требований об использовании специальных банковских счетов. Размер штрафа на должностных лиц – 4-5 тыс. руб. Но это нарушение предусматривает еще и автоматическое наложение штрафа на компанию, причем для нее сумма в 10 раз больше – 40-50 тыс. руб. При этом штрафуют не только за вопиющие нарушения типа неполного оприходования выручки – это когда у организации имеется «черная» и «белая» кассы. Можно схлопотать штраф, например, за сверхлимитный остаток наличности в кассе или за оплату товара на сумму более 100 тыс. руб. в рамках одного договора.

2. Грубое нарушение требований к бухгалтерскому учету (ст. 15.11 КоАП РФ)

Занижение сумм налогов и сборов не менее чем на 10% вследствие искажения данных бухгалтерского учета. Например, вы построили здание. Бухгалтер вовремя не перевел его из незавершенного строительства в основные средства. Из-за этого вы заплатили вдвое меньше налога на имущество, чем положено. Ждите штрафа. Искажение любого показателя бухгалтерской отчетности, выраженного в денежном измерении, не менее чем на 10%. Например, вы отгрузили товары покупателю. Он вовремя не оплатил их, залога или поручительства у вас нет. Скорее всего, денег вы уже не получите. Бухгалтер должен перестать показывать эту задолженность в балансе как актив и признать убыток. Не сделал этого – штраф. Тетя Маша, кстати, в таких случаях обычно ждет 3 года. Регистрация не имевшего места факта хозяйственной жизни либо мнимого или притворного объекта бухгалтерского учета в регистрах бухгалтерского учета. Например, вы захотели получить кредит, но банк посмотрел отчетность и отказал. Бухгалтер нарисовал «левую» выручку, не подтвержденную договорами и первичкой. Банк сообщил налоговой. Штраф в студию! А с этого года еще и посадить могут. Серьезно.Ведение счетов бухгалтерского учета вне применяемых регистров бухгалтерского учета. Например, бухгалтер ведет «черную» и «белую» бухгалтерию так, что о существовании первой узнали налоговики или финмониторинг. Однозначно, штраф, но одним штрафом тут дело не закончится.Составление бухгалтерской отчетности не на основе данных, содержащихся в регистрах бухгалтерского учета. Например, бухгалтер ведет более-менее достоверный учет для руководства, а отчетность составляет такую, какая не вызовет вопросов у налоговой инспекции. Штраф, а как вы думали? Отсутствие первичных учетных документов, регистров бухгалтерского учета, бухгалтерской отчетности и аудиторского заключения в течение установленных сроков хранения. Например, принял бухгалтер к учету партию товаров, а накладную, сопровождающую их поступление, не получил. Поверил на слово поставщику, что тот «потом довезет» или потерял. Кого это волнует? Штраф. За подобные шалости главбуха либо руководителя компании оштрафуют на 5-10 тыс. руб. При повторном залете - на 10-20 тыс. руб., либо дисквалифицировать на 1-2 года. Штраф взыскивается не с компании, а с должностного лица. Вроде бы плохой бухгалтер наказывает сам себя. Но это работает только если отношения с бухгалтером оформлены официально Среди владельцев малого бизнеса распространена «гениальная» схема. В учетной политике компании пишется, что на основании п. 3 ст. 7 Закона «О бухгалтерском учете», учет ведется руководителем самостоятельно. На самом деле это делает «черный аутсорсер», который получает зарплату из неучтенного кэша и не числится в штате. В этом случае ошибки бухгалтера оплачиваются из личного кармана руководителя. Особенно неприятно вдруг оказаться дисквалифицированным – это означает, что руководитель на 1-2 года перестает иметь право быть таковым. Нужны вам такие риски?

3. Непредставление бухгалтерской отчетности (ст. 15.6, 19.7 КоАП РФ)

Штраф налагается за непредоставление или несвоевременное предоставление бухгалтерской отчетности в органы государственной статистики и налоговую инспекцию. За госстатистику возьмут 300-500 руб. на должностное лицо и 3-5 тыс. руб. на организацию в строгом соответствии со ст. 19.7 КоАП РФ. За налоговую - 300-500 руб. на должностное по ст. 15.6 КоАП РФ и 200 руб. за каждую форму отчетности на организацию по ст. 126 Налогового кодекса Российской Федерации. Подводя итог краткому обзору бухгалтерских наказаний в КоАП, хочу восхититься российскими предпринимателями. Я, каждый раз открывая кодексы, поражаюсь тому количеству правил, которые можно нарушить, даже не подозревая об их существовании. И ведь, несмотря на это, новые бизнесы появляются, а старые развиваются. Но тетя Маша этому развитию не помощница, а вот наполнению государственного бюджета она поспособствовать вполне может. И это я еще штрафы за правонарушения в сфере налогообложения не рассматривал – там все значительно суровее. О них тоже расскажу, но позже.

Будущее

Чтобы не терять время на получение первичных документов от контрагентов и вводе их в бухгалтерскую программу, нужно убрать бухгалтера от работы с «первичкой». Бумажные первичные документы в XXI веке - рудимент. Документы будут попадать в бухгалтерскую базу через ЭДО – электронный документооборот. Документ создается одной стороной сделки в ее бухгалтерской базе, подписывается электронной цифровой подписью (ЭЦП) и пересылается второй стороне. Входящий документ автоматически попадает в бухгалтерскую базу получателя. С внутренними документами все точно так же: подписи исполнителей и согласовывающие визы руководителей заменяются ЭЦП с набором полномочий. И это не взгляд визионера – системы ЭДО появились в России больше 20 лет назад. Проблема в том, что не все предприниматели спешат их внедрять. У юридически значимого электронного документа есть существенный «недостаток» - его легко администрировать со стороны государства. Поэтому еще не осознавшие масштаб контроля бизнеса налоговиками в эпоху цифровой экономики, продолжают «рисовать» первичку по сделкам, которых не было. Это ненадолго. Не хочу сгущать краски, но мы уже живем в стеклянных домиках. Автоматизация налогового администрирования похожа на работу рыбака. Сначала шьется грубая сеть с большими ячейками, которой вылавливается крупная рыба. Потом крупной рыбы в пруду не остается и приходится шить сеть с ячейками поменьше. При этом навыки шитья прокачиваются, и шить с каждым разом становится все легче. А рыба все мельче. Ну, вы поняли. Поэтому вангую, что главным драйвером перехода на ЭДО будет не бизнес, а ФНС. Если они пролоббируют обязательность юридически значимого ЭДО, то предпринимателей силком затащат в светлое будущее. Возможно, выжившим там даже понравится. Но преимущества ЭДО в полном объеме проявляют себя, когда все контрагенты работают в системе. А пока вокруг нас частично цифровой мир, в котором одновременно существуют и электронные и бумажные документы. Для ускорения ввода бумажной первички от «староверов» можно использовать «костыли» - технологии оптического распознавания символов (OCR). В этом случае полученный бумажный документ сканируется, распознается и заносится в бухгалтерскую базу без участия бухгалтера. Точность работы таких технологий уже превышает 98% - это лучше, чем показатели живого оператора. В итоге люди, сейчас перебивающие цифры с бумаги в программу, выполнят несколько социально значимых функций: · перестанут называться бухгалтерами – Росстат перестанет говорить, что бухов слишком много · найдут более интересную работу - сложно представить более тоскливую и монотонную работу в офисе, чем у них · предотвратят глобальное потепление – деревья и бобры не будут переработаны в бумагу.

Роботизация

Второе узкое место, из-за которого бухгалтерские отчеты формируются медленно, - это обработка данных первички. Добрую половину бухгалтерской работы занимают рутинные повторяющиеся действия. Например, бухгалтер создает один документ на основании другого или выполняет регламентные операции по закрытию месяца. Люди регулярно ошибаются, ищут ошибки, переделывают работу. Безрадостно и небыстро. Чтобы разогнать бухгалтерию до онлайн-режима надо поручить это роботам. В отличие от многих «говорящих голов», я не вижу оснований для полной здесь я писал о различиях.

В бухгалтерии XXI века применяется два типа роботизированных решений.

1. RPA (Robotic Process Automation) - роботизированная автоматизация процессов

2. IA(Intelligent Automation) – интеллектуальная автоматизация RPA– это история про рутинные функции. И RPA-решения уже активно внедряются в бухгалтерских фирмах. Такие решения могут имитировать работу бухгалтера с интерфейсом программы. Например, робот создает и проводит счет-фактуру на основе накладной. Со стороны это выглядит так: курсор бегает по экрану, заполняет документ, нажимает кнопки. Полная иллюзия работы бухгалтера, только бухгалтера нет. Вот видео с примером такой работы. А могут напрямую взаимодействовать с бухгалтерской программой. В этом случае в системе просто будут появляться готовые документы и отчеты без мультиков на мониторе. Чтобы роботизировать бухгалтерию нужно сначала формализовать и описать бухгалтерские бизнес-процессы. Уже на этом этапе можно понять сколько ненужных действий делает

Финансовый решала

Если объединить ЭДО и RPAв одном сервисе, то можно разогнать бухучет до онлайн-режима. При этом отпадет необходимость во многих процедурах управленческого учета – две системы, которые сейчас почти автономны, сильно сблизятся. Вдумайтесь: по данным Росстата сейчас в России 700 млрд руб. Тому же бизнесу, который содержит 3,5 млн бухгалтеров и платит за это 1,7 трлн руб. в год. Если уполовинить эту армию, то оставшимся можно платить вдвое больше, чем сейчас. Но и требовать больше. Чем же будет заниматься бухгалтерия будущего, помимо бухучета и управленки? Как минимум, финансами компании. Финтех в России развивается стремительно. Это отрасль, где мы – передовая держава. Наши банки гораздо более цифровые и онлайновые, чем европейские и американские. Российский предприниматель давно привык к онлайн-сервисам Тинькова, Точки или Сбера – выбирать есть из чего. Оффлайновые банки имеют такие же шансы на выживание, как те, что не выполняют нормативы ЦБ. Только грохнет их не Ураган Эльвира, а рынок. Многие банки развивают свои как бы бухгалтерские сервисы для малого бизнеса. Но обычно это история не про бухгалтерию, а про посчитать налоги. Это тупиковая ветвь – предпринимателю нужна управленка, а налоги на спецрежимах ФНС через несколько лет будет администрировать самостоятельно. Я недавно писал об этом на vc.ru. Технологичные аутсорсеры бухгалтерии уже сейчас интегрированы со многими банками. Но интеграция эта односторонняя: предприниматель видит движения по расчетным счетам из онлайн-бухгалтерии и может оплачивать счета. Бухгалтерия будущего будет работать в обе стороны. Представьте себе такую картинку. Вы запланировали поступления от дебиторов на следующую неделю. Но некоторые сказали, что не погасят долг в срок. В бюджете движения денежных средств прогнозируется кассовый разрыв. Знакомая каждому предпринимателю ситуация. А дальше начинается волшебство. Единая система, в которой обрабатываются бухгалтерские данные и формируется управленка, дает сигнал о предстоящем кассовом разрыве в банки. Судя по активности закрывашек из ЦБ, их к тому времени останется около 100. Банки делают автоматический прескоринг бухгалтерской информации компании и формируют кредитное предложение ровно под потребности заемщика. Система анализирует предложения банков и выбирает наиболее выгодное либо предоставляет этот выбор предпринимателю. Та же история с размещением временно свободных остатков денег. Умная бухгалтерия обменивается данными с банком, получая варианты депозитов и овернайтов – деньги должны все время работать. Все это мы увидим воплощенным уже скоро – технически отдельные части такой системы уже существуют. Просто пока порознь. Банки еще думают, что главные в финтехе – это они. Неа :) Главный в финтехе – предприниматель. И если он сможет не выбирать между банками, а автоматически получать наиболее выгодные банковские продукты от своей бухгалтерии, он так и сделает. А что бухгалтерия? Из центра формирования финансовой информации компании она превратится в центр управления финансами. Этакий финансовый решала – маркетплейс для банков, инвестфондов и прочих игроков финансового рынка, который играет на стороне предпринимателя. Профессии бухгалтера, экономиста и финансиста будут сближаться, пока не сольются в одну.

Полезная плюшка для дочитавших лонгрид

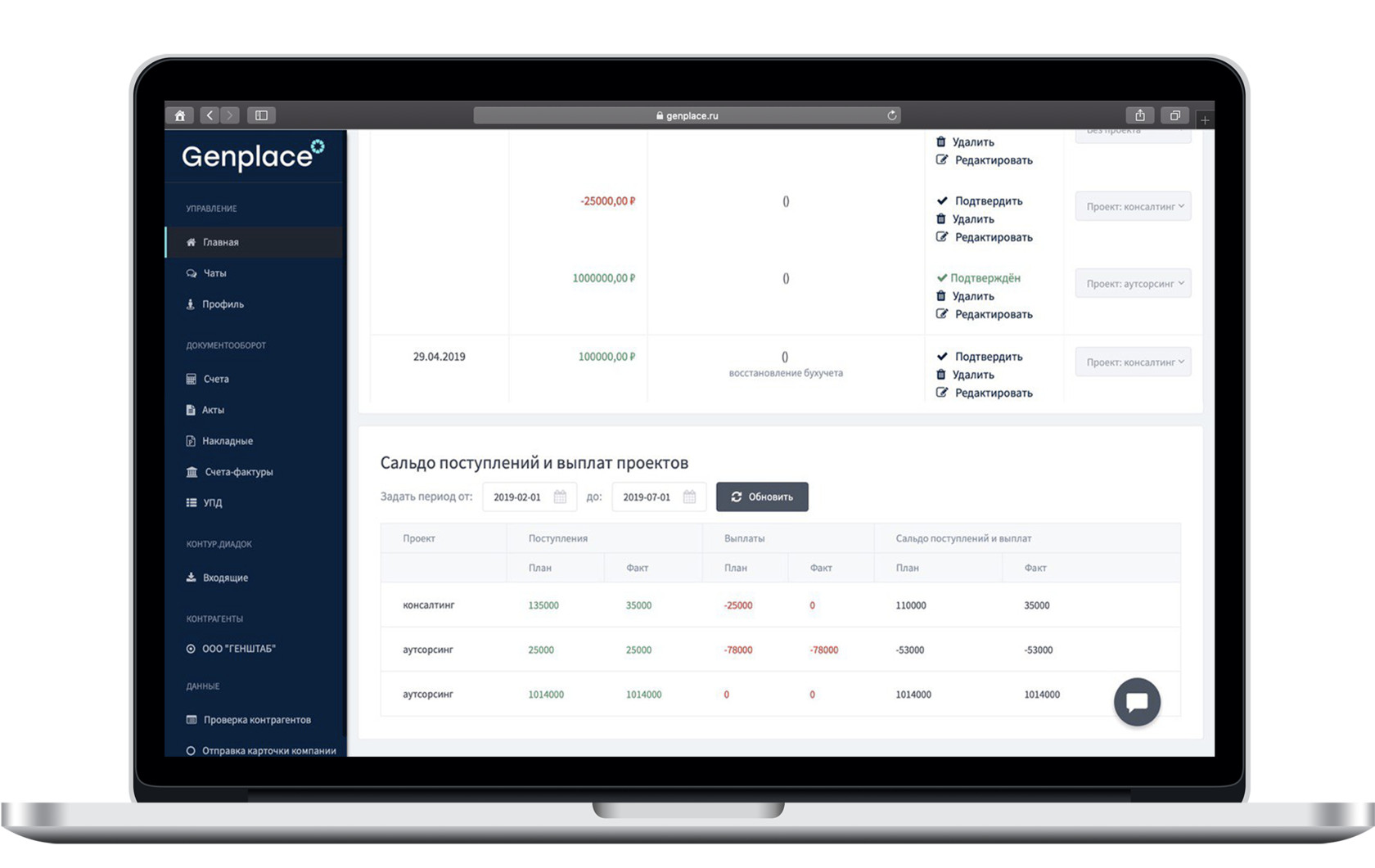

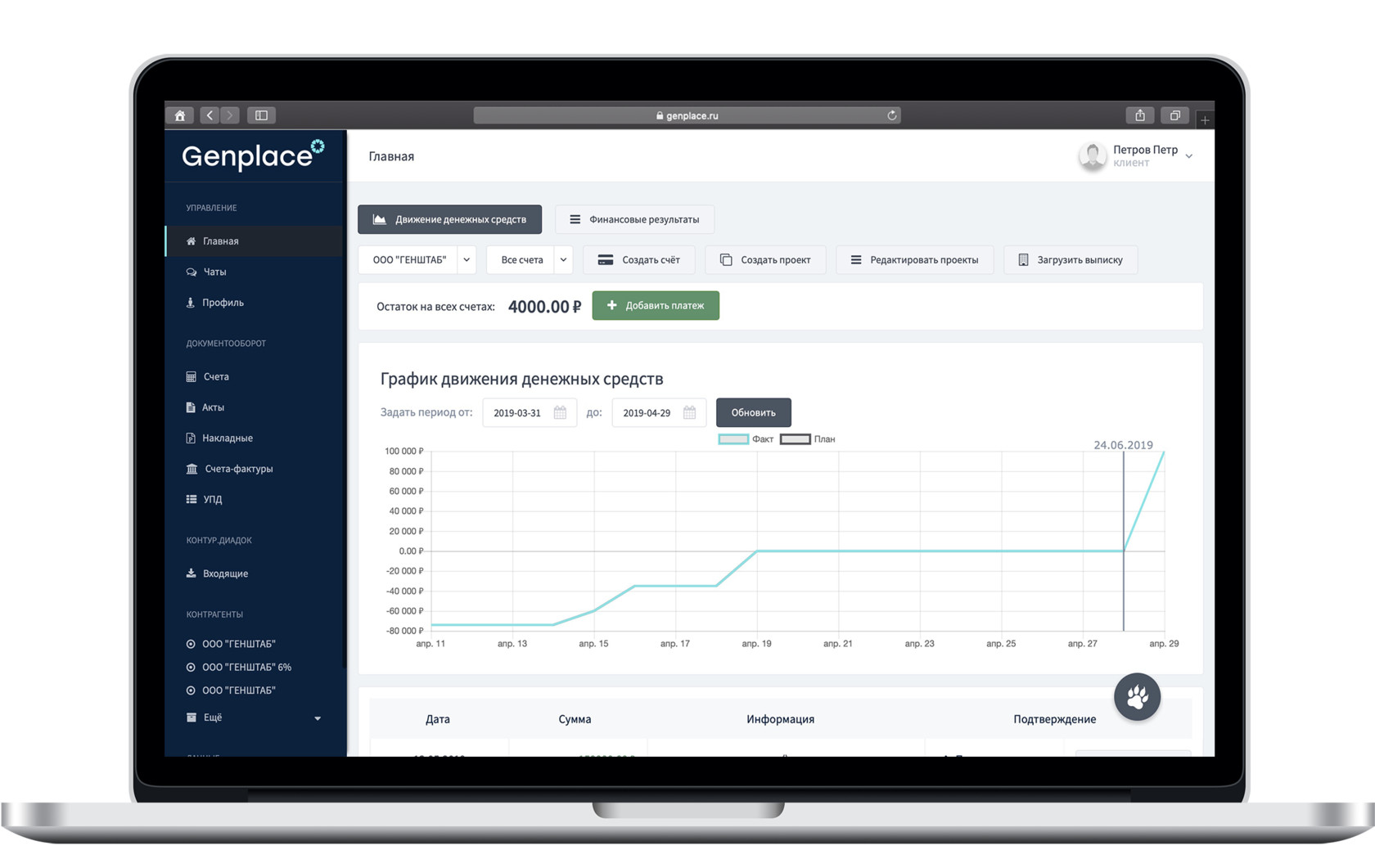

Последние полгода мы разрабатываем сервис Genplace. В его основе идеи, о которых я написал. Управлять финансами можно будет через личный кабинет клиента, доступный из-под любого браузера. Не нужно никакого специального софта. Личный кабинет интегрирован с клиентской базой 1с: информация в нем актуализируется при обновлении данных в базе. Вот чем уже могут пользоваться клиенты ГенШтаба:

- Клиентский таск-менеджер для контроля задач бухгалтерии + чат-бот @GenplaceBot для управления им

- Сервис по проверке контрагентов, которым тоже можно управлять через чат-бот

- Контроль состояния банковских счетов

- ЭДО для обмена юридически значимыми электронными документами

- Панель финансовых показателей, формирующихся на основе бухгалтерской информации

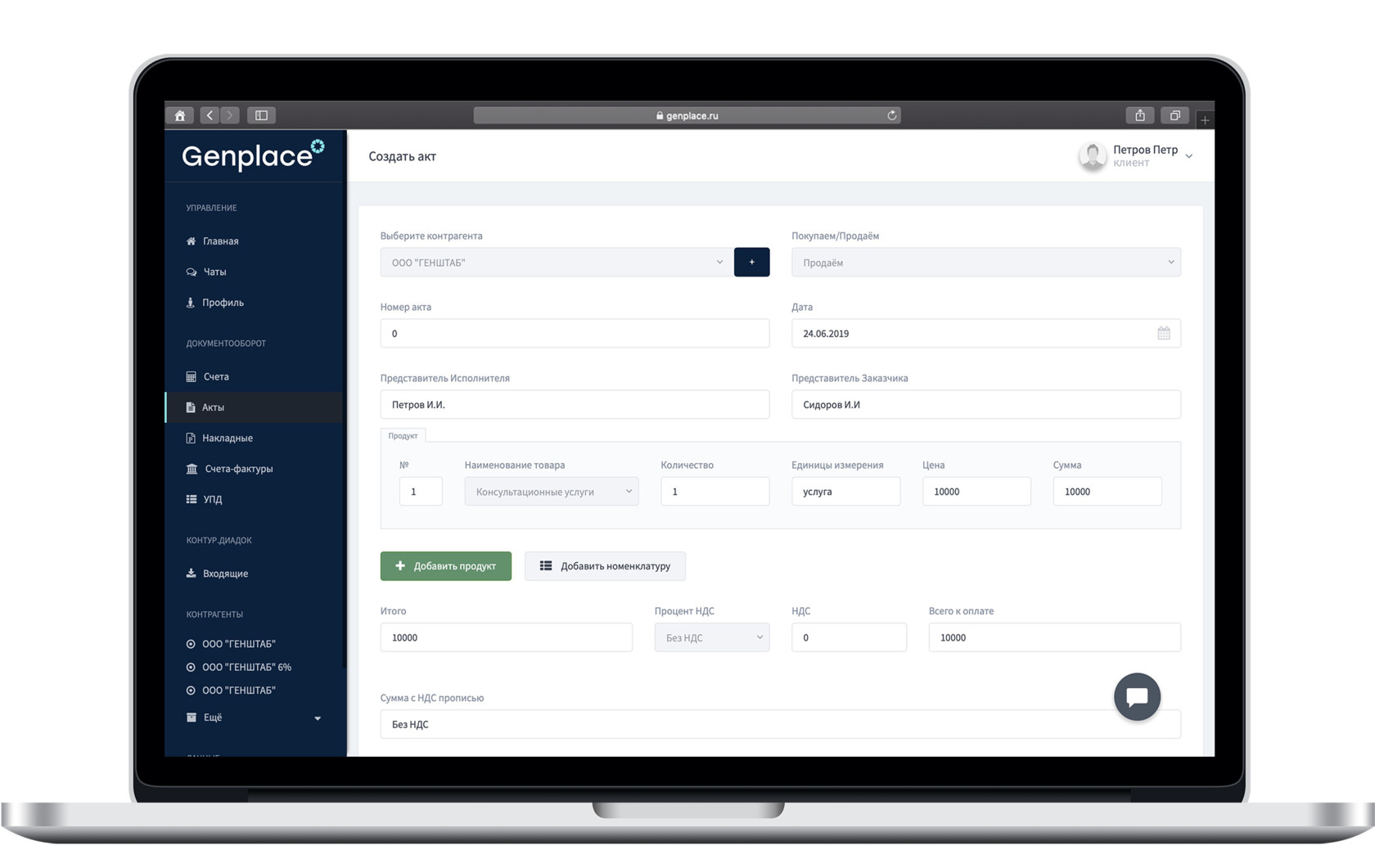

- Экранные формы для самостоятельного ввода первичных документов в бухгалтерскую базу и возможностью получения печатных форм: распечатал, подписал, отдал контрагенту

Сейчас мы описываем бухгалтерские процессы, роботизируем их и интегрируем личный кабинет с банковскими системами. Пилотом роботизации выбрали учет зарплаты. Пилотом сотрудничества с банками – расчетно-кассовое обслуживание. Пока оба пилота развиваются по плану, надеемся к осени запустить их в массовое обслуживание. Этот функционал доступен только тем, кто поручил нам ведение бухгалтерского учета. Но параллельно мы делаем бесплатный продукт. В России есть несколько сервисов управленческого учета. В основном они продают удобство работы. Тот же функционал приличный экономист реализует в Excel, но эксельки нужно поддерживать в работоспособном состоянии, синхронизировать друг с другом и делать защиту от дурака. Мы строим бухгалтерию будущего, максимально используя данные клиентских баз 1С. Но, если отцепить их и убрать некоторые функции, – получится сервис, в котором небольшая компания или ИП может самостоятельно вести управленку. А раз это побочный продукт основного бизнеса, который мы все равно разработали, то денег за него брать не будем. Что уже умеет бесплатная версия:

Строить прогноз денежных потоков в разрезе конкретных проектов и выводить график с предсказанием кассовых разрывов. Проект – это, например, сделка или контрагент

Если у вас счета в банках Точка и Тинькофф, то в режиме онлайн можно видеть движения и остатки денег по ним. Для этого нужно всего лишь в два клика связать аккаунты

Вести бюджет доходов и расходов. Правда, пока только в общем по компании. Скоро сделаем попроектно

Формировать печатные формы первичных документов и хранить их, чтобы они всегда были под рукой

Это не альтруизм в чистом виде: расчет на то, что бесплатные пользователи помогут развивать продукт. Улучшения бесплатной версии перекочуют в полноценную клиентскую бухгалтерию, которая интегрирована с базами 1С. Рассчитываю на порцию здоровой критики.

Пишите Телеграм-канале «Переводчик с бухгалтерского» и блоге на vc.ru.

Алексей Иванов, директор по развитию «Гениальный штаб»