Как оценить стартап: методы оценки на early и pre-revenue стадиях

Каждый учащийся финансового колледжа знает, что оценка прибыльного бизнеса рассчитывается с учётом оборота продаж, доходов прошлых лет и другие показатели.

Со стартапами на поздней стадии все легко: их оценка производится по пути описанному выше. Но у стартапов на ранней стадии нет дохода и других показателей для расчета их оценки. Количество неизвестных настолько велико, что увеличивает риски и делает традиционные методы оценки неприменимыми для стартапов на ранней стадии.

Бизнес-планы и финансовые прогнозы не отображают реальной картины: это лишь обещания для инвесторов, чтобы продемонстрировать потенциал. Поэтому, инвесторы могут оценить только потенциал и способность команды его реализовать.

И, конечно, этот способ очень субъективен и зависит от интуиции инвестора и его впечатлений от общения с основателями стартапа. Тем не менее, существует несколько методов, которые используются многими венчурными капиталистами и финансовыми институтами во время due diligence, что позволяет прийти к базовым рыночным показателям для стартапов на стадии pre-revenue.

Инвестиционная аналитическая команда InnMind изучила самые распространённые модели оценки стартапов и в этой статье подробно расскажет о них.

Метод венчурного капитала (метод нормы прибыли)

Часто используется для стадий Seed, Series A

Так как работа стартапа обычно является неприбыльной в первые годы, венчурный метод фокусируется на предполагаемой стоимости в момент, когда инвестор выходит из компании. ключевую роль в этом методе играют 2 показателя:

- оценка pre-money или доинвестиционная стоимость стартапа (оценка компании до получения инвестици);

- оценка post-money или постинвестиционная стоимость стартапа (оценка с учётом полученных инвестиций и количества лет, по истечении, которых инвестор выйдет из проекта).

Венчурный метод прост и представляет собой такую формулу:

ROI = конечная стоимость/оценка post-money

Post-money = конечная стоимость/ожидаемый ROI

Конечная стоимость — цена продажи компании в какой-то момент в будущем и может быть оценена путём предположения разумных прибылей за год продаж и оценки доходов, основанных на этих прибылях.

Ожидаемый ROI: большинство венчурных фирм ожидают 10-40х кратного возврата инвестиций (в соответствии с отраслевыми нормами для стартапов на ранней стадии).Учитывая вышеизложенную логику подсчётов, оценка pre-money может быть получена следующим путём (цифры взяты для примера):

Оценка post-money = €35m (конечная стоимость)/20х (ожидаемый ROI) = €1,75m

Оценка pre-money: €1,75m — €300000 = €1,45m

Метод скоринга (Scorecard method)

Часто используется для стадий: Pre-seed

Метод скоринга основан на сравнении с аналогичными или конкурирующими компаниями с акцентом на множественные факторы рынка и корректировкой среднего значения оценки по недавно профинансированным компаниям в отрасли. Такие сравнения могут быть сделаны для стартапов одной и той же отрасли и стадии развития, чтобы определить оценку pre-money (доинвестиционную оценку).

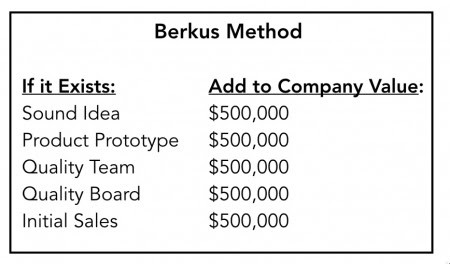

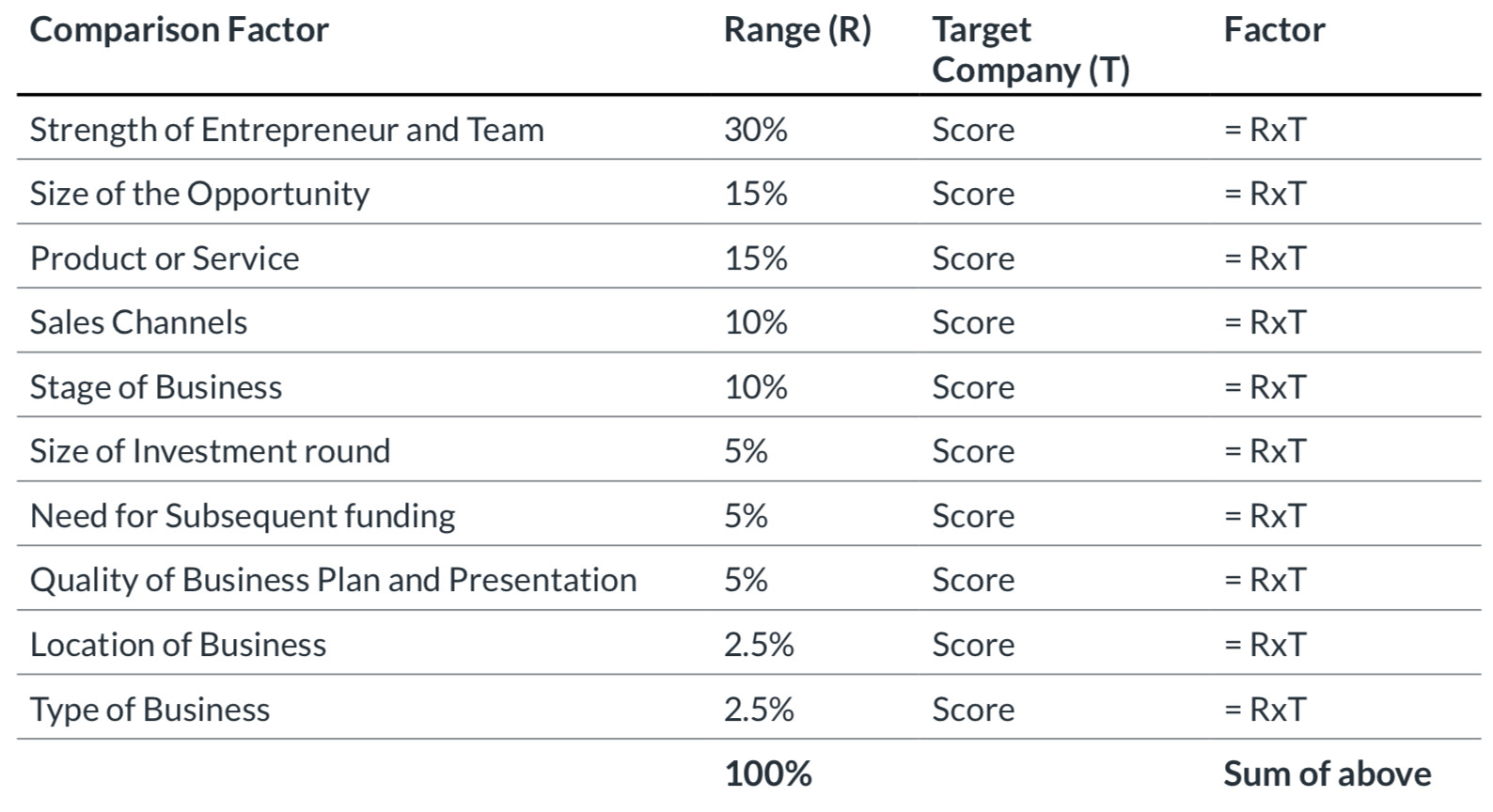

При проведении оценки, необходимо взвесить факторы и оценить их баллами от −3 (худший) до +3(лучший). Затем баллы надо умножить на коэффициент сравнения, указанный в таблице ниже (столбик Range), чтобы каждый фактор имел значение и потом суммируем полученные значения и умножаем эту сумму на среднее значение оценки pre-money в отрасли. Недостатком этого метода является отсутствие информации о самом стартапе (так как, каждый инвестор оценивает команду стартапа по-своему) или о его ценности. Также этот метод не пригоден для взрывных стартапов, о которых раньше никогда не видели, типа SpaceX, Palantir, 10X Genomics, Vir Biotechnology, Databricks, Rivian и другие. Часто используется для стадий: Pre-Seed Данный метод учитывает гораздо больше факторов риска, чтобы определить доинвестиционную оценку (pre-money) для стартапов на ранней стадии. Этот метод может использоваться как первый этап в оценке потенциальных рисков и должен обязательно использоваться совместно с другим методом оценки стартапов. Большинство отраслевых аналитиков выделяют следующие факторы, на основании которых проводится оценка: Каждый риск, указанный в таблице, оценивается от +2 (очень положительно для развития компании) до −2 (очень отрицательно для роста компании). Среднее значение оценки pre-money для компаний на стадии pre-revenue на этом же рынке корректируется таким образом: прибавляется $250000 за каждый положительный бал (+2 = +$500000) и отнимается $250000 за каждый отрицательный бал. Часто используется для стадий: Pre-seed Этот метод оценки был разработан инвестором Дэвидом Беркусом, одним из самых активных инвесторов-ангелов в США, совершивший и участвующий в более, чем 180 инвестициях в технологии. В методе Беркуса есть 5 аспектов компании, которые необходимо оценить и назначить им значения. В данной таблице представлены одинаковые значения, но конечно, они могут быть переоценены, чтобы показать более высокие и низкие средние рыночные оценки.

Метод суммирования факторов риска

Метод Беркуса