Кассовый разрыв в бизнесе: как предупредить и что делать ?

Из-за чего возникают кассовые разрывы?

Самая частая причина того, что у компании заканчиваются деньги – это убыточная бизнес-модель. Проще говоря, продаж недостаточно, чтобы покрыть расходы компании. Даже если в Excel все идеально, на деле часто может пойти иначе.

Но даже в устойчивом бизнесе с регулярным притоком денег и с прибыльной бизнес-моделью может произойти временная нехватка денег из-за ошибок в приоритетности платежей. Не дождались поступления от клиента и провели не обязательные траты, а на выплаты обязательств не хватает.

Другая причина – пост-оплата клиентами и отсутствие контроля дебиторской задолженности. Многие, стремясь привлечь и удержать покупателей, предлагают отсрочку оплаты, поставку по пост-оплате. Это иногда может выйти боком компании. Выручка будет приходить с задержкой, а по счетам контрагентов все равно придется платить точно в срок. В итоге на бумаге компания прибыльная, а по факту все время попадает в кассовый разрыв.

Денег на текущие траты может не хватать, если ошибиться с объемом закупок товара. Когда компания закупает партию товара, она «замораживает» деньги в товарной форме. Если партия большая, и много товара лежит на скалах и полках магазина, «живых денег» компании может не хватить. Таким образом при неграмотно организованных закупках кассовые разрывы будут появляться с завидной регулярностью. Особенно, если товары сезонные.

Как заранее узнать, не попадает ли компания в кассовый разрыв?

Когда же денег на счете недостаточно для покрытия издержек, обычно предприниматель оказывается в состоянии цейтнота и теряет больше денег в итоге. Чтобы такого не было, нужно заранее планировать все поступления и расходы и вести расчет денег в будущем.

Рассчитать кассовый разрыв не сложно. Формула выглядит так:

ОДС = ДС + П – О,

ОДС – этот остаток денежных средств конец определенного дня; ДС – остаток денег на начало этого дня; П – это поступления; О – это оплаты.

То есть, чтобы узнать, когда может наступить кассовый разрыв, возьмете остаток денег на сегодня, и далее на каждый день, прибавляя этих днях поступления и отнимая оплаты. Поступления можно внести из плана продаж, выплаты – на основе планируемых бюджетов. Просчет желательно сделать на несколько месяцев вперед.

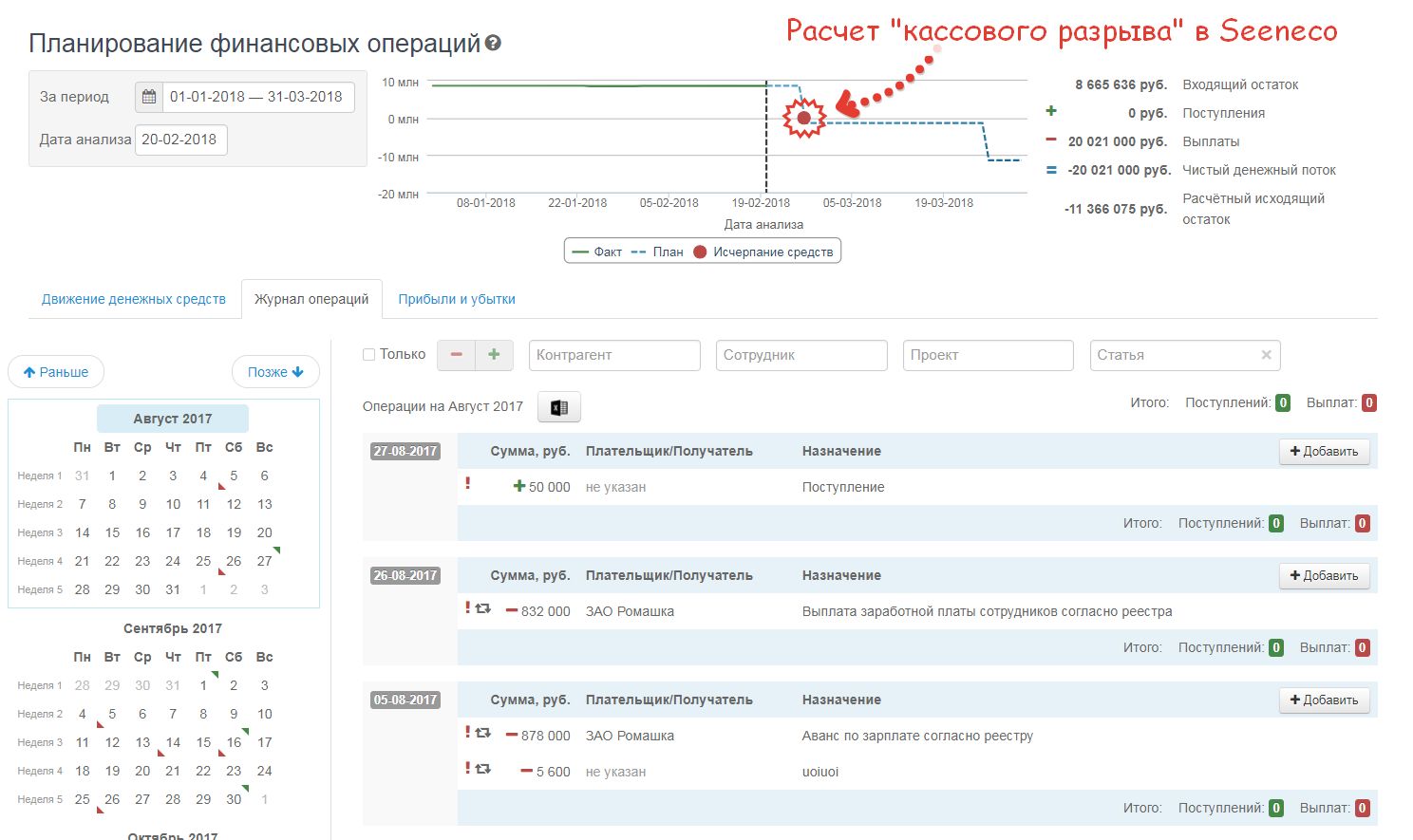

Эту формулу расчета можно заложить в Excel. В итоге у вас получится платежный календарь, где вы будете видеть прогноз остатка денег в будущем. Можно так же использовать платежный календарь в какой-нибудь финансовой системе. Такой календарь есть в сервисе Seeneco. В отличии от простой электронной таблицы он позволяет быстро заводить плановые операции прямо через календарь и зацикливать повторяющиеся платежи. Сервис показывает график с остатком денежных средств будущем и сам ведет расчет кассового разрыва, предупреждая об этом заранее.

Сам по себе платежный календарь – лишь инструмент. Он покажет будут ли дни, когда у компании будет минусовой баланс. Если такая ситуация возникает, то это повод перепланировать платежи. Например, если зарплату нужно выдать 1-го числа, а налоги оплатить до 10-го, то сначала выручка должна направляться на эти нужды, и только потом на дополнительные траты без четкой даты исполнения и жестких обязательств. В идеале на начало месяца на счетах уже должно быть достаточно средств, чтобы оплатить все обязательные расходы, остальное уже оплачивается по мере получения доходов в этом месяце.

Что делать, чтобы избежать кассового разрыва?

При наличии платежного календаря есть время и возможность среагировать на приближение кассового разрыва. Однако можно так выстроить процессы, чтобы такие ситуации не возникали.

1. Измените платежную политику. Попробуйте добиться гибкости исходящих платежей и точности поступлений. В идеале нужно, чтобы клиенты перешли на предоплату, а сама компания могла оплачивать свои счета с отсрочкой. Безусловно, это вопрос переговоров, но, если вы достигните в них успеха, компания будет более финансово устойчивой.

2. Выстройте работу с должниками. Отлаженная работа с задолженностью клиентов ускоряет расчеты и получение денег. Для этого можно обсудить сроки платежей с должниками, составить индивидуальные графики выплат, назначить штрафы за нарушение и просрочку. В компании должны быть ответственные лица за работу с дебиторами, чтобы своевременно напоминать о платежах, работать с просроченной задолженностью, вести переписку и переговоры. Бонусная система поощрения тех, кто вовремя платит, тоже срабатывает.

3. Снижайте запасы. Еще один способ противостоять кассовым разрывам – своевременно делать специальные предложения по сезонным товарам, устраивать распродажи запасов, превращая неликвид в наличные. Оптимально, конечно, не доводить до затоваривания и закупать минимальные партии товаров, пользующихся спросом. Тогда деньги не будут надолго выпадать из оборота и будут быстро возвращаться в кассу без длительных пауз.

Чем покрыть кассовый разрыв?

Когда нужны деньги немедленно, нет времени на планирование и наведение порядка уже не поможет. Нужно срочно искать деньги, чтобы покрыть кассовый разрыв. Здесь может быть 3 направления поиска денег: контрагенты, сам бизнес или его учредители, внешние финансовые организации.

1. Контрагенты. В первую очередь, проанализируйте платежи, на которые на хватает денег. Спасением может стать договоренность с контрагентами, по которой компания получит отсрочку платежей. Часто удается сдвинуть дату внесения арендной платы, расчетов с поставщиком. Но это работает только с внешними контрагентами: зарплату и налоги лучше выплачивать без опозданий.

2. Собственник. Источником финансирования могут стать собственные средства владельца компании или инвестора. С точки зрения финансового учета, это будет займ бизнесу. Если такие займы происходят регулярно и бессистемно, посмотрите внимательнее на бизнес-модель. Возможно бизнес существует на деньги собственника и не может сам себя прокормить.

3. Банки и финансовые организации. Если первые два варианта не применимы, остается искать внешнее финансирование. Первым делом на ум приходит кредит на кассовый разрыв, но на практике получить деньги от банка не просто: нужно подготовить пакет документов, дождаться решения. К тому же практика показывает, что банки редко дают кредит под покрытие кассового разрыва малому бизнесу.

Многие банки стали предлагать овердрафт к расчётному счету. Банк одобряет определенную сумму лимита, которым может воспользоваться компания. Когда это необходимо бизнесмен просто может потратить больше, чем имеется собственных средств. Доступ к деньгам одобряется, к примеру, на год вперед и в любой момент им можно воспользоваться.

К сожалению, овердрафты есть не у всех банков и доступны не всем клиентам, или их сумма не достаточна для покрытия кассового разрыва. В такой ситуации предпринимателю приходится очень непросто: начинаются поиски денег у сомнительных структур, попытки продать какие-то активы.

Сейчас стали появляться хорошие альтернативные решения. Одно из них – платформа займов от частных инвесторов «Поток», входящая в «Альфа Групп». Seeneco выбрал эту площадку в качестве своего партнера. Сервис Seeneco анализирует финансовую информацию бизнеса и вовремя подсказывает о приближении кассового разрыва. Если нет возможности все исправить собственными силами и время не ждет, сервис предлагает компании, у которой намечается кассовый разрыв, воспользоваться деньгами от этой площадки. «Поток» подходит в данной ситуации тем, что займ выдается только по основе анализа банковской выписки, и деньги перечисляют быстро – за 1-2 дня. При этом деньги бизнесу дают частные инвесторы (что снимает некоторые требования, обязательные для банка), а платформа проводит скоринг, обработку заявок и берет на себя все формальности по сделке. Бизнес при этом не доплачивает сервису, наоборот, получает скидку по займу.

Итоги

Грамотное управление финансами, управленческий учет и платежная дисциплина снижают риск кассового разрыва:

- Платежный календарь позволит разобраться с поступлениями и расходами.

- Работа с дебиторской задолженностью снизит срок ожидания платежей.

- Отслеживание товарных остатков способствует эффективному планированию закупок.

Лучше предупредить кассовые разрывы, чем в спешке искать деньги на их покрытие. Но если проблема с нехваткой средств возникла здесь и сейчас, когда вы еще не навели порядок в своем бизнесе, то решат ее доступные и «быстрые деньги»: кредитная линия, овердрафт или P2B-займы.

Одна из задач Seeneco рассчитать возникновение кассовых разрывов, вовремя порекомендовать источник для получения заемных средств на покрытие кассового разрыва.

Еще больше полезных материалов о финансах компании на blog.seeneco.com