Как появление и распространение ETF влияет на рынок коллективных инвестиций?

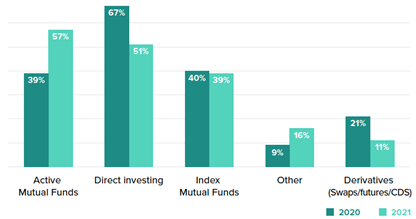

Николай Владимирович Неплюев, член совета директоров ПАО «Тольяттиазот», в этой статье рассматривает подробнее рынок за последние два года. Как видно на графике ниже, число инвесторов, использующих ETF в качестве альтернативы прямым инвестициям, сократилось с 67% в 2020 году до 51% в 2021, тогда как теперь подавляющее большинство людей переходит от пассивных или активных взаимных фондов к биржевым, еще больше замедляя рост в индустрии взаимных фондов.

Для лучшего понимания вышеописанной тенденции необходимо рассмотреть основные различия между ETF и MF. Политика раскрытия информации об активах фондов имеют разные регламенты для каждого вида фонда. Требования к структуре и перечень активов ПИФ представляются в рамках обязательных ежеквартальных отчетов об инвестиционных вложениях фонда. Однако также существуют управляющие компании, которые раскрывают подобную информацию с большей периодичностью, но подобная практика не распространена. Информация о составе активов ETF должна публиковаться на ежедневной основе, а обязательства по контролю над актуальностью и достоверностью представленной информации несет регулятор государства, в которой был зарегистрирован фонд.

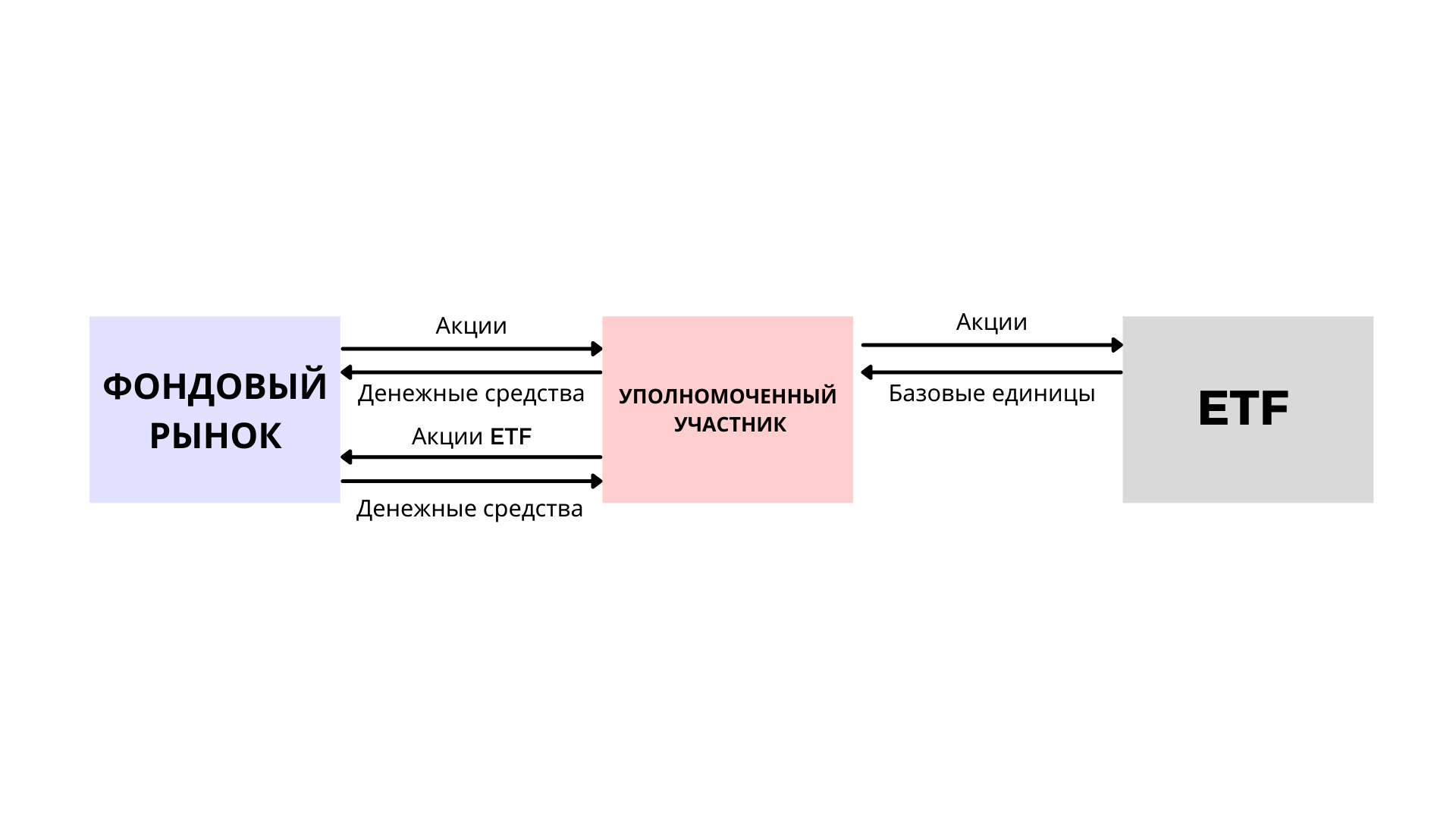

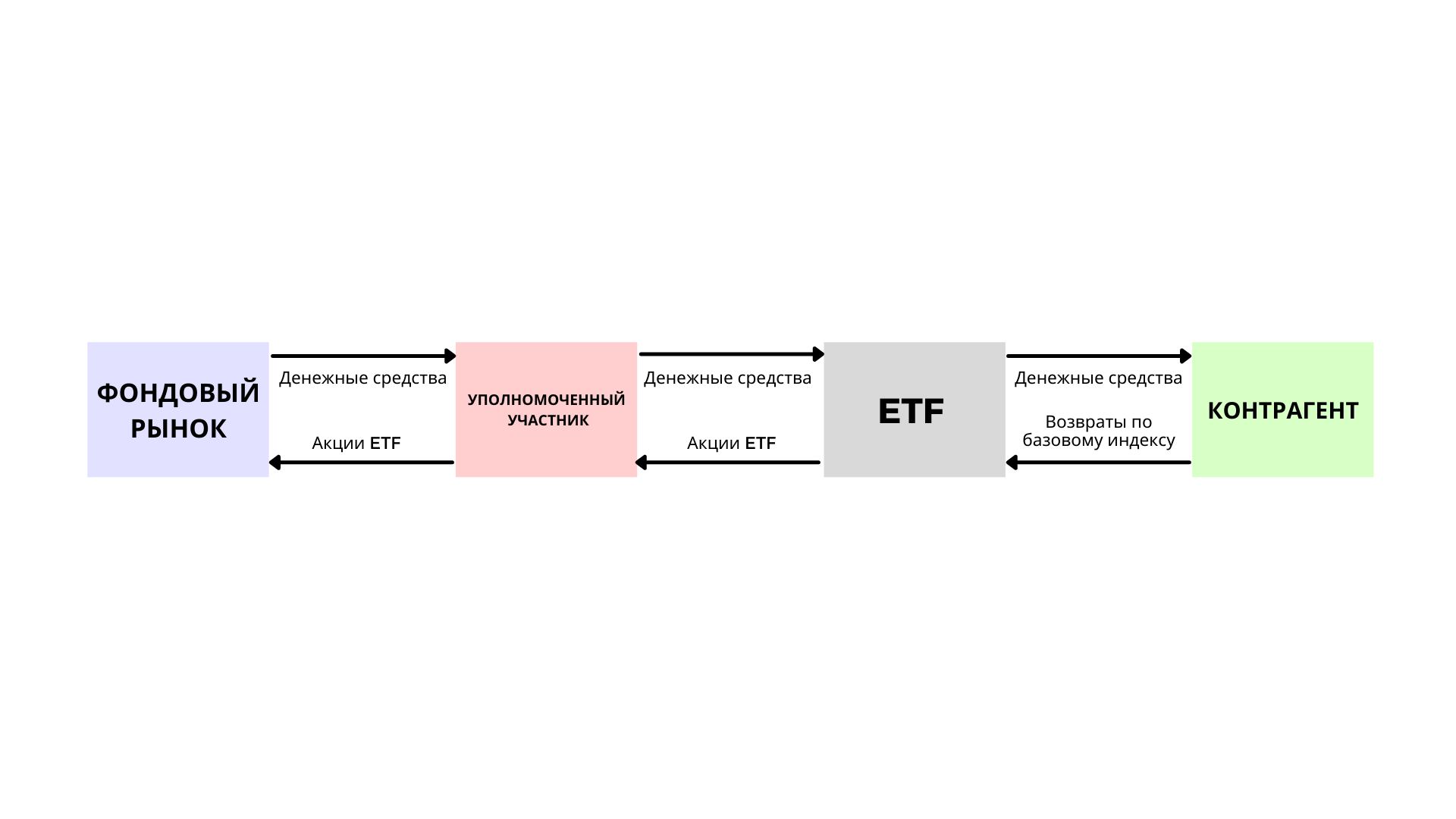

Когда управляющая компания принимает решение о выпуске новых ETF, огромную роль играют уполномоченные участники (authorized participants), которые выполняют функцию маркетмейкера. В их обязанности входит покупка блока ценных бумаг в пропорциях, согласных базовому индексу. Данный блок именуется базовой единицей (creation unit). После этого приобретенные ценные бумаги передаются УК, в обмен же маркетмейкер получает ETF эквивалентной стоимости чистых активов, которые в дальнейшем перепродаются на фондовом рынке. Создание акций ETF и их реализация изображены на графике: Вместе с этим маркетмейкер имеет возможность погасить базовую единицу. Для этого он приобретает ETF, количество которых должно быть достаточным для формирования базовой единицы. После продажи эмитенту приобретенные ETF маркетмейкер получает ценные бумаги, аналогичные составу базового индекса. Процессы создания и погашения акций ETF крайне важны для осуществления биржевых торгов, так как они помогают осуществить более точное дублирование котировок базового индекса в независимости от изменения спроса и предложения во время торгов биржевого фонда, отмечает Неплюев Николай Владимирович. Данный арбитраж позволяет ETF поддерживать цену, близкой к бенчмарку, однако также существуют альтернативные способы организации ETF, позволяющие более точно дублировать базовый индекс — синтетические ETF. В данном случае уполномоченный участник является лишь посредником между эмитентом ETF и инвестором. Основой для рассматриваемого инструмента являются производные инструменты, в частности своп на совокупный доход, в рамках которого третье лицо обязуется выплачивать доходы от изменения базового индекса. В таком случае ETF воспроизводит бенчмарк, не приобретая при этом физические активы. Принцип работы синтетических ETF изображен на Графике: Описанные процедуры являются одним из главных отличий ETF от ПИФ, где отсутствует система арбитража. При инвестировании в ПИФ, управляющая компания приобретает на полученные денежные средства ценные бумаги, оплачивая дополнительные комиссии, что отражается на доходности УК, а в случае ETF расходы по комиссиям оплачивает маркетмейкер. Однако, Неплюев Николай Владимирович предупреждает, что ETF несут дополнительные риски, которые не распространяются на ПИФ: Процедуры покупки и продажи паев и ETF также имеют колоссальные отличия. Для того чтобы приобрести долю паевого инвестиционного фонда необходимо подать заявление напрямую управляющей компании фонда, после чего происходит перечисление денежных средств. При этом инвестор имеет право обменять приобретенные паи на паи другого ПИФ той же управляющей компании. Далее определение стоимости пая происходит в конце дня после окончания торгов на основании расчета СЧА (стоимость чистых активов) фонда. Также огромную роль для инвестора играют комиссии за управления, поскольку они напрямую влияют на доходность от вложений. При операциях с паями ПИФ владелец должен оплатить комиссию, которая рассчитывается с помощью дисконтированной стоимостью пая. Согласно законодательству РФ, данные затраты составляют максимум 1,5% при покупке и 3% при продаже. В случае с ETF комиссии значительно ниже и достигают, примерно, 1% за счет отсутствия активного управления и дублирования индекса. Проблематика конкуренции индексных и других типов фондов является актуальной с момента появления пассивных фондов. Индексные фонды на заре развития были относительно не оценены. Пассивное управление, а именно не биржевые индексные фонды, недостаточно сильно снизили комиссию и не смогли сделать эту сферу популярной во время появления. Это имеет под собой не только математическое, но и поведенческое обоснование: отсутствие финансовой грамотности, нежелание людей переходить на новый тип инвестиций, неготовность платформ и недостаточное продвижение новых систем. Данные факторы практически нейтрализованы при создании и распространении нового типа фонда — ETF.