6 шагов, чтобы привести в порядок личные финансы предпринимателя и финдира. Часть 2

Материал написан для блога сервиса управленского учёта «Финансист».

Однако к своим финансам можно применить бизнес-подход. Финансовый директор Валентина Смирнова рассказала, как он поможет навести порядок в своём бюджете и остаться в выигрыше.

В первой части эксперт объяснила нюансы личного БДДС, что делать с ежедневными тратами и как разобраться с кредитами. Сегодня речь про достижение краткосрочных и долгосрочных целей, инвестирование, а также управление финансовыми рисками.

Валентина Смирнова, финансовый директор «Глобус-Сталь», независимый финансовый советник, инвестор.

Бизнес-подход в личных финансах вначале вызвать неоднозначные эмоции. Однако, если всё детально оцифровать и быть честным с самим собой, то следование шагам в этой статье поможет быстро получить приятные результаты.

Шаг № 4. Определите личные финансовые цели

Цели на год — этократкосрочные цели. Это может быть отпуск, покупка новой машины или создание стартового инвестиционного капитала. Чтобы значительно увеличить вероятность достижения целей, зафиксируйте плановые суммы по каждой задаче в личном БДДС в соответствующих разделах документа.

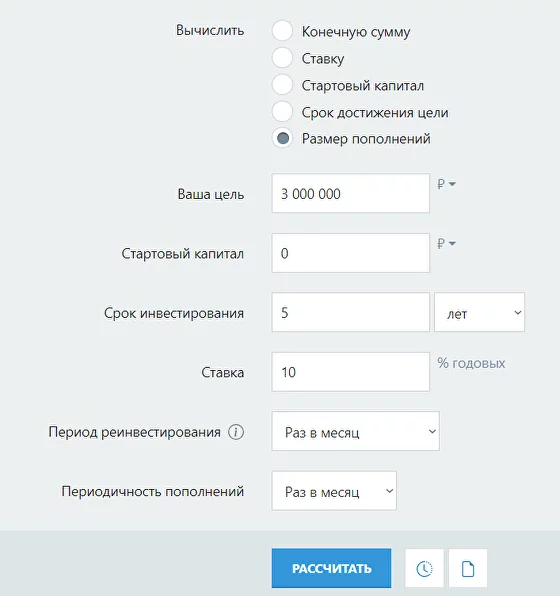

Для более долгосрочных целей можно использовать инвестиционный калькулятор, он автоматически рассчитает сумму регулярных накоплений по заданным параметрам.

Например, вы хотите накопить три миллиона рублей на образование ребёнку. Деньги вам потребуются через пять лет. Стартового капитала у вас ещё нет, но вы готовы ежемесячно откладывать на эту цель некоторую сумму под консервативные 10% годовых. Занесите эти параметры в калькулятор и получите 38 741,14 рубля, которые нужно ежемесячно откладывать.

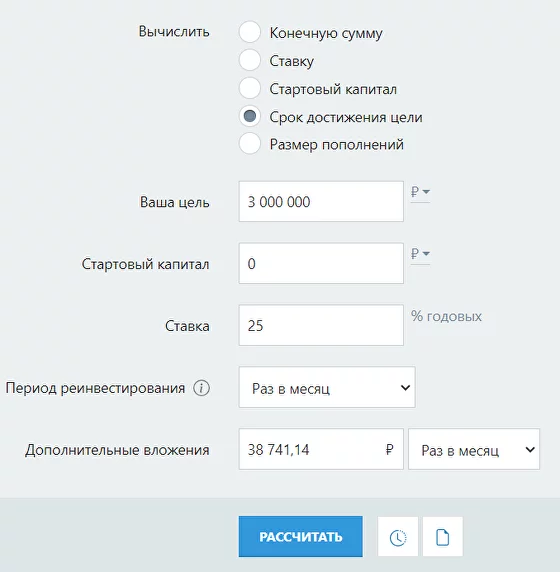

В идеале операционный доход должен покрывать все ваши краткосрочные и долгосрочные цели. Если нет — пора заставить ваши накопления работать на вас. Грамотные инвестиции — хороший ускоритель достижения финансовых целей. Совсем необязательно использовать для этого только фондовый рынок или недвижимость. С помощью профессионального консультанта вы сможете подобрать комфортный для вас набор инструментов с учётом своего риск-профиля, потребностей и целей. Начать путь в инвестициях можно с одной тысячи рублей, а затем постепенно наращивать капитал. При этом важно соблюдать несколько принципов. Это означает, что минимум 10% от каждого поступления средств на вашу карту — будь-то зарплата, премия, оплата за услугу — следует сразу переводить на отдельный счёт, например, накопительный или вклад с возможностью снятия и пополнения. Накопленную сумму вы позже можете инвестировать и создавать капитал на будущее, формируя пассивный доход. Чем выше прогнозная доходность по инструменту, тем выше риск. Эта взаимосвязь работает всегда. Ориентиром и индикатором стоимости денег в экономике может служить ключевая ставка Центробанка. Например, если «ключ» равен 16%, то консервативные инструменты будут давать доходность около 16% годовых, инвестиции со средним риском — около 25%, высокорискованные инструменты — от 30% и выше. Отслеживайте ежегодный рост цен в процентах на те продукты и услуги, которыми пользуетесь лично вы. Как правило, этот показатель не имеет ничего общего с данными по официальной инфляции. Например, официальная — может составлять 8,5%, при этом личная — около 20%. Исходя из этого, следует настроить ваши инвестиции. Они должны давать доходность по крайней мере на уровне вашей личной инфляции, а лучше — выше. Вернёмся к примеру с тремя миллионами рублей на образование ребёнку. Если мы заменим консервативные 10% годовых на 25%, а также оставим ежемесячный взнос на уровне 38 741,14 рубля, то цель достигнем на год быстрее. Эта аналогия — ответ на вопрос, почему инвестиции являются хорошим ускорителем.

Грамотный риск-менеджментпозволит вам не только сохранить деньги, но и нервные клетки во время непредвиденных обстоятельств, которых в последние несколько лет было предостаточно. Есть несколько базовых рекомендаций, которые помогут разобраться с этим. Никогда не вкладывайте все деньги в один проект. Инвестируйте в разные инструменты, отрасли и валюты. Плохая идея на все сбережения покупать акции нефтяных компаний или биткоин, потому что все уже купили, а вы — нет. Это деньги, на которые вы сможете прожить от трёх до шести месяцев и не потерять привычный уровень комфорта. «Подушку» лучше хранить в консервативных и ликвидных инструментах, например, в надёжных облигациях или на банковском депозите. Никогда не следуйте слепо советам друзей и не верьте красивым маркетинговым кампаниям. «Гарантированную» сверхдоходность в 200% годовых обещают либо мошенники, либо финансовые пирамиды, что по сути одно и то же. Всегда изучайте проект, в который хотите вложиться. Центробанк за первое полугодие 2023 года выявил более 1,1 тысячи финансовых пирамид, что на 19% больше, чем за аналогичный период прошлого года. Загляните в «Список компаний с выявленными признаками нелегальной деятельности на финансовом рынке», который формирует ЦБ.

Повышайте финансовую грамотность. Как бы странно ни звучала эта рекомендация для профессиональных финансистов и предпринимателей, всегда можно чему-то научиться. Вы можете выбрать различные образовательные программы, чтобы расширить знания в области инвестирования. Например, пройти курсы по портфельному инвестированию, чтобы научиться эффективно управлять вложениями и диверсифицировать портфель. Или можете изучить основы криптовалют, чтобы понять, как работает этот новый вид активов и как можно использовать его в своих финансовых стратегиях. Есть мысли и дополнения по поводу темы? Делитесь в комментариях. Подписывайтесь на Telegram-каналы «Финансиста», чтобы узнать больше о финансовом менеджменте и автоматизации.

Шаг № 5. Начните инвестировать

1. Всегда платите сначала себе

2. Всегда учитывайте взаимосвязь риска и доходности

3. Считайте личную инфляцию

Шаг № 6. Управляйте рисками

Диверсифицируйте риски

Создайте подушку безопасности

Всегда мыслите критически

Коротко о личных финансах