Гид по DeFi: как работают кредиты в децентрализованных финансах

2021 год был абсолютным рассветом DeFi — число активных пользователей услуг децентрализованных финансов росло, как и сумма активов в них заблокированных. Этой весной весь крипто-мир потрясло падение Terra — показатель TVL упал с $29 млрд до $236 млн, увлекая за собой весь рынок. Тяжелая рыночная ситуация повлияла и на DeFi, однако потенциал сервисов слишком велик, чтобы просто исчезнуть.

Кредиты в DeFi все еще являются одним из самых быстрорастущих секторов в блокчейне и крипто-сфере. С помощью децентрализованных приложений любой человек на планете в считанные минуты может взять кредит и не доказывать банку, что он его достоин. При этом он сохраняет анонимность, выбирает подходящие ему условия и срок кредитования. Конечно, там где много преимуществ всегда есть недостатки. Рассказываем о том, как работает кредитование в DeFi в новой статье.

Кредитование DeFi vs TradiFi

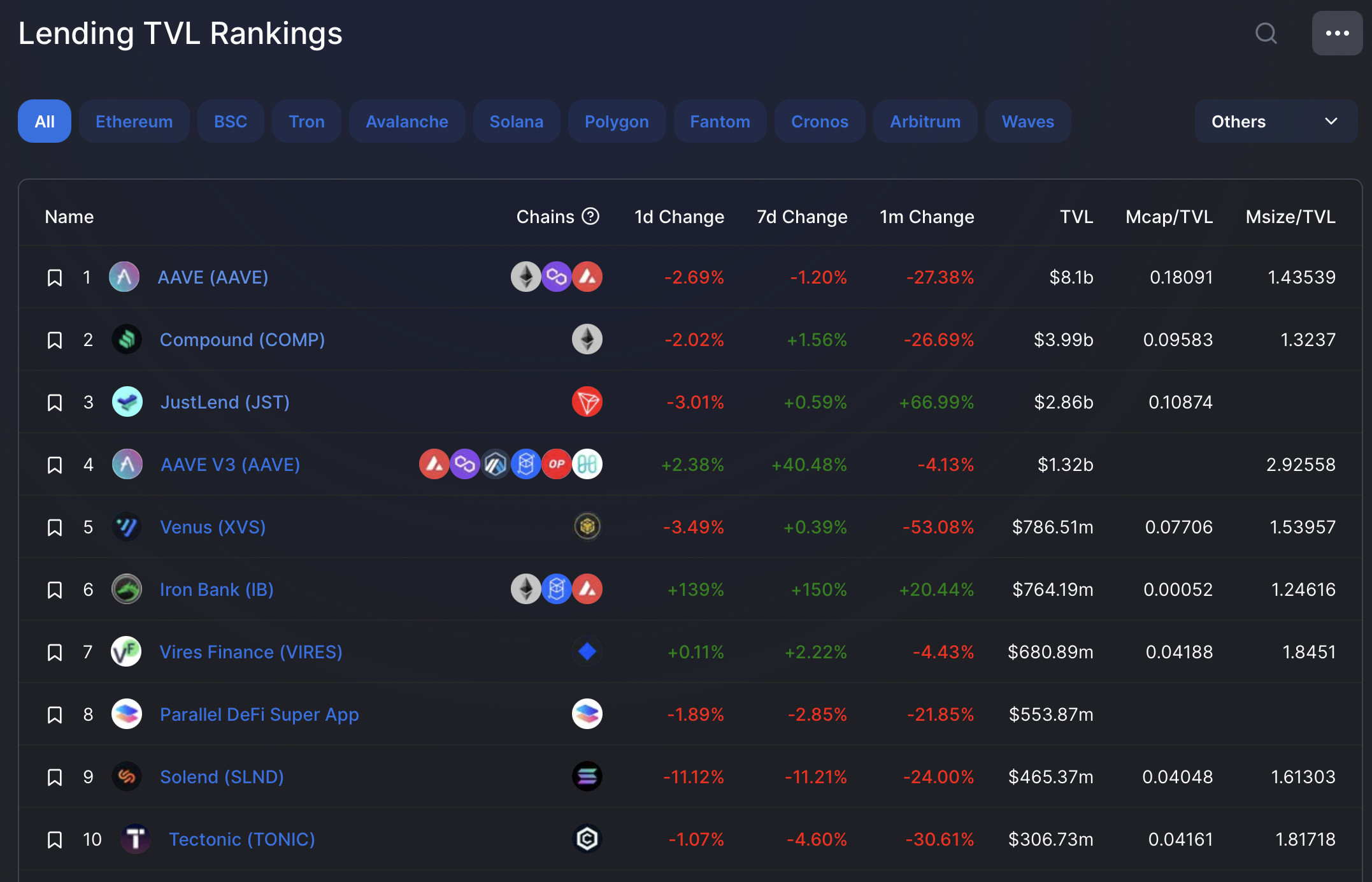

По показателю заблокированных средств — TVL (total value locked) — кредитование вторая категория в DeFi после децентрализованных бирж. Разобраться почему децентрализованные кредиты пользуются спросом легче, если сравнить их с кредитами в традиционных финансах.

Как работают традиционные финансы. Когда человек приходит в банк, чтобы получить заемные средства, его кредиторами выступают вкладчики, которые готовы временно поделиться своими средствами в обмен на некоторый процент. Посредником, который дает состоятся этой сделке — выступает банк.

Но банк не просто площадка, которая дает шанс встретиться сторонам — это орган, который регулирует всю сделку. Банк определяет проценты, которые получит кредитор и заплатит заемщик, сроки и количество залоговых обязательств. А главное, именно банк решает, кто достоин кредита, а кто нет.

Банковские учреждения — не единственный посредник между кредиторами и вкладчиками. Над банками стоят финансовые регуляторы, которые могут повышать ставки, в зависимости от финансовой ситуации в стране. Таким образом, услуги кредитования могут быть дорогими и доступными не каждому человеку на земле. Например, по некоторым статистическим данным, доступ к банковским услугам имеет всего 28% населения земли.

Как работают децентрализованные финансы. Одним из главных преимуществ DeFi является то, что финансовые услуги децентрализованы и доступны всем. Площадкой будет являться протокол кредитования построенный на сетях блокчейна. Например, децентрализованные приложения (dApp) или децентрализованные организации (DAO), а регулировать отношения между заемщиками и вкладчиками будет смарт-контракт.

Отношения двух сторон в этой системе будут с одной стороны анонимны, а с другой — абсолютно прозрачны. Кредиторы получат свой процент, а заемщики заплатят свой. В смарт-контракте не будет индивидуального отношения — перед DeFi все равны. Процентная ставка не будет зависеть от экономики страны, в которой живет пользователь, равно как и от его кредитной истории и возраста.

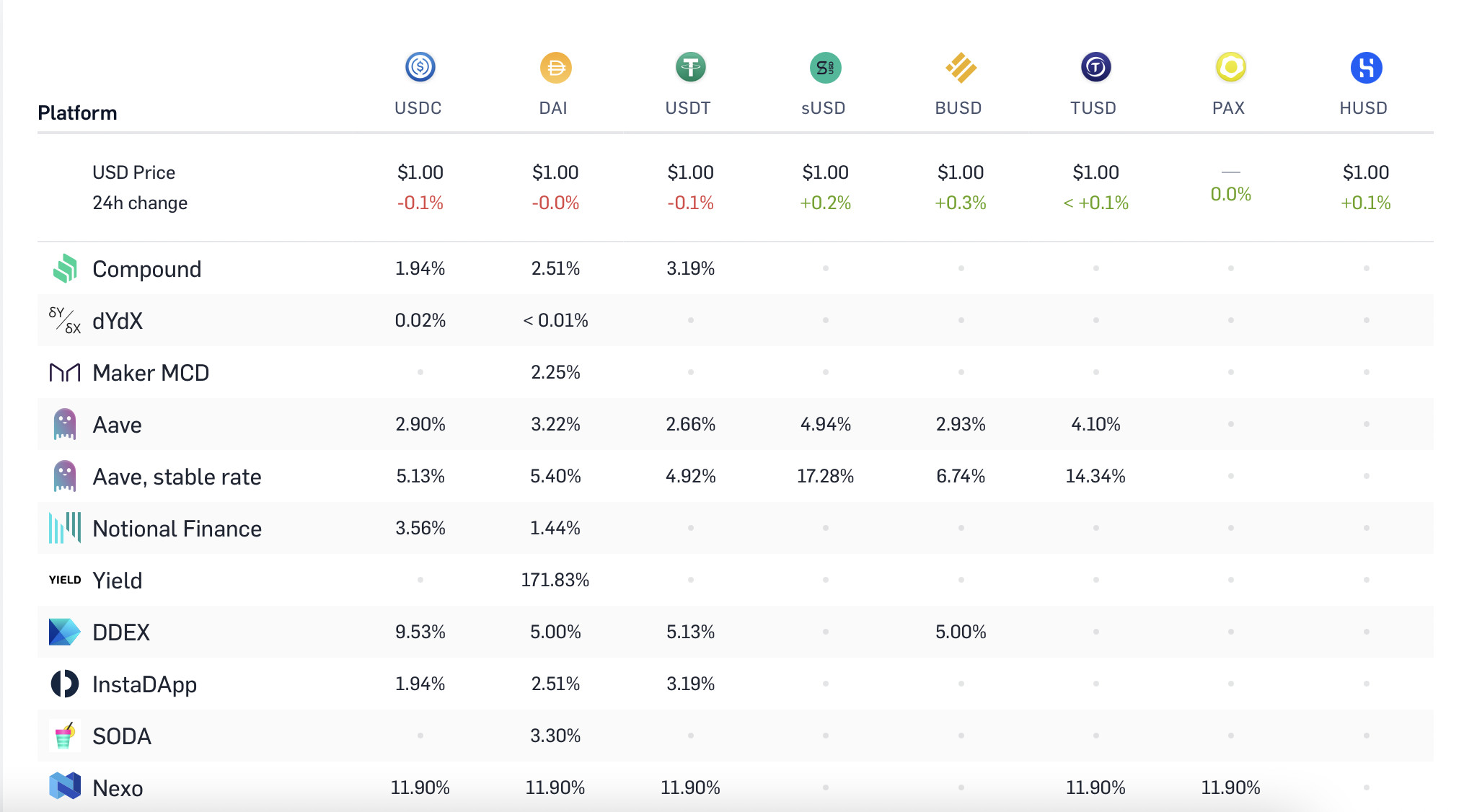

Вторым преимуществом DeFi будет время. Если потребовались средства — сделка совершается за секунды, из любого места на земном шаре и без границ — нужен только девайс с выходом в интернет и крипто-кошелек. Кроме того, кредиты в DeFi как правило дешевле, хотя безусловно, они могут быть рискованнее для пользователя. Представим, что есть пользователь, который хранит криптовалюту на своем кошельке, например 10 эфиров (ETH). Пока эти средства лежат на условном Metamask, они ничего не приносят своему владельцу. В моменте может изменяться долларовый эквивалент — расти или падать, но количество монет останется равным 10 ETH. Чтобы деньги не лежали, а работали, пользователь решает их одолжить. Это означает, что любой человек, у которого есть крипто-актив, может занять его кому бы то ни было, получить с этого доход и ему для этого не обязательно иметь свой банк. Найти заемщиков можно через сервисы DeFi, которые прописывают в смарт-контрактах все условия кредита. Все средства инвесторов собираются в один кредитный пул из которого заемщики могут брать средства и возвращать с процентом, который определен в смарт-контракте сервиса. Доход кредиторов в свою очередь тоже будет распределяться в равных долях исходя из условий смарт-контракта. Конечно, даже в прекрасном новом мире будущих финансов, никто не одалживает деньги просто так — потребуется залог. В протоколах DeFi обеспечением выступает другая криптовалюта. Каким будет залог — зависит от условий каждого конкретного сервиса и монеты, которую пользователь захочет одолжить. Рассмотрим несколько примеров: Зачем брать кредит в криптовалюте, под другую криптовалюту — если можно сразу обменять ее на бирже. Представим, что заемщик купил ETH по высокой цене, а когда ему понадобились средства цена упала. Он не хочет продавать свой эфир, потому что иначе потерпит убыток, но средства нужны сейчас. В этот момент ему удобно занять средства под залог своего эфира. Цены на криптовалюту могут падать в один день, поэтому всегда существует риск потерять залог. Протоколы DeFi защищают инвесторов — если цена на монету в залоге сильно падает, то его часть ликвидируется в пользу кредиторов. Поэтому пользуясь кредитом, нужно внимательно мониторить цену на заложенный актив, чтобы в случае падения успеть или вернуть кредит, или увеличить обеспечение, тем самым избежать полной или частичной ликвидации. Но здесь нужно отметить, что волатильность работает как в минус, так и в плюс. Например, если пользователь предполагает, что цена на актив, который он взял в кредит вырастет, он сможет не только расплатиться, но и получить прибыль — ни одна традиционная кредитная организация не может похвастаться подобным условием. Другая проблема DeFi — непростой доступ к услугам для широкого большинства людей. Децентрализованные финансы — достаточно сложная область, которая может быть требовательна к потенциальным заемщикам. Чтобы отслеживать риски и избегать убытков, заемщик должен понимать рынок криптовалют, разбираться в условиях смарт-контрактов, работать с крипто-кошельками, понимать разницу между сетями блокчейна и уметь отличить надежную платформу от скам-проекта. Как бы не писали энтузиасты о том, что DeFi создавалось со светлой идеей дать доступ к финансовым услугам всем, кого обычные банки лишили этой возможности — пока это не совсем так. Чтобы взять кредит у человека должен быть крипто-актив, который он готов заложить. Это, пожалуй, главный аргумент и непонимание среди критиков децентрализованного кредитования — чтобы взять деньги у пользователя должны быть другие деньги. Однако, вопреки сложившемуся мнению, в традиционной системе кредитов без залогов тоже не бывает. Иногда в качестве обеспечения выступает имущество, в другой раз слово поручителя, или кредитная история со всей информацией о человеке. О других рисках сектора DeFi можно прочитать в нашей статье Еще раз повторим — чтобы стать кредитором или заемщиком в DeFi пользователю необходимо иметь базовые знания о том, как работают децентрализованные финансы. Это сектор, который несмотря на внушительный рост в 2021 году, все еще находится в стадии формирования и сопряжен с большими рисками. Вот несколько советов: Ну и совет, который пригодится всегда — будьте внимательны! Криптовалюты находятся сейчас на медвежьем рынке — цены на большинство монет падают. Сектор DeFi переживает непростые времена, потому что он еще не сталкивался с подобными трудностями. Когда мы писали прошлую статью про риски сектора децентрализованных финансов, общий объем заблокированных средств (TVL) превышал $200 млрд. На момент написания этой статьи уже $107 млрд — рынок DeFi потерял почти 100 млрд в долларовом эквиваленте за месяц. Однако, аналитики Listing.Help склоняются к тому, что несмотря на то, что трудные времена еще впереди, сервисы DeFi их переживут. Да, криптовесну увидят не все проекты, но зато самые сильные. Мы продолжим рассказывать о других продуктах DeFi в следующих статьях. Отказ от ответственности. Статья носит информационных характер, не рекламирует сервисы DeFi и не дает инвестиционных советов. Будьте осторожны и не следуйте рискованным инвестиционным стратегиям.

Как работает кредитование в DeFi

Кредитование в DeFi может быть удобным, но не исключает рисков

Как выбрать надежный протокол кредитования