редакции

Финансовый анализ компании: о каких проблемах говорят те или иные цифры

Всем привет! Это сервис учета финансов для бизнеса ПланФакт. Рассмотрим показатели, которые необходимо рассчитать, чтобы провести базовый финансовый анализ компании.

Где брать данные для расчета и как часто проверять финансовые коэффициенты

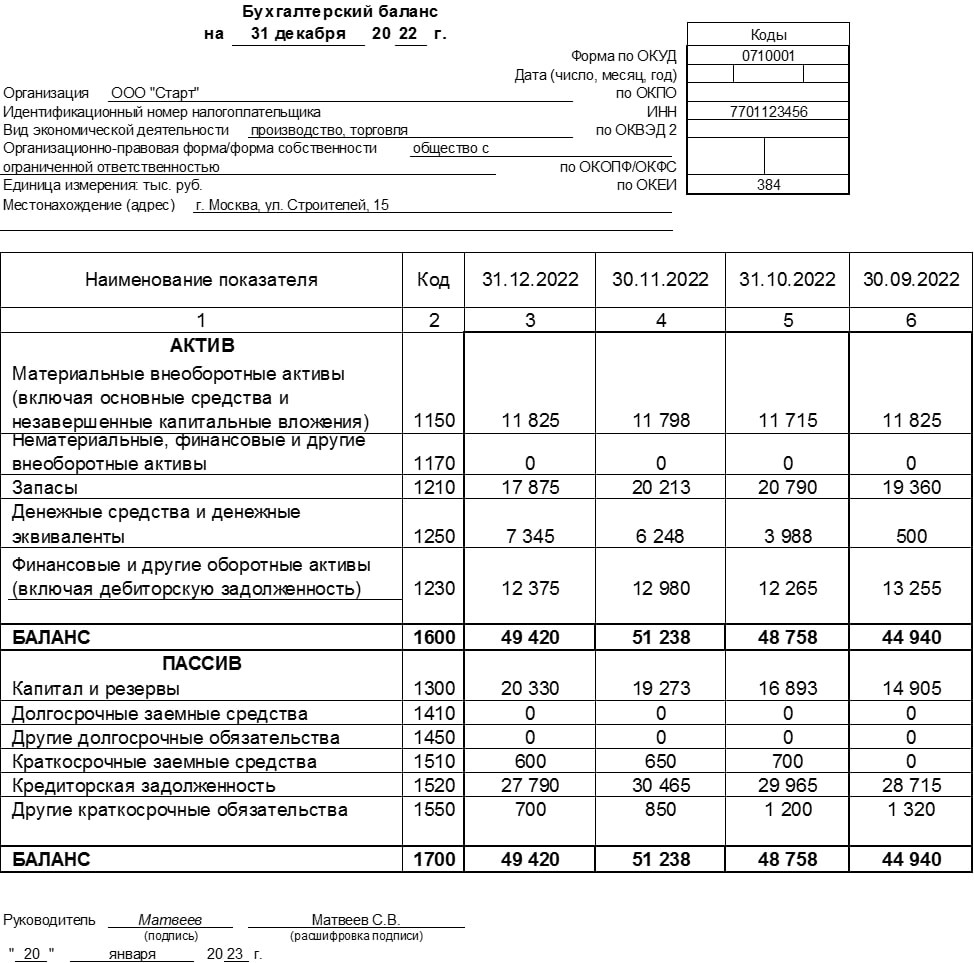

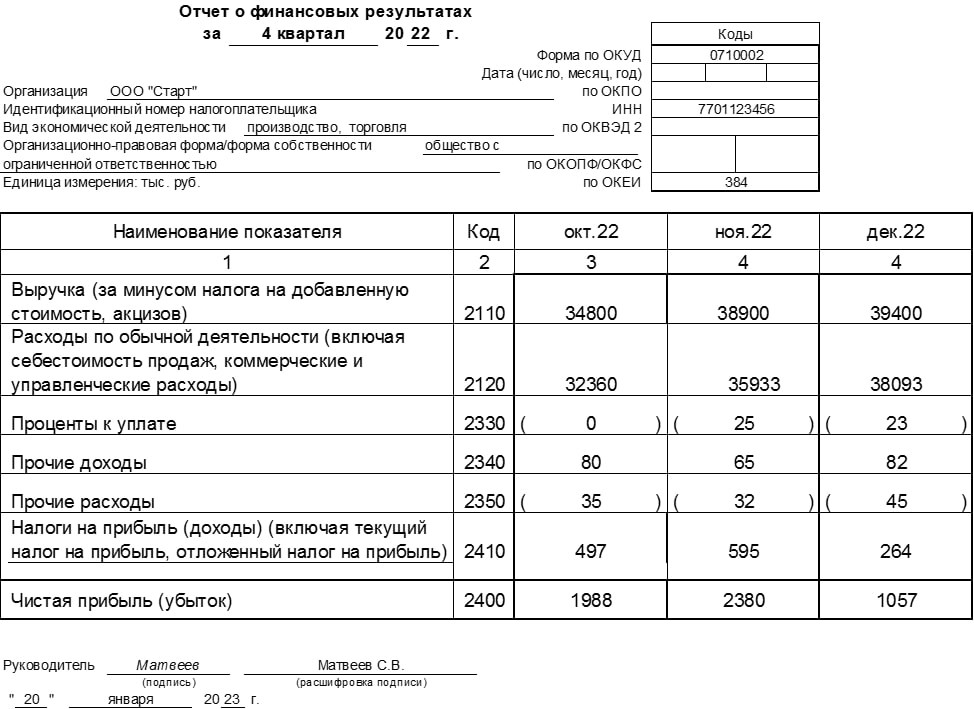

Исходные данные для расчета основных финансовых коэффициентов находятся в бухгалтерской отчетности. Далее в формулах будем указывать номера строк на примере упрощенного баланса (форма № 1) и отчета о финансовых результатах (форма № 2). Эти сокращенные формы сдают малые предприятия.

По закону большинство компаний обязаны сдавать бухгалтерскую отчетность раз в год.

Но если целый год не проводить финансовый анализ компании, то за это время могут накопиться серьезные проблемы. Поэтому лучше составлять отчетность и рассчитывать коэффициенты чаще — хотя бы раз в квартал, а если у бизнеса сложная структура и много контрагентов — ежемесячно.

Далее расскажем о том, как считать и анализировать основные финансовые коэффициенты.

Коэффициенты рентабельности

Рентабельность — это отношение прибыли (ПР) к выручке (В) или средним за период активам баланса (Аср). Она показывает, сколько прибыли компания получает на каждый рубль полученной выручки или рубль, вложенный в активы.

Рв = ПР / В х 100%

Ра = ПР / Аср х 100%

Выручка — это строка 2110 формы № 2. Активы баланса в целом — это строка 1600 формы № 1. Для производственных компаний полезна будет рентабельность основных средств (стр. 1150 формы № 1), для торговых — рентабельность оборотных средств (сумма строк 1210, 1230, 1250 формы № 1).

Чаще всего считают рентабельность по чистой прибыли (стр. 2400 формы № 2).

Но лучше рассчитать и рентабельность по операционной прибыли (ОП). Это прибыль компании до налогообложения и без учета прочих доходов и расходов, а также процентов по кредитам.

К прочим относятся доходы и расходы, не связанные с основной деятельностью. Например, производственная компания продала излишки сырья, или торговая фирма сдает в аренду временно неиспользуемый склад.

Рентабельность по операционной прибыли удобна тем, что показывает финансовый результат компании без учета налогов, а также разовых поступлений и расходов.

Отдельно операционной прибыли в сокращенной форме № 2 нет. Чтобы ее рассчитать, нужно вычесть из строки 2110 строку 2120

У рентабельности нет нормативов. Чем больше прибыль всех видов, а значит — и коэффициенты рентабельности, тем лучше. Но все-таки можно выделить несколько ориентиров:

1. Рентабельность должна быть выше нуля и в идеале — постоянно расти от периода к периоду.

2. Рентабельность должна соответствовать плану, утвержденному собственниками бизнеса.

3. Желательно, чтобы рентабельность была не ниже, чем средняя величина для отрасли, в которой работает компания. Отраслевые показатели рентабельности ежегодно публикует ФНС. Снижение рентабельности — это один из критериев, по которому налоговики могут включить компанию в план проверок.

Пример 1

Рассчитаем рентабельность чистой и операционной прибыли компании «Старт» по выручке за ноябрь и декабрь 2022 года:

Роп11 = (38 900 тыс. руб. — 35 933 тыс. руб.) / 38 900 тыс. руб. х 100% = 7,6%

Рчп11 = 2 380 тыс. руб. / 38 900 тыс. руб. х 100% = 6,1%

Роп12 = (39 400 тыс. руб. — 38 093 тыс. руб.) / 39 400 тыс. руб. х 100% = 3,3%

Рчп12 = 1 057 тыс. руб. / 39 400 тыс. руб. х 100% = 2,7%

Из результатов расчета видно, что, несмотря на рост выручки, процент рентабельности в декабре по сравнению с ноябрем снизился более, чем в два раза.

Нужно провести подробный анализ затрат, чтобы выяснить, в чем причина снижения эффективности работы компании.

Коэффициенты ликвидности

Термин «ликвидность» возник из латинского слова liquidus, что означает «перетекающий». Оборотные средства в процессе работы постоянно меняют свою форму: деньги — материальные запасы — дебиторка — деньги. Можно сказать, что ресурсы компании все время «перетекают» из одного состояния в другое.

Коэффициенты ликвидности говорят о том, достаточно ли у организации ресурсов, которые можно своевременно перевести в деньги и рассчитаться по долгам.

Коэффициент быстрой ликвидности (КБЛ) показывает способность компании погасить свои краткосрочные обязательства (КО) за счет самых ликвидных, т.е. быстрореализуемых активов.

К наиболее ликвидным активам относятся:

- Денежные средства (ДС) — строка 1250 баланса.

- Дебиторская задолженность (ДЗ) и краткосрочные финансовые вложения (КФВ) — строка 1230 баланса.

Краткосрочные обязательства — это все долги компании, которые нужно погасить в течение ближайших 12 месяцев. Это краткосрочные кредиты, текущая задолженность перед контрагентами, сотрудниками, бюджетом и т.п. (строки 1510, 1520, 1550 баланса).

КБЛ = (ДС + КФВ + ДЗ) / КО = (стр. 1230 + стр. 1250) / (стр. 1510 + стр. 1520 + стр. 1550)

Норматив для КБЛ — от 0,7 до 1,0.

Коэффициент текущей ликвидности (КТЛ) показывает соотношение между краткосрочными обязательствами и всеми оборотными активами (ОА). Формула для его расчета похожа на КБЛ. Разница только в том, что в числителе формулы добавятся запасы (строка 1210 баланса):

КТЛ = ОА / КО = (стр. 1210 + стр. 1230 + стр. 1250) / (стр. 1510 + стр. 1520 + стр. 1550)

Норматив для КТЛ — от 1,0 до 2,5

Проводя финансовый анализ компании на основе коэффициентов ликвидности, нужно учитывать вид деятельности.

Как правило, торговые организации могут без особых проблем работать с более низкими коэффициентами ликвидности, чем производственные. Дело в том, что при необходимости продать запасы товаров со склада обычно проще, чем сырье для производства.

Но не нужно стараться слишком завышать коэффициенты ликвидности, выводя их за верхние границы нормативов. Конечно, в этом случае у компании точно не будет проблем с оплатой задолженностей. Но слишком высокие КТЛ и КБЛ говорят о том, что значительная часть ресурсов компании «заморожена» в дебиторке и запасах.

Поэтому, улучшая платежеспособность организации, не нужно забывать и об оборачиваемости, о которой расскажем в следующем разделе.

Пример 2

Рассчитаем показатели ликвидности компании «Старт» на 30.09.22 и 31.12.22

КБЛ09 = (500 тыс. руб. + 13 255 тыс. руб.) / (28 715 тыс. руб. + 1 320 тыс. руб.) = 0,46

КТЛ09 = (19 360 тыс. руб. + 500 тыс. руб. + 13 255 тыс. руб.) / (28 715 тыс. руб. + 1 320 тыс. руб.) = 1,1

КБЛ12 = (7 345 тыс. руб. + 12 375 тыс. руб.) / (600 тыс. руб. + 27 790 тыс. руб. + 700 тыс. руб.) = 0,68

КТЛ12 = (7 345 тыс. руб. + 12 375 тыс. руб. + 17 875 тыс. руб.) / (600 тыс. руб. + 27 790 тыс. руб. + 700 тыс. руб.) = 1,29

Оба показателя ликвидности за квартал выросли.

С учетом того, что компания занимается и производственной и торговой деятельностью, КТЛ = 1,29 можно считать нормальным.

А вот КБЛ несколько ниже, чем минимальный норматив. Т.е. у компании «Старт» могут быть проблемы с расчетами по самым срочным долгам. Здесь нужно дополнительно проанализировать состав запасов — велика ли среди них доля товаров, которые можно будет быстро продать в случае необходимости.

Показатели оборачиваемости и длительность экономических циклов

Оборачиваемость активов и долгов компании удобнее всего анализировать с помощью длительности оборота в днях:

ОБ = Т / (В / СР)

Т — период времени, за который проводят расчет; например, если компания формирует отчетность и считает коэффициенты ежемесячно, то Т будет равен 30 или 31 дн.

В — выручка за период.

Для расчета оборачиваемости Запасов и КЗ вместо выручки чаще используют себестоимость. Это более логично.

СР — средняя величина проверяемого показателя за период; это может быть, например, дебиторка, кредиторка или стоимость запасов.

Зная период оборачиваемости дебиторки (ОБдз), кредиторки (ОБкз) и запасов (ОБз), можно рассчитать сводные показатели: длительность экономических циклов компании.

1. Операционный цикл (ОЦ) — это средний период времени от поступления сырья или товаров на склад и до получения денег от покупателя. Он равен сумме периодов оборота запасов и дебиторки.

ОЦ = ОБз + ОБдз

2. Финансовый цикл — это среднее время между оплатой поставщику и поступлением денег от покупателя. Чтобы его рассчитать, нужно вычесть из операционного цикла период оборота кредиторки.

ФЦ = ОЦ — ОБкз

В общем случае — чем короче экономические циклы, тем лучше. Если финансовый анализ компании показал сокращение циклов, это значит, что ресурсы организации начали «крутиться» быстрее и могут принести больше дохода за тот же период.

Однако нужно помнить о том, что все меры по уменьшению длительности экономических циклов имеют и негативную сторону.

Чтобы снизить оборачиваемость дебиторки, компания должна или совсем отказаться от отсрочки платежа для покупателей или сократить ее продолжительность. Но в этом случае часть клиентов могут отказаться от сотрудничества, а те, что останутся, скорее всего, запросят скидку. Таким образом, снизится и выручка, и рентабельность.

Уменьшая продолжительность оборота запасов, нужно строго следить за соблюдением технологии производства, а также правил хранения и доставки. В противном случае компания может понести убытки из-за возврата брака и финансовых претензий покупателей.

Можно сократить финансовый цикл, увеличивая период оборота кредиторки. Теоретически финансовый цикл может быть нулевым и даже отрицательным: если компания работает со всеми поставщиками на условиях отсрочки, а с покупателями — по предоплате. Но увеличение отсрочки платежа во многих случаях приведет к росту закупочных цен, т.е. также упадет рентабельность.

Таким образом, сокращая периоды оборачиваемости активов и экономические циклы, нужно следить за тем, чтобы при этом не ухудшалось качество и не снижалась выручка и рентабельность.

Пример 3

Рассчитаем периоды оборота долгов и запасов, а также экономические циклы компании «Старт» за декабрь 2022 года

Оборачиваемость дебиторки:

ДЗср = (12 375 тыс. руб. + 12 980 тыс. руб.) / 2 = 12 678 тыс. руб.

ОБдз = 31 день / (39 400 тыс. руб. / 12 678 тыс. руб.) = 10 дней

Оборачиваемость кредиторки:

КЗср = (27 790 тыс. руб. + 30 465 тыс. руб. + 600 тыс. руб. + 650 тыс. руб. + 700 тыс. руб. + 850 тыс. руб.) / 2 = 30 528 тыс. руб.

ОБкз = 31 день / (39 400 тыс. руб. / 30 528 тыс. руб.) = 24 дня

Оборачиваемость запасов:

Зср = (17 875 тыс. руб. + 20 213 тыс. руб.) / 2 = 19 044 тыс. руб.

ОБз = 31 день / (39 400 тыс. руб. / 19 044 тыс. руб.) = 15 дней

Операционный цикл:

ОЦ = 10 дней + 15 дней = 25 дней

Финансовый цикл:

ФЦ = 25 дней — 24 дня = 1 день

Расчет показывает, что компания работает с минимальным финансовым циклом — 1 день. Т.е. деньги почти не отвлекаются из оборота.

Однако такая продолжительность финансового цикла достигается за счет существенного превышения периода оборота кредиторки (24 дня) над оборотом дебиторки (10 дней).

Выше мы говорили, что один из коэффициентов ликвидности не дотягивает до нормы, а рентабельность компании в декабре снизилась. Все это может быть следствием слишком высокой кредиторки и связанного с ней роста закупочных цен.

Поэтому есть смысл подробно проанализировать структуру долгов и затрат компании, чтобы найти способы их сокращения.

Структура капитала

Любая организация финансирует свою деятельность за счет двух видов источников средств:

1. Собственные средства — вклады учредителей, фонды и нераспределенная прибыль

2. Заемные средства — кредиты банков, задолженность перед поставщиками, по зарплате, налогам и т.п.

С одной стороны — использование заемных ресурсов позволяет компании дополнительно увеличить свои активы, а значит — появится возможность нарастить доходы. Но если привлеченных средств будет слишком много, то есть риск, что компания не справится со всеми своими обязательствами. Это может стать причиной финансовых трудностей и даже банкротства.

Оценить финансовую устойчивость компании в целом позволяет коэффициент автономии (КА). Он равен отношению собственного капитала (строка 1300 баланса) к общей сумме активов (стр. 1600 баланса):

КА = СК / А = стр. 1300 / стр. 1600

Средний норматив КА — 0,5. Это значит, что в среднем для обеспечения финансовой устойчивости компания должна использовать в деятельности не менее половины собственных средств. Но здесь нужно учитывать структуру баланса и ликвидность разных категорий активов.

Наименее ликвидные активы — это основные средства: производственные и складские помещения, оборудование, транспорт и т.п. В нормальной ситуации компания вообще не должна их продавать. А если продавать все-таки придется, то покупатель может найтись далеко не сразу, и не исключено, что продажная цена окажется ниже балансовой стоимости.

Чтобы не пришлось продавать здания и станки для гашения текущих долгов, основные средства должны полностью покрываться за счет постоянных пассивов, т.е. собственного капитала компании:

Стр. 1300 > стр. 1150

Если это неравенство выполняется, то необязательно дальше наращивать долю собственного капитала, и коэффициент автономии может быть меньше 0,5.

Такая структура баланса характерна, в основном, для торговых фирм и организаций из сферы услуг. Такие компании нередко арендуют помещения и необходимое оборудование, пользуются услугами стороннего транспорта и т.п. Таким образом, основных средств будет немного, а большую часть активов баланса займут оборотные средства — запасы, дебиторка и деньги. В таких случаях допустим более низкий КА — примерно до 0,3. Но конечно, при этом нужно внимательно следить за показателями ликвидности.

Производственные компании, напротив, чаще приобретают помещения и оборудование в собственность, поэтому основные средства у них занимают существенную долю в активах. Здесь лучше поддерживать более высокий КА, примерно 0,6 — 0,8

Однако в любом случае не нужно стремиться слишком увеличить КА, приблизив его к единице. Конечно, такой организации точно не будет грозить банкротство. Но она лишит себя возможности получать дополнительные доходы за счет введения в оборот заемных ресурсов.

Пример 4

Рассчитаем коэффициент автономии компании «Старт» на 30.09.22 и 31.12.22

КА09 = 14 905 тыс. руб. / 44 940 тыс. руб. = 0,33

КА12 = 20 330 тыс. руб. / 49 420 тыс. руб. = 0,41

Собственный капитал компании на 31.12.2022 (20 330 тыс. руб.) существенно превышает стоимость основных средств (11 825 тыс. руб.). С учетом этого коэффициент автономии в диапазоне 0,3 — 0,4 можно считать приемлемым. В целом финансовая устойчивость компании не вызывает опасений, но нужно внимательно следить за показателями ликвидности.

Подведем итог:

Чтобы провести базовый финансовый анализ компании, достаточно рассчитать несколько основных показателей:

- Коэффициенты рентабельности показывают, насколько эффективно компания использует свои ресурсы.

- Коэффициенты ликвидности показывают, сможет ли компания рассчитаться по своим обязательствам в установленные сроки.

- Показатели оборачиваемости и длительность экономических циклов говорят о том, как быстро оборотные активы компании «крутятся» и меняют свою форму в процессе работы.

- Коэффициент автономии характеризует финансовую устойчивость компании в целом.

Финансовые коэффициенты — это инструменты для первоначальной диагностики состояния компании. Они показывают, в каких областях есть или могут возникнуть проблемы. Чтобы выяснить точные причины, нужно провести более глубокий анализ, например, изучить структуру затрат или задолженностей.