Удерживаемый налог в Таиланде (Withholding Tax). Что это и как это работает?

Например, 1% на перевозки, 2% на рекламную деятельность, 5% на аренду, 3% на большую часть остальных услуг (в том числе юридические консультации, бухгалтерские услуги, ремонт, уборка) и так далее. Даже если вы обращаетесь к зарубежному поставщику, вы обязаны удержать предусмотренную законодательством Таиланда сумму, если сделка попадает под определенные критерии.

Чтобы стало понятнее, рассмотрим на примере. Как мы уже писали, в прошлом году мы открыли компанию Topvisor Co., Ltd. в Таиланде и теперь постепенно переходим на услуги тайских компаний. Мы уже больше года активно пользуемся Google Apps for Work и решили перейти от российского реселлера к тайскому. Долго выбирали подходящую компанию с адекватной англоязычной поддержкой. В итоге, остановились на OSdev.

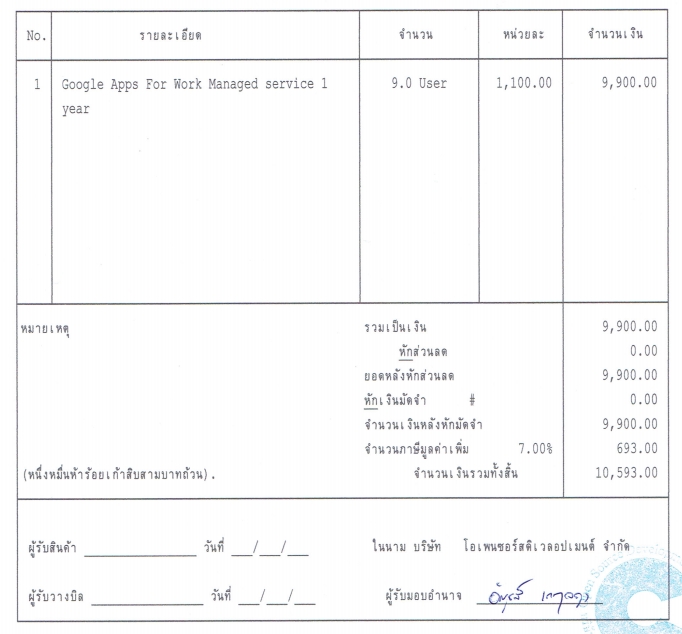

Ниже приведена выдержка из инвойса, который нам выставили:

Стоимость = 10,593 бата

Удерживаемый налог 3 % = 397 бат.

К выплате = 10,593 - 397 = 10,196 бат.

Поскольку мы только начинаем разбираться в тонкостях местного законодательства и раньше с этим налогом ни разу не сталкивались, то возник вопрос, в каком размере и каким образом нужно оплачивать инвойс. Мы решили не тратить зря время, а сразу обратиться за разъяснением к нашим тайским бухгалетрам, и в итоге получили подробную инструкцию.

Итак, расчет суммы к оплате производится следующим образом: стоимость самой услуги - удерживаемый налог (3%) + НДС (7% от стоимости услуги). Таким образом, на выходе получается следующее: стоимость услуги 9 900 бат - удерживаемый налог в размере 397 бат + НДС в размере 693 бата = 10 196 бат. Помимо оплаченного инвойса, вам необходимо предъявить поставщику услуги сертификат, подтверждающий, что из стоимости был вычтен налог. В итоге, ваш поставщик получит оплату в размере 10 196 бат и налоговый сертификат, свидетельствующий, что из стоимости услуги был удержан налог в размере 397 тайских бат, который должен быть уплачен поставщиком. Благодаря этой процедуре Налоговое управление Таиланда может получать положенные налоговые выплаты значительно раньше конца года, когда поставщики обязаны подавать налоговую декларацию.

Обратите внимание, что этот закон налагает ответственность на компанию-плательщика: она должна предъявить документ о налоговом вычете в Налоговое управление до 7 числа следующего после оказания услуги месяца. Если услуга была оплачена, но налоговый вычет из стоимости услуги не был произведен, то необходимая сумма в таком случае должна быть выплачена компанией-заказчиком.

Если у вас недавно открылась компания в Таиланде, и вы еще не очень хорошо разбираетесь в тонкостях местного законодательства, то рекомендуем найти опытного бухгалтера и согласовывать с ним каждую сделку. Как правило, грамотные тайские бухгалтеры досконально знают все возможные типы услуг, которые предполагают налоговые вычеты. Например, мы работаем с Бангкокской компанией MSNA Group. Они оказывают весь набор услуг: от юридических консультаций до бухгалетрии, а еще у них качественная и реактивная англоязычная поддержка.

В конце каждого месяца ваш тайский бухгалтер подготовит Декларацию о подоходном налоге, удерживаемом у работников компании (Форма PND 1, о подоходном налоге для сотрудников), Налоговую декларацию для юридических лиц (Форма PND 53, о налоговых вычетах у вендоров и юридических лиц), Налоговую декларацию для физических лиц (Форма PND 3, о налоговых вычетах у поставщиков, не являющихся юридическими лицами).

Штраф за несвоевременную подачу каждой из указанной форм или за неподанную форму составляет 200 тайских бат за форму плюс 1,5% от общей суммы незарегистрированных налогов.

Большинство квалифицированных бухгалтеров в Таиланде после подачи налоговых форм составляют “Специальный отчет об удержанных и зарегистрированных налогах”, куда включаются детали всех налоговых вычетов, данные о налоговых формах и квитанциях, полученных в Налоговом Управлении.

Задать вопросы можно в Telegram чате о Пхукете.