Бычий рынок – у истоков перемен | Часть 1: Халвинг, ETF, Макро

1.1 Взлеты и падения

Взглянув на графики роста цен криптовалют, мы видим, что они напоминают американские горки. Взлеты и падения стремительно сменяют друг друга. Эти колебания — результат бычьих и медвежьих рынков, которые переплетаются, создавая уникальные возможности для инвесторов и трейдеров.

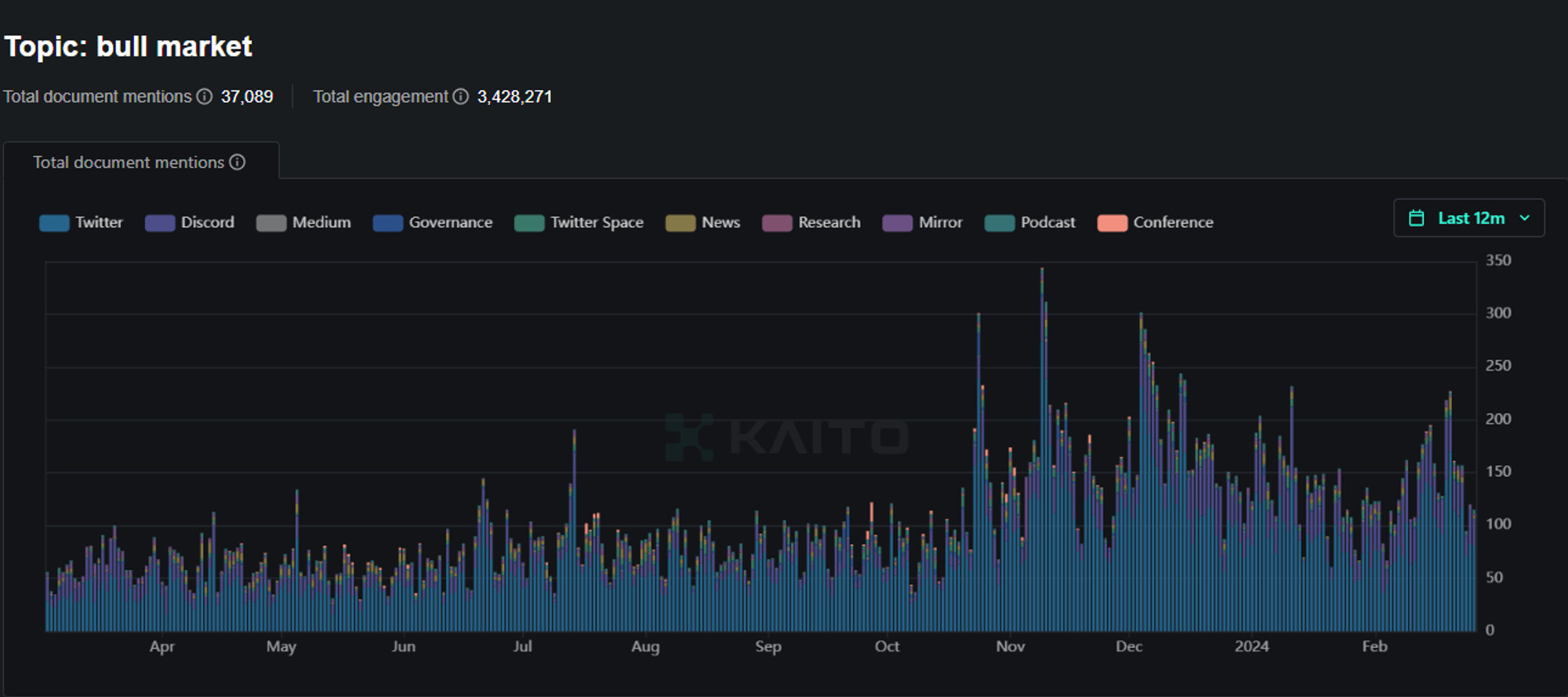

Бычий рынок — это период роста цен активов, когда оптимизм и уверенность в будущем преобладают над пессимизмом. Это время, когда инвесторы верят в успешное развитие рынка и готовы рисковать для получения высоких доходов. Бычий рынок неизменно связан с притоком новой крови на рынок и ростом популярности криптовалют в обществе.

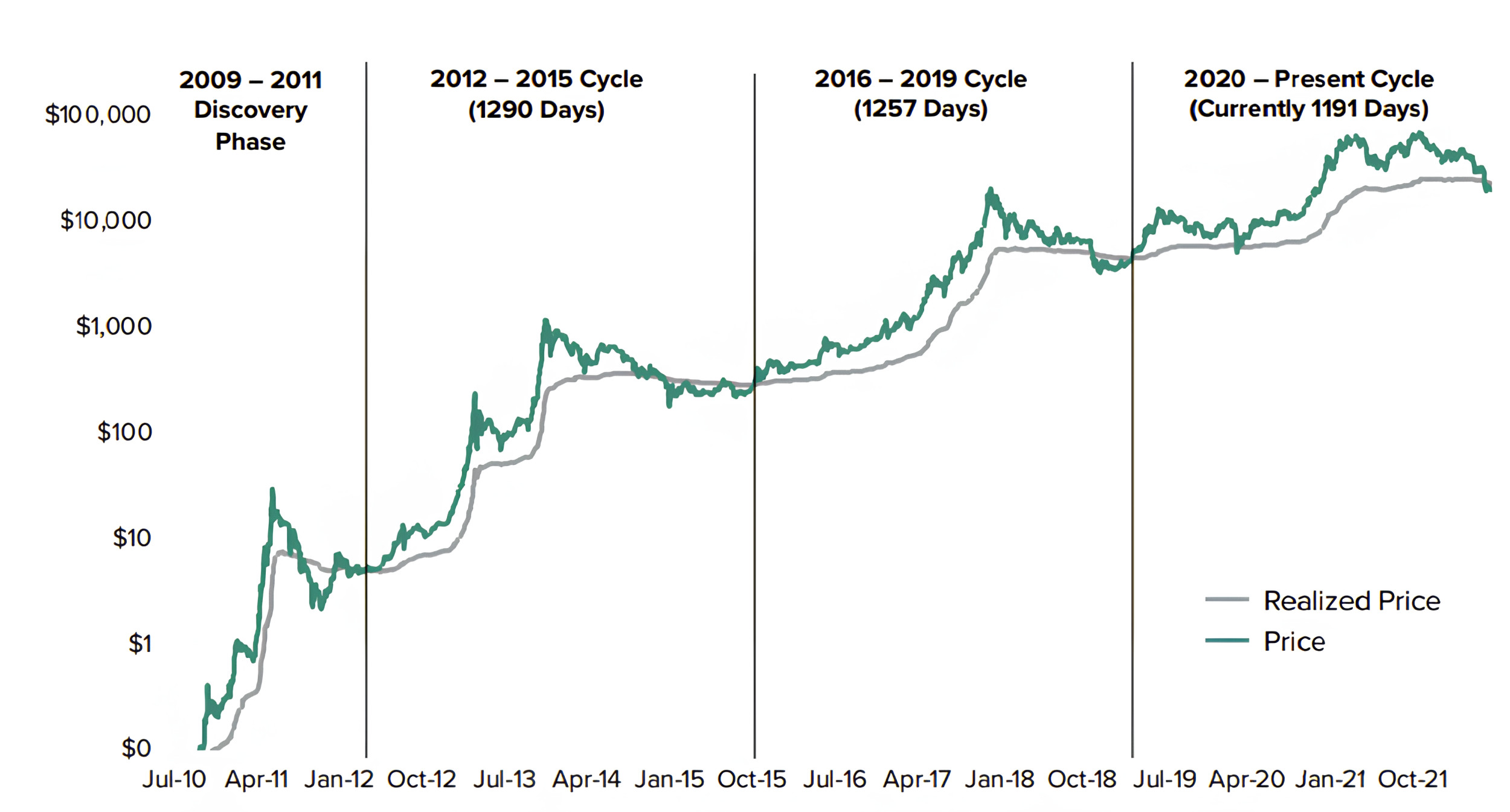

На протяжении истории криптовалют мы видели несколько бычьих циклов, каждый из которых характеризовался своими особенностями и причинами роста.

В ходе исторического развития криптовалют мы были свидетелями нескольких циклов роста. Каждый из этих циклов имел свои уникальные особенности и был характеризован определенными причинами роста.

Эти циклы обычно происходят в разные периоды времени и включают в себя различные факторы, которые влияют на цену криптовалют. Некоторые из этих факторов могут быть связаны с общим экономическим состоянием, технологическими инновациями или изменениями в регулировании.

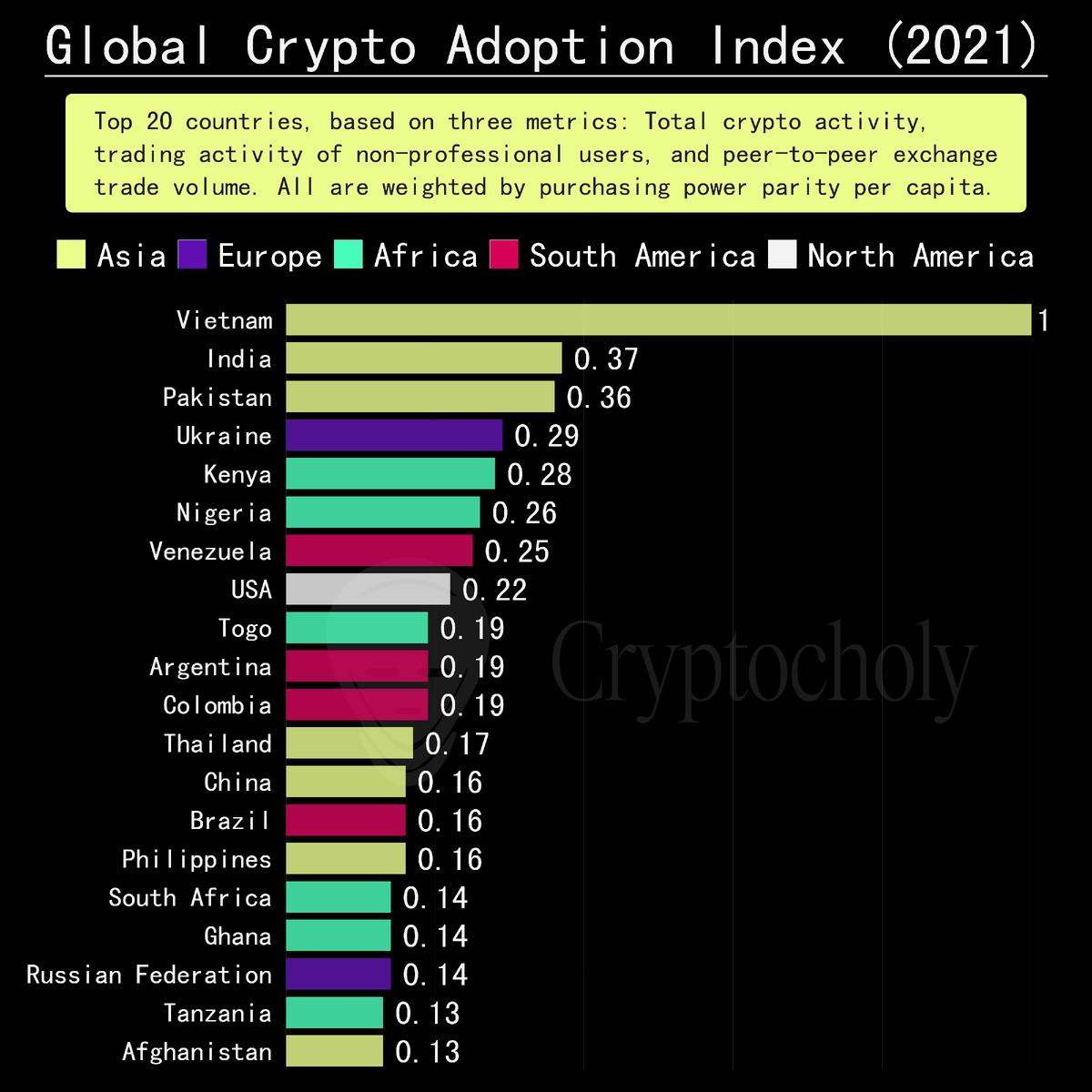

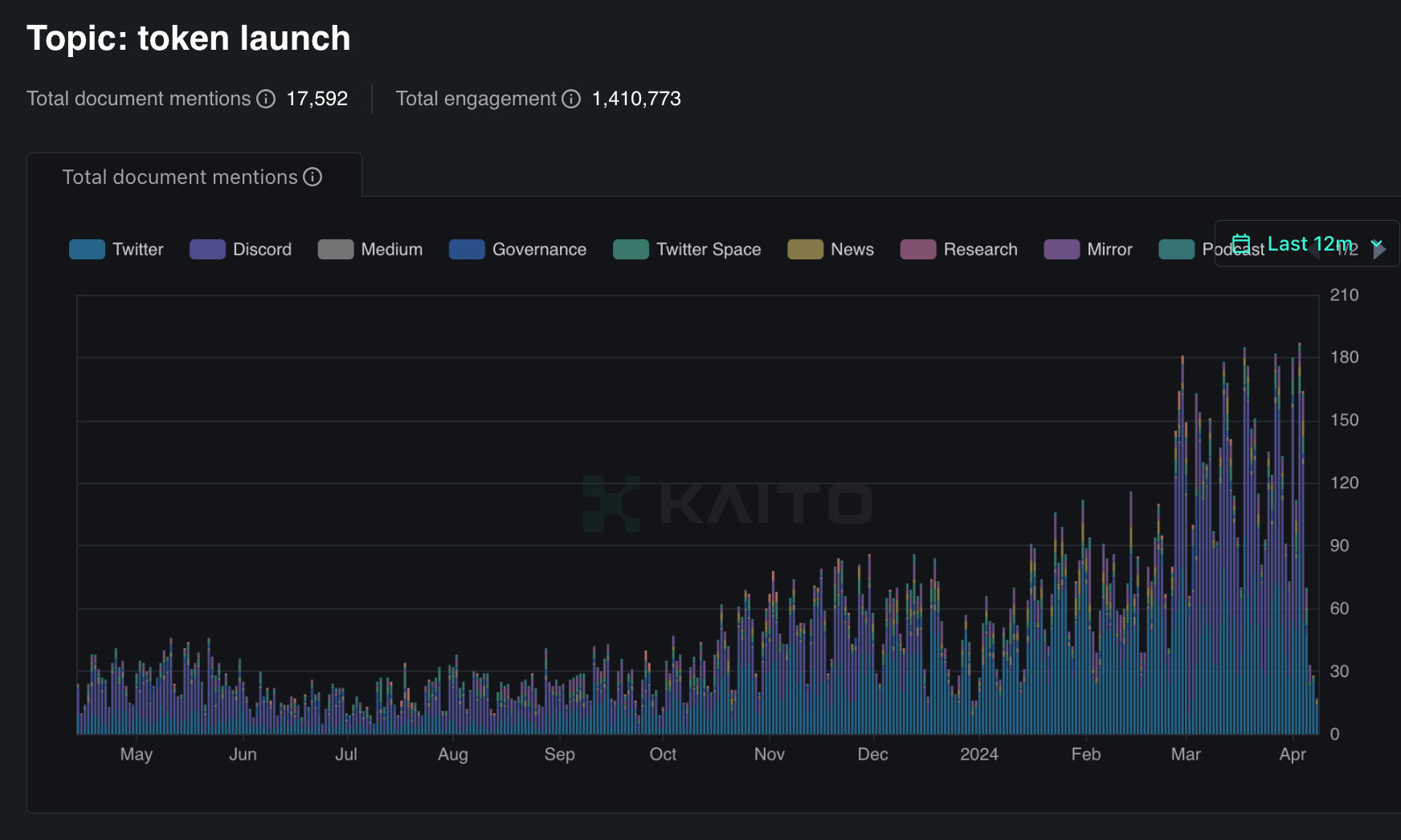

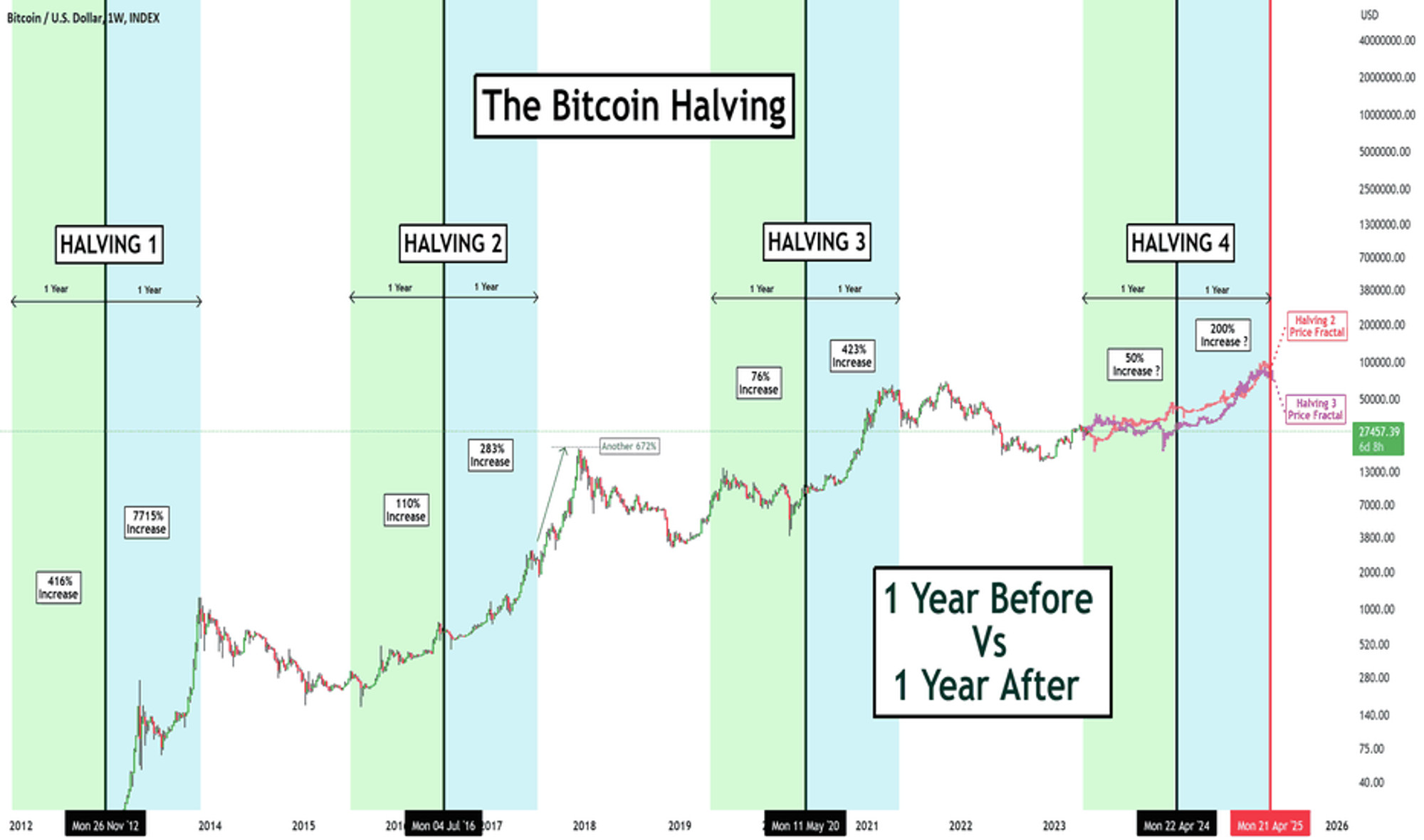

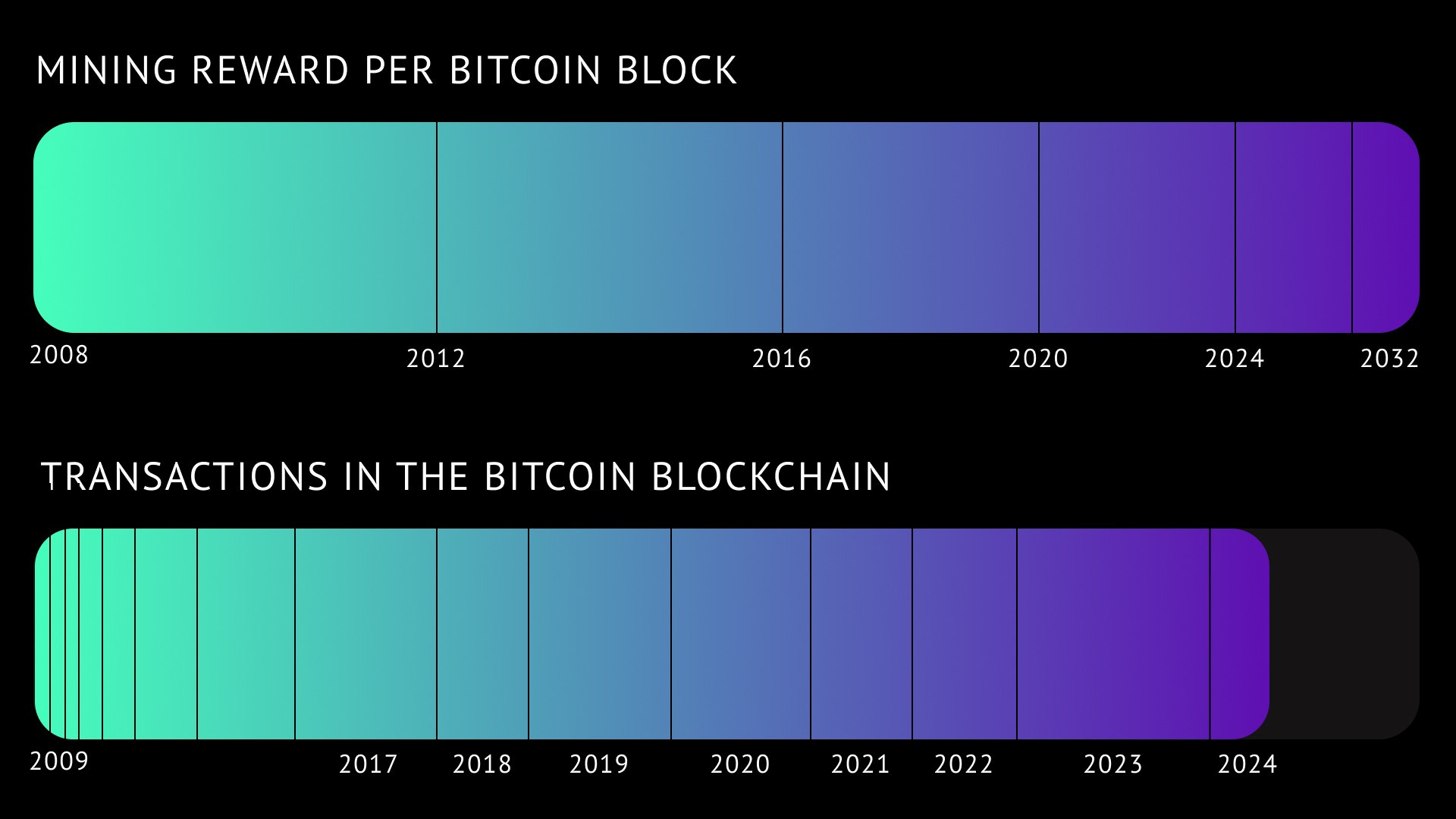

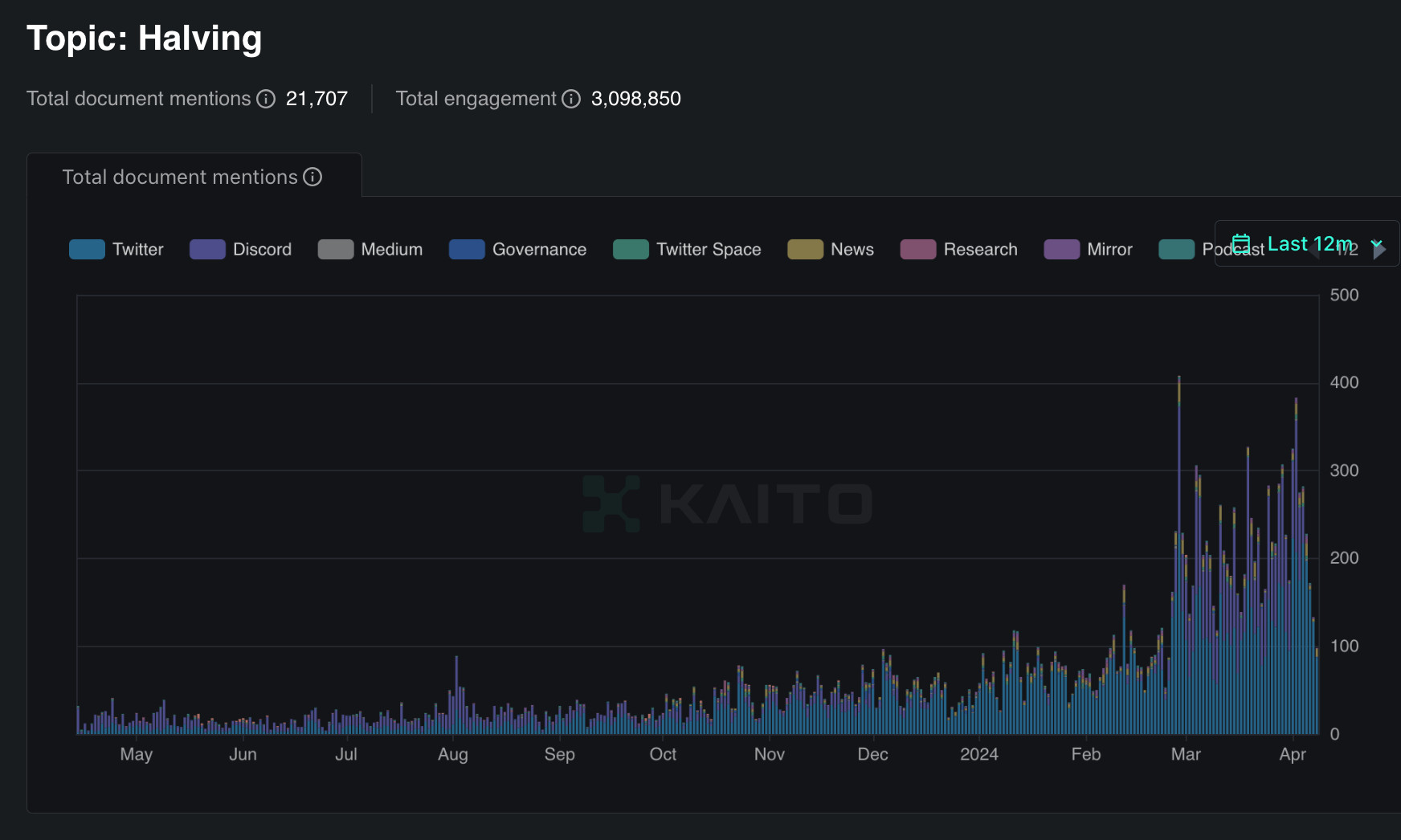

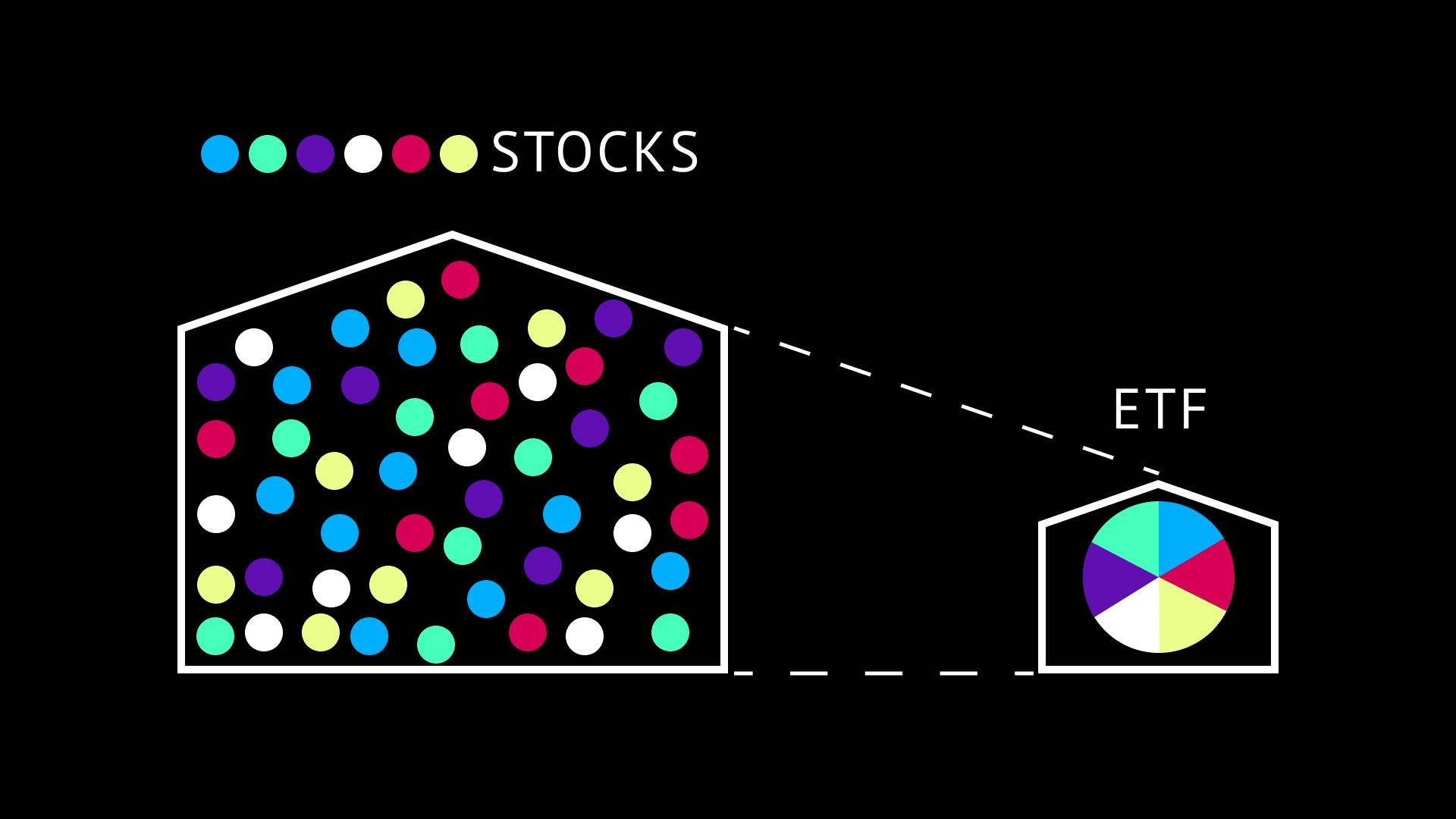

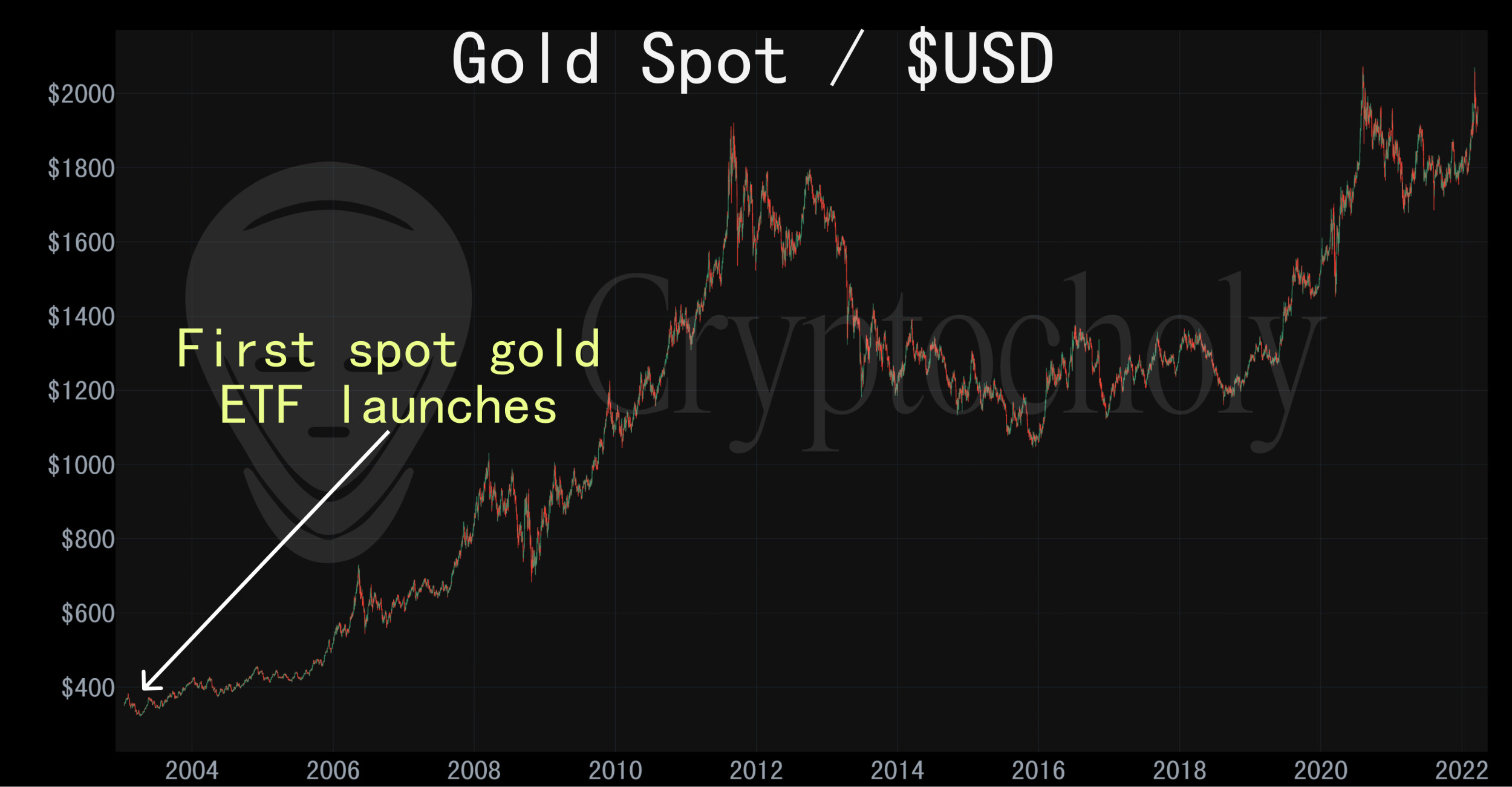

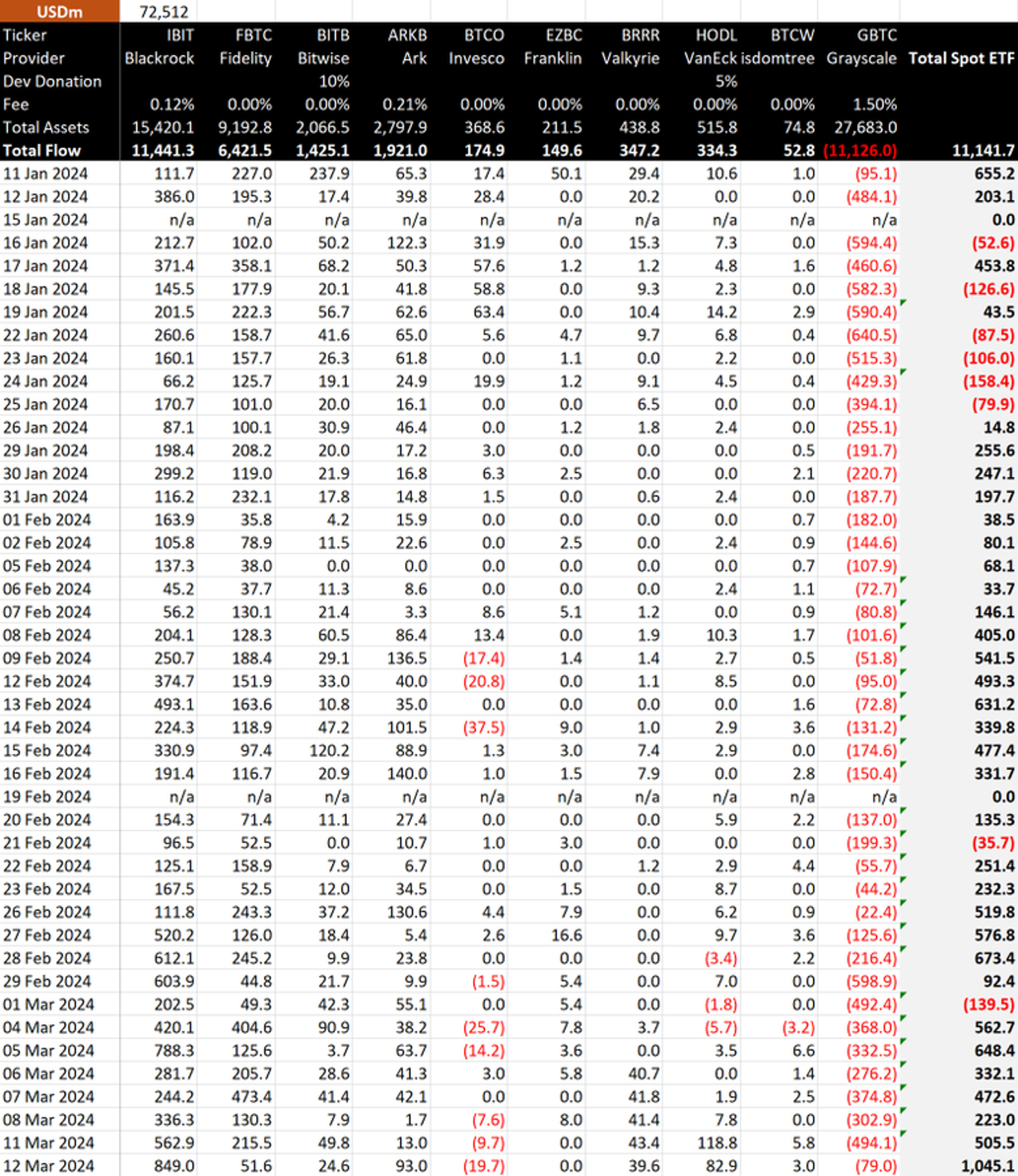

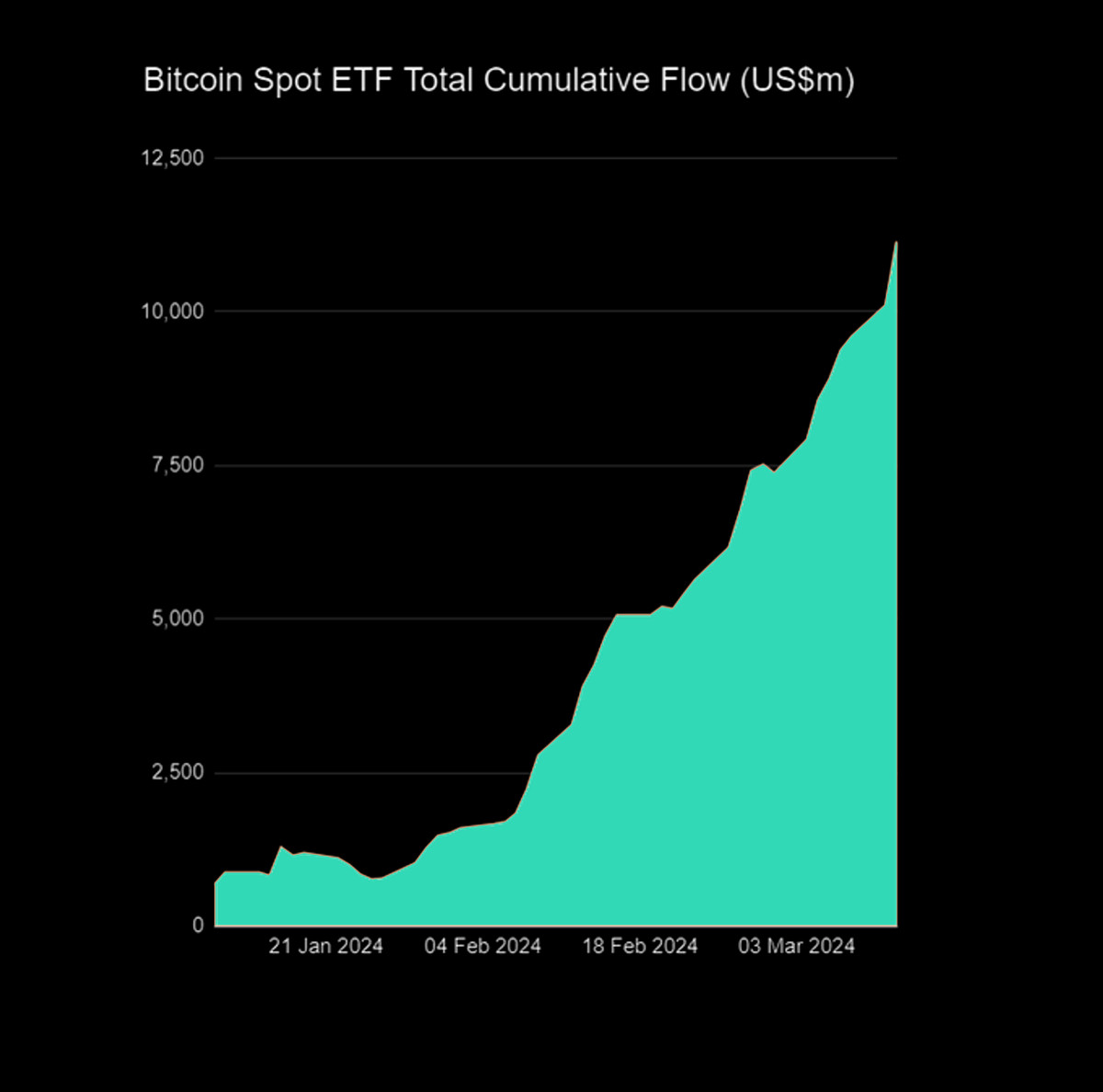

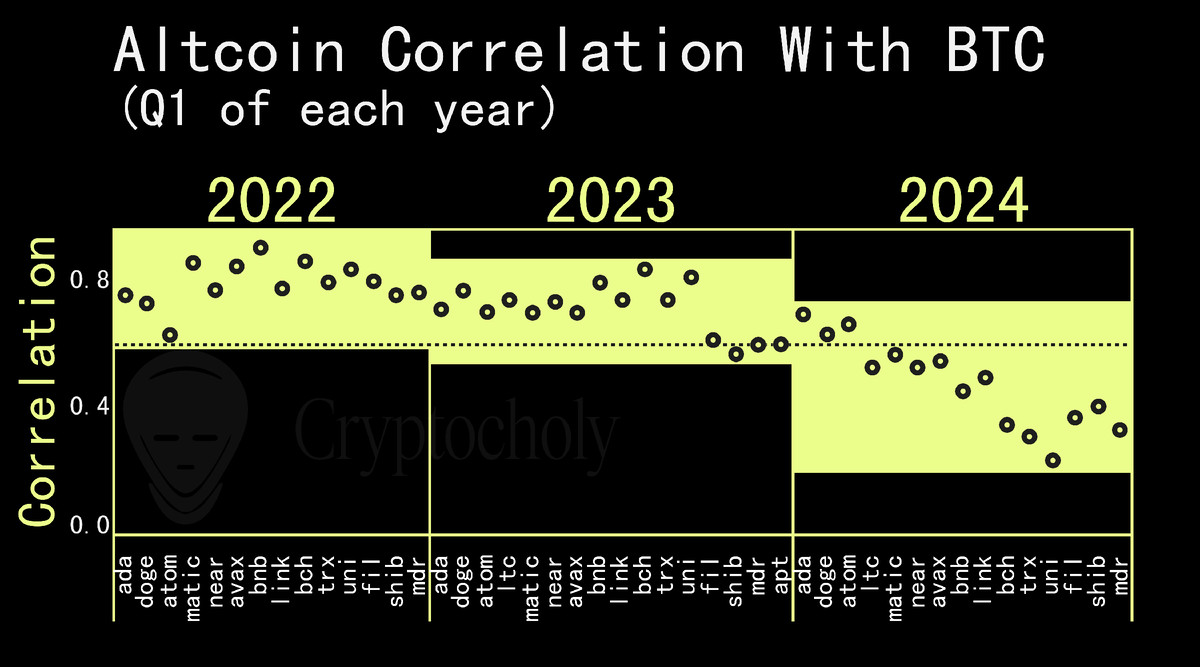

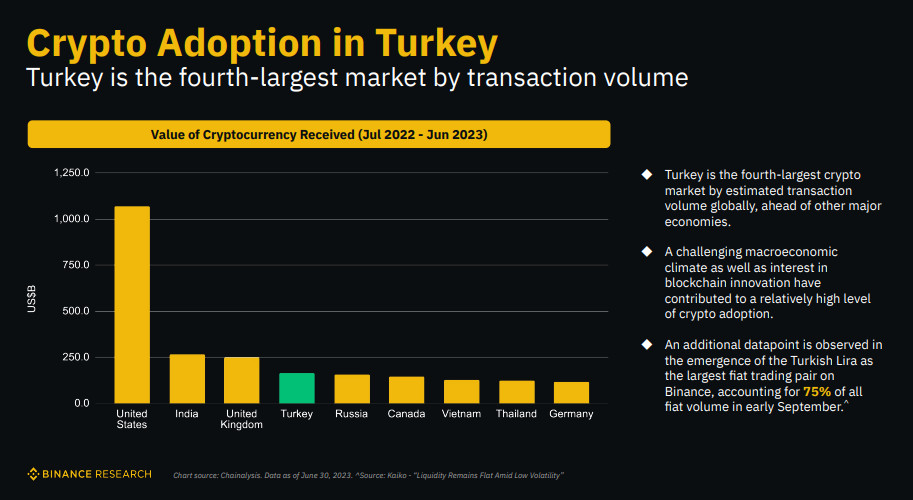

В любом случае, изучение этих циклов может помочь нам лучше понять динамику рынка криптовалют и, возможно, предсказать его будущее развитие Стоит отметить, что Бычьи циклы характеризуются не только притоком новой крови на рынок. Но и выходом большого количества новых проектов. В период медвежьего рынка в криптовалюте многие проекты сталкивались с трудностями в привлечении инвестиций. Несмотря на это, некоторые команды смогли не только выжить, но и привлечь значительные суммы инвестиций. Это было время, когда инвесторы становились более осторожными и выбирали проекты с наибольшим потенциалом для долгосрочного роста и инноваций. Эти примеры показывают, что даже в условиях спада можно найти пути для привлечения инвестиций, если предложить действительно уникальное и востребованное решение. Разумеется, стратегия запуска проекта во время бычьего рынка может быть весьма успешной. Однако, ключевым фактором является настоящая преданность команды своему продукту и технологии. Те, кто ищут краткосрочную прибыль, уходят, оставляя затеянные проекты, в то время как настоящие инноваторы продолжают работать над своими проектами, несмотря на условия рынка. Сейчас мы попробуем провести параллель между периодами развития человека и циклами криптовалют: 2009 — 2012: Зарождение — Подобно началу жизни младенца, этот период был началом жизни крипты. Была создана основа для дальнейшего развития, и, как и у маленького ребенка, важным было присутствие и поддержка «родителей» — разработчиков и ранних инвесторов. Однако принимать осознанные решения, да и вообще какие-либо действия самостоятельно на первых порах человек не способен. Так же и крипта не казалась чем-то серьезным, осознанным, самостоятельным. 2012 — 2015: Рост и экспансия — В это время, словно дети, которые начинают активно познавать мир, крипта начала активно развиваться и расширяться. Привлекая все больше внимания, она начала формировать свою собственную нишу в мире финансов. В этот период мы увидели первые «ростки» криптовалютного мира: Ethereum, Metamask, Coinbase. 2016 — 2019: Физическое и эмоциональное развитие — В этот период, подобно подросткам, которые переживают сильные эмоциональные и физические изменения, криптовалюта столкнулась с большими колебаниями в ценах и ростом внимания со стороны общественности. Подростки нередко переживают волнения, резкие эмоциональные скачки. В этот период мы увидели расцвет ICO, начало развития DeFi и первые намеки на ключевые поинты следующего этапа — NFT. 2020 — 2023: Ментальное и эмоциональное созревание — Как и у молодых студентов, которые входят в этап жизни, который считается взрослостью, как ментально, так и эмоционально, криптовалюта стала более стабильной. Этот период характеризуется укреплением места крипты в мире финансов и повышением осведомленности общественности. Крипта окрепла. Показала действительно сильные позиции, технологии и нарративы. Однако как и молодому воодушевленному юноше, рынку не хватило зрелости для того, чтобы основательно встать на ноги. 2024 — 2028: Пик физического и ментального развития — Если сравнивать с человеческим развитием, в этом возрасте люди достигают пика своих физических и интеллектуальных способностей. В этом цикле криптовалюты ожидается усиление ее позиций, развитие новых технологий и прорывов, а также возможное увеличение принятия криптовалюты в обществе. Все говорит о том, что этот цикл станет самым серьезным и ярким, отталкиваясь от опыта предыдущих лет. Крипта становится по-настоящему самостоятельной и независимой. Рынок обрел способность независимо решать, в каком направлении двигаться и находить ресурсы на реализацию задуманного изнутри, а не извне. 2029-2033: Что дальше? — Кризис среднего возраста или Экспоненциальный рост? Утверждать не сможет никто. Рынок непредсказуем. Однако с уверенностью можно сказать одно: Текущий период — это период молодости, перетекающий в зрелость. Пожалуй, лучший период в жизни человека. Один из ключевых факторов, способствующих бычьему рынку, — это халвингБиткоина, событие, когда награда за майнинг нового блока уменьшается в два раза. Немного технических деталей для прояснения важности этого события: Халвинг происходит примерно раз в четыре года. Он является одним из ключевых событий, которые влияют на динамику цены Биткоина. Это событие имеет глубокие экономические и финансовые последствия, которые ощущаются на протяжении всего рыночного цикла. Предложение Биткоина ограничено — 21.000.000 BTC Это число заложено в самом коде Биткоина, и его не просто так поменять — нужно, чтобы большинство участников сети согласились на это. По расчетам, последний Биткоин будет «добыт» примерно в 2140 году. Майнинг — это процесс добычи новых блоков в блокчейн. Чем больше людей занимается майнингом, тем сложнее становится этот процесс. Это называется «сложностью майнинга». Она может меняться в зависимости от количества майнеров. Хэшрейт — это скорость, с которой майнеры могут выполнять вычисления. Если хэшрейт больше, то майнеры могут быстрее находить новые блоки и зарабатывать награды. Однако помимо технических особенностей, халвинг также имеет важное психологическое воздействие на рынок. Он создает ощущение дефицита и уникальности у активов, что может стимулировать спрос. Кроме того, уменьшение награды за майнинг делает добычу новых монет менее привлекательной, что может привести к увеличению стоимости существующих монет. Важно отметить, что халвинг Биткоина происходит в условиях повышенного интереса к криптовалютам со стороны институциональных инвесторов. Это создает дополнительные предпосылки для роста цены, так как институциональные инвесторы обычно имеют более долгосрочную перспективу вложений и могут стимулировать спрос на актив. Не всегда халвинг является прямым показателем роста криптовалют. Механизмы устройства рынка намного сложнее, чем это кажется. Вряд ли у вас получится разбогатеть на покупке Биткоина каждые 4 года. Ожидания ужезаложены в цену актива. Так, например, JPMorgan утверждают, что цена $BTC может опуститься до $42K уже, как только утихнет вызванная халвингом эйфория. Дата халвинга — 20 апреля 2024 года После этого, награды за добытый блок упали вдвое: с 6.25 BTC до 3.125 BTC. Но не только халвинг говорит о том, что грядущий цикл является, возможно, ключевым периодом в жизни криптовалют. Продолжая рифмовку о развитии криптовалют и человека, можно провести следующую аналогию: Молодой студент заканчивает институт, получает диплом и, что самое важное, уверенность в собственных силах. Переход в фазу бычьего рынка сопровождается не только ожиданиями роста цен, но и изменениями в структуре и функционировании рынка. Одним из ключевых отличий текущего бычьего цикла является широкое принятие биржевых фондов (ETF), которые играют значительную роль в структуре современных финансовых рынков. Сейчас отовсюду можно услышать о принятии Биткоин-ETF. Это событие действительно фундаментально меняет ситуацию в сфере криптовалют, но знает ли Вы, что скрывается за этими тремя буквами — ETF? ETF, или биржевые фонды, представляют собой инвестиционные фонды, торгуемые на бирже, подобно акциям. Они объединяют в себе особенности акций и инвестиционных фондов, предоставляя инвесторам доступ к широкому спектру активов и стратегий инвестирования. ETF отражает стоимость целого набора активов, таких как акции, облигации, сырьевые товары или другие инвестиционные продукты, и их цена изменяется в соответствии с изменениями стоимости этого набора активов. Принятие ETF в различных отраслях финансового рынка привело к существенным изменениям и инновациям. Например, появление биржевого фонда SPDR Gold Shares (GLD) в 2004 году изменило подход к инвестированию в золото. GLD позволяет инвесторам получить экспозицию к цене золота без необходимости физического его хранения, что сделало инвестирование в золото более доступным и удобным. С момента принятия ETF мы не видели цену на золото ниже. Аналогичные изменения произошли и в других отраслях благодаря ETF. Например, появление биржевых фондов, отражающих индексы акций, облигаций и других активов, способствовало диверсификации портфелей инвесторов и увеличению ликвидности рынков. А что такое биткоин-ETF? И что это значит для сферы криптовалют? Все знали, когда ждать решение по Bitcoin ETF. Но никто не знал, как на самом деле принятие повлияет на криптовалюты. Найдет ли ETF своего покупателя, станет ли он тем самым бычьим кейсом и причиной следующего взлета? Или, может, Биткоин не так уж и интересен массовой публике. 11 января 2024 года мы узнали ответ. В первый же день после принятия ETF, приток составил более $600M. C 11 января идут огромные денежные потоки на покупку ETF. В среднем они держатся на уровне от $200M в худшие дни, до $600M в лучшие. Даже с учетом постоянного давления от Grayscale, чистый приток средств составил более $11 МЛРД только за три месяца. На рынке появились новые игроки, новые заинтересованные лица. Теперь Биткоин — это одно из признанных средств при формировании любого портфеля, а не игрушка для ритейла. Биткоин ещё никогда не переживал такого стабильного и масштабного вливания средств, а большие фонды теперь вынуждены признавать за ним легальную природу. Более того, теперь им даже выгодно продвигать Биткоин, ведь они зарабатывают когда привлекают больше денег под управление. Самый большой Bitcoin ETF на данный момент предоставляет BlackRock. Возможно, мы больше никогда не увидим массового FUD от финансовых институтов в сторону Биткоина, какой был в 2014, 2017 годах. Приток ликвидности в ETF возможно изменил принцип формирования циклов. Впервые в истории Биткоин закрыл зелеными свечами 7 месяцев подряд. С сентября 2023 по март 2024. Более того, Bitcoin впервые перебил ATH ДО халвинга, 14 марта 2024. И связанно это именно с притоком средств от ETF. До этого в истории ещё такого не было. Кроме того, этот приток средств уже долгое время удерживает доминацию Биткоина на очень высоком уровне. Мы пока не увидели по-настоящему массовый приток денег в альткоины. Многие трейдеры утверждали, что мы должны выйти из PVP рынка после такого прихода средств, однако пока что это стало справедливо лишь для Биткоина. Теперь, когда мы обсудили, как принятие ETF повлияло на криптовалюты, давайте перейдем к более глобальному взгляду. Как эти изменения отразились на макроэкономической картине в целом? Давайте рассмотрим, какое волнение они вызвали на рынке и какие тенденции стали более заметными на горизонте макроуровня. Принятие ETF на Ethereum В мае 2024 года Комиссия по ценным бумагам и биржам США (SEC) одобрила первый Ethereum Exchange-Traded Fund (ETF), что стало важным этапом в истории криптовалют. Это решение было долгожданным и знаменательным событием, сигнализировавшим о растущем признании и институциональном принятии цифровых активов. Одобрение ETF на Ethereum не было мгновенным и прошло через множество этапов. Первоначально SEC долгое время откладывала решение по заявкам на ETF, поданным такими крупными финансовыми игроками, как VanEck, BlackRock и ARK 21Shares. В течение первых нескольких месяцев 2024 года наблюдалась оживленная дискуссия среди регуляторов и участников рынка относительно целесообразности и безопасности таких инвестиционных продуктов. SEC под председательством Гэри Генслера неоднократно выражала опасения по поводу манипуляций на рынке и отсутствия адекватного регулирования. Тем не менее, с ростом давления со стороны институциональных инвесторов и общей тенденцией к принятию цифровых активов, SEC приняла решение о пересмотре своей позиции. Значимость события Одобрение ETF на Ethereum стало переломным моментом для рынка криптовалют. Оно не только подтвердило легитимность и инвестиционную привлекательность Ethereum, но и открыло новые возможности для институциональных инвесторов. Это событие также привело к значительному росту цены Ethereum, которая увеличилась на 23% в течение 24 часов после анонса, достигнув уровня выше $3,700. Одобрение ETF на Ethereum вызвало волну энтузиазма и активных инвестиций. В первый же день после одобрения приток средств в ETF составил более $500 миллионов. Прогнозируется, что этот приток средств продолжит расти, что может привести к дальнейшему укреплению рыночной позиции Ethereum. Аналитики предполагают, что цена Ethereum может достигнуть $4,000 и выше, основываясь на успешном опыте запуска Bitcoin ETF, который привел к значительным институциональным вливаниям и росту цены Bitcoin до нового исторического максимума. Одобрение первого ETF на Ethereum знаменует собой новую эпоху для институциональных инвестиций в криптовалюты, предоставляя инвесторам регуляторно одобренный способ инвестирования в Ethereum. Это событие не только повышает ликвидность и стабильность рынка, но и способствует более широкому признанию Ethereum как инвестиционного актива. Успех этого ETF может стимулировать дальнейший рост и инновации в индустрии блокчейна и децентрализованных финансов, открывая новые горизонты для развития цифровых активов. Биткоин спасает развивающиеся рынки Словно шторм, сметающий все на своем пути, Биткоин пронесся по развивающимся рынкам, достигнув невиданных ранее высот. В странах, где национальные валюты трещат по швам под грузом экономических проблем, криптовалюта стала спасительным кругом для миллионов людей. В Турции, Аргентине, Венесуэле и других государствах, где инфляция и девальвация давно стали привычным злом, биткоин побил все рекорды. Местные жители, уставшие от постоянной девальвации сбережений, увидели в криптовалюте надежное убежище от финансовых бурь. Люди голосуют своими кошельками, предпочитая хранить часть накоплений в «цифровом золоте», защищенном от прихотей властей и капризов экономики. Приток розничных инвесторов на локальные криптобиржи вроде турецкой BtcTurk, аргентинской Ripio, нигерийской BuyCoins привел к взрывному росту объемов торгов. Биткоин стремительно проникает в ткань развивающихся экономик, меняя финансовый ландшафт. BlackRock выходит на рынок Бразилии В то время как рядовые инвесторы ищут спасения в биткоине, крупнейшие игроки Уолл-стрит тоже спешат занять свое место в криптореволюции. И знаковым событием стало решение гиганта управления активами BlackRock запустить первый в Бразилии биржевой фонд (ETF) на биткоин 1 марта на крупнейшей бирже Бразилии B3 начались торги ETF под названием iShares Bitcoin Trust ETF BDR (IBIT39). По сути, это будет «обертка» над успешным биткоин-ETF, который BlackRock недавно запустила в США. Такая структура даст бразильским институционалам простой и регулируемый способ получить прямую экспозицию на биткоин. Успех аналогичного ETF в США, который за пару месяцев привлек $8 млрд, красноречиво говорит о гигантском спросе на прямые инвестиции в биткоин среди институционалов.И теперь этот спрос придет и на бразильский рынок, легитимизируя BTC в глазах даже самых консервативных инвесторов. Взрывной рост стейблкоинов Пока биткоин прокладывает путь на Олимп финансов, настоящая революция происходит в мире стейблкоинов — криптовалют, привязанных к традиционным активам вроде доллара США. Эти «цифровые доллары» стали важнейшей частью криптоэкономики, и их эмиссия растет как на дрожжах. Лидеры рынка вроде Tether (USDT) и USD Coin (USDC) печатают стейблкоины триллионными тиражами. Суммарная капитализация стейблкоинов перевалила за $150 млрд — это больше, чем ВВП многих стран! Такой взрывной рост отражает огромный спрос на стабильные цифровые активы:Для трейдеров стейблкоины- это тихая гавань во время штормов на крипторынке.Для бизнеса — удобное средство расчетов, не зависящее от волатильности BTC или ETH.Для рядовых людей — простой способ входа в мир криптовалют без рисков и технических сложностей. В развивающихся странах стейблкоины стали спасением для миллионов людей, отрезанных от долларов США и надежных сбережений. Неудивительно, что регуляторы пристально следят за этим рынком, требуя от эмитентов прозрачности и подотчетности. Но общий тренд неизбежен — стейблкоины становятся неотъемлемой частью финансового ландшафта. Криптооазисы в пустыне регулирования В то время как одни страны пытаются закрутить гайки и обуздать криптовалюты, другие, напротив, распахивают двери для блокчейн-инноваций. ОАЭ, Гонконг, Австралия и ряд других юрисдикций увидели в криптоиндустрии не угрозу, а возможность привлечь умы и капиталы новой цифровой экономики. Возьмем ОАЭ — жемчужину Персидского залива, которая давно стала магнитом для технологических стартапов. В 2022 году Дубай принял дружественное к криптобизнесу законодательство и создал специальную экономическую зону с налоговыми льготами и упрощенным визовым режимом. Неудивительно, что такие гиганты как Binance и Crypto.com поспешили открыть там свои офисы. Гонконг, оправившись от потрясений, вызванных репрессивной политикой Китая, тоже решил стать криптовалютным хабом. Местный регулятор предложил четкие правила для лицензирования криптобирж и провайдеров кастодиальных услуг. Биржи получили легальный статус, а розничным инвесторам разрешили торговать крупнейшими криптоактивами. Даже консервативная Австралия смягчила свою позицию, отменив двойное налогообложение криптовалют и признав DAO легальной формой ведения бизнеса. А Резервный банк готовится запустить пилот цифровой валюты. Эти крипто-оазисы — скорее исключение, чем правило на фоне глобальной регуляторной неопределенности. Но они наглядно показывают, что будущее за теми, кто не боится экспериментировать и внедрять инновации. Ведь именно в таких точках притяжения и будут создаваться прорывы, способные перевернуть мировую экономику. Криптовалюты становятся новым центром притяжения Еще недавно биткоин и другие криптовалюты воспринимались как что-то маргинальное. Взлеты и падения крипторынка объясняли решениями ФРС, корреляцией с индексом S&P 500, твитами Илона Маска. Но эти времена уходят в прошлое. Сегодня криптоэкономика выросла в самостоятельную силу с капитализацией в триллионы долларов, развитой инфраструктурой и армией последователей. Биткоин и эфир утвердились в статусе макроактивов, на которые равняются корпорации и целые государства. Теперь уже не биткоин привязан к доллару, а скорее доллар оглядывается на биткоин:Приток или отток капиталов из криптоактивов влияет на балансы банков, фондовые индексы, цены на сырье.Решения властей в отношении криптовалют мгновенно отражаются на глобальных финансовых потоках.Действия «криптокитов» способны вызвать эффект домино на традиционных рынках. Иными словами, мы становимся свидетелями тектонического сдвига, когда криптоэкономика превращается из пассивного получателя макроэкономических сигналов в активного их создателя. Это больше не просто еще один класс активов, а принципиально новая парадигма ценности и взаимодействия в цифровую эпоху. Вывод: Добро пожаловать новый мир. Криптовалютная революция набирает обороты, и ее эпицентр все больше смещается в сторону развивающихся стран. Регионы, которые раньше оставались на периферии глобальной финансовой системы, сегодня превращаются в локомотивы роста и инноваций в сфере блокчейна и цифровых активов. Индия демонстрирует невероятный аппетит к криптовалютам: в стране насчитывается 115 МЛН криптоинвесторов — 15% населения. Занимает третье место в мире по количеству талантов в сфере Web3 и активно внедряет блокчейн на государственном уровне. Например, власти используют сеть Polygon для борьбы с коррупцией и повышения эффективности управления. А местная криптобиржа CoinDCX стала первым криптовалютным «единорогом» страны с оценкой [более $1 млрд] Все это подчеркивает огромный потенциал Индии как одного из будущих центров криптоэкономики. Африка и Ближний Восток также показывают впечатляющий рост криптовалютного рынка. В 2021 году он вырос на рекордные 1200%. Нигерия лидирует по интересу к криптовалютам, обгоняя даже США. ЦАР легализовала биткоин, а ОАЭ создают особые экономические зоны для блокчейн-компаний. Страны Юго-Восточной Азии, такие как Вьетнам, Филиппины и Таиланд, стабильно входят в топ-10 по глобальному индексу принятия криптовалют. Около четверти населения Вьетнама и Филиппин зарабатывают, играя в блокчейн-игры. Регион лидирует и по объему розничных криптоплатежей. Латинская Америка считается одним из авангардов криптореволюции. Сальвадор первым в мире принял биткоин как законное платежное средство. Аргентина, Бразилия, Колумбия и Мексика входят в топ-20 по принятию криптовалют. 95% крипто-транзакций в регионе — повседневные розничные платежи. Развивающиеся страны становятся локомотивами криптоэкономики. Высокие темпы принятия среди населения соседствуют с прогрессивными инициативами бизнеса и регуляторов. Демографические и технологические тренды создают благодатную почву для распространения цифровых валют и связанных с ними инноваций. Криптовалюты достигли того уровня развития и влияния, когда они превратились в самостоятельную силу, способную задавать тон на глобальных рынках.Это переломный момент, знаменующий начало новой эры в истории денег и финансов. Криптоэкономика формирует параллельную финансовую реальность, живущую по своим законам и правилам. Эта реальность становится все более весомой частью глобальной экономической архитектуры. С каждым новым циклом корреляция криптовалют с традиционными рынками ослабевает. Криптовалюты стали неотъемлемой частью новой экономической реальности, где майнеры, холдеры и лидеры индустрии задают тон и определяют правила игры. Вопрос уже не в том, как макроэкономика повлияет на биткоин, а в том, как биткоин повлияет на макроэкономику? От ответа на него будет зависеть траектория развития глобальных финансов в ближайшие годы.

1.2 История криптоциклов

1.3 Халвинг как катализатор роста

Также и рынок криптовалют своего рода получил диплом, или можно даже сказать, окончил институт — обрел институциональную поддержку.1.4 ETF (что это?)

1.5 ETF inflow

1.6 Новые максимумы Биткоина в развивающихся странах

1.7 Crypto Influencing Macro, Not the Other Way Around