редакции

Как оценить стоимость крипто бизнеса

Введение

Корректная оценка стоимости бизнеса помогает как владельцам, так и инвесторам принимать обоснованные финансовые решения — например, о продаже доли, полном выходе из проекта или, наоборот, о целесообразности приобретения компании. Оценка актуальна и для регуляторных органов, чтобы оценить риски, и для судебных экспертов — для расчета залоговой стоимости.

Криптостартапы в основном используют результаты оценки при переговорах о привлечении инвестиций. Как бы перспективен ни был само блокчейн-продукт, для компании важно создать еще и устойчивую к различным сценариям рынка финансовую модель, на основе которой будут приниматься решения в области оценки стоимости компании.

Помимо традиционного привлечения средств под долю в проекте, криптоиндустрия предоставляет инвесторам уникальную возможность вложиться токены, правовой статус которых до сих пор четко определен далеко не везде. Текущая статья посвящена первому направлению — оценке для инвестиций в долю компании. Тему же инвестиций в токены мы оставим для следующего обзора.

Методы оценки

Существует три основных метода оценки активов: доходный, сравнительный и затратный. Название каждого метода отражает функцию, на основе которой и строится оценка. На основе этих трех способов создано огромное количество производных методов для уточнения результатов.

Доходный

Доходный метод оценки базируется на будущих денежных потоках компании, приводя их к текущему времени с помощью дисконтирования. Это самая популярная методология оценки бизнеса, поскольку она учитывает средства, которые заработает компания в будущем, даже если в данный момент проект не получает никакой прибыли. Тему грамотного расчета ставок дисконтирования мы намеренно упускаем, чтобы не усложнять и так объемный материал.

Основной подход к оценке в рамках доходного метода называется DCF (discounted cash flows). Оценщик рассматривает компанию как существующую вечно — а значит, вечно производящую денежные потоки. При этом период оценки делится на прогнозный и терминальный в зависимости от рисков, которые растут по мере удаления от текущего момента.

В прогнозном периоде компания вполне ясно видит свое будущее и может планировать бизнес с высокой долей уверенности в рынке и своем продукте. Для классического бизнеса прогнозный период составляет порядка 8-15 лет. Терминальный же период — это оставшийся период работы компании, который, согласно теории, стремится к бесконечности, а значит его оценка является дисконтированной суммой денежных потоков за все годы после указанного периода в 8-15 лет. Также для оценки терминального денежного потока важен и терминальный темп роста компании, то есть скорость, с которой денежные потоки будут ежегодно наращиваться.

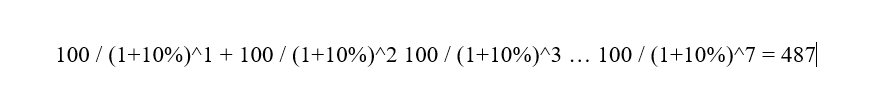

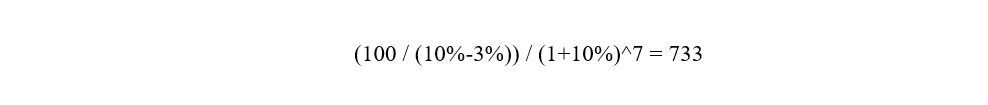

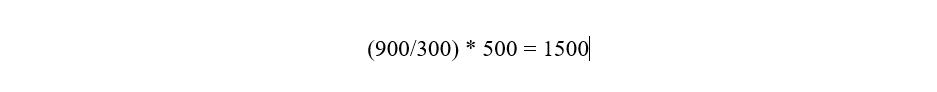

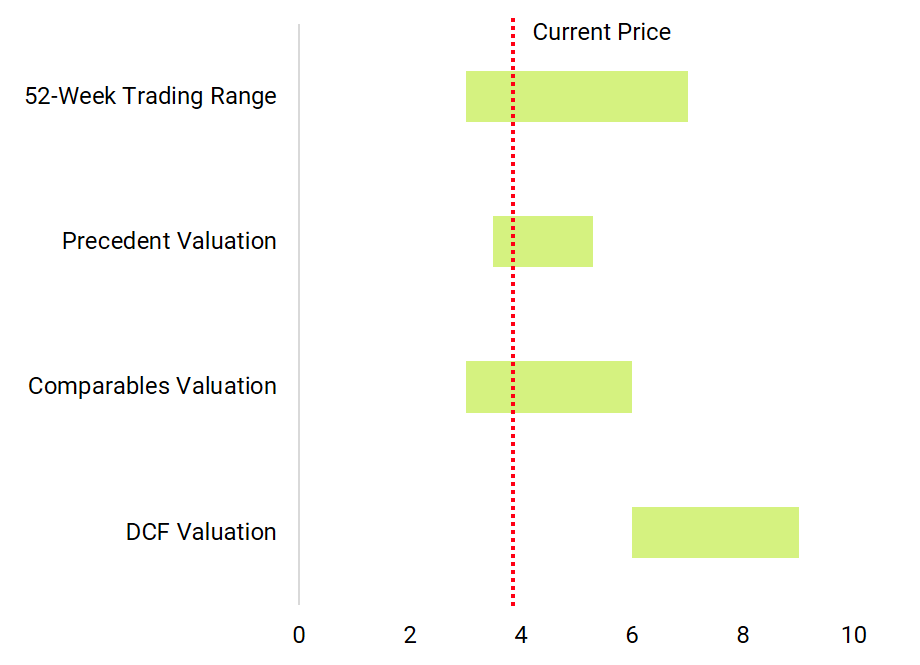

В качестве примера возьмем бизнес, который ежегодно генерирует неизменный денежный поток в размере 100$ в ближайшие 7 лет. Тогда, при ставке дисконтирования в 10% и терминальном темпе роста в 3%, стоимость бизнеса в прогнозном периоде будет составлять 487$. А в терминальном 733$. В сумме денежные потоки показывают 1220$, что и следует считать справедливой стоимостью рассматриваемого бизнеса. Таким образом, DCF-подход как один из вариантов доходного метода представляет стоимость компании как результат сложения двух денежных потоков — прогнозного (то есть суммы денег, которые компания планирует заработать в ближайшие годы) и терминального (остаточной стоимости компании). Этот метод оценивает компанию, сопоставляя ее с другими в отрасли на основе сравнимых критериев — например, количества активных пользователей, подключенных кошельков, уникальных посетителей и т.д. Подбор бизнесов-аналогов может производиться через уже состоявшиеся сделки или путем анализа публичных компаний отрасли. При работе с этими критериями помогают мультипликаторы. Например, EV/Subscribers, где EV означает Enterprise Value, то есть справедливую стоимость компании, а Subscribers — количество подписчиков продукта. По такой модели мы можем оценить, к примеру, стриминговый сервис. Зная стоимость компании-аналога, количество подписчиков нашего сервиса и аудиторию сервиса-аналога, мы и определим стоимость нашей компании. Рассмотрим пример с указанным мультипликатором. Если у сервиса нашего конкурента 300 подписчиков, и его стоимость оценивается в 900$, то стоимость нашего бизнеса с 500 подписчиками составит 1500$. Данный метод зачастую используется как контрольный, чтобы подтвердить результат, полученный в рамках доходного подхода. На большой выборке аналогов и при анализе несколькими методами, правильная оценка зачастую должна укладываться в полученный стоимостный диапазон от всех использованных методологий. Затратный метод оценки отражает количество средств, потраченных на создание бизнеса. Наиболее частый подход называется методом чистых активов и рассматривает стоимость компании как разность стоимости активов и обязательств бизнеса. Так как данный метод не находит широкого применения при оценке стартапов и развивающихся компаний, его анализ мы оставим за рамками текущего материала. Используя разные методы и подходы одновременно, гораздо легче определить наиболее взвешенный результат. Поэтому все чаще при аналитике стоимости криптокомпаний используется комбинированный метод визуализации оценок под названием «футбольное поле» (football field) — например, его часто можно найти в питчбуках и заключениях fairness opinion. В данном случае на графике сравниваются диапазоны оценки, полученные доходным методом (DCF Valuation), сравнительными методами (Precedent Valuation, Comparables Valuation) и акционерная стоимость компании в течение прошедших 52 недель (52-Week Trading Range). Учитывая текущую оценку проекта в размере чуть ниже 4 расчетных единиц, инвестор может принять решение о покупке доли, так как бизнес имеет потенциал к наращиванию стоимости. Владельцы бизнеса в криптосфере так или иначе сталкиваются с необходимостью оценить свою компанию — но зачастую делают это неправильно. По нашему опыту, наиболее часто фаундеры ошибочно задают вводные данные и прогнозируют будущие темпы роста. Для создания доходной модели оценки бизнеса крайне важно корректно интерпретировать вводные данные: объем рынка, рост количества пользователей, темп роста выручки и пр. Обоснованность и логичное представление этих данных играет критическую роль, так как может излишне позитивно или, наоборот, негативно представлять прогнозные значения показателей. Чтобы избежать подобных ошибок, мы рекомендуем вводить в доходные финансовые модели сценарность, то есть представление будущих результатов в зависимости от нескольких вариантов развития событий. Часто встречаются и заблуждения относительно терминальных темпов роста компаний. Завышая или занижая данный показатель, оценщик рискует получить погрешность в стоимости на десятки процентов. Мы рекомендуем включать в модель консервативные темпы роста компании в рамках инфляции даже для блокчейн-стартапов, если у компании нет достаточных оснований предполагать иное. Наиболее востребованный и обоснованный метод оценки стоимости бизнеса криптокомпаний — это доходный метод. Финансовые модели на его основе учитывают как потенциальные возможности, так и риски. Главная опасность при использовании доходного способа — неправильно оценить терминальный рост или вводные о развитии компании. Сравнительный метод дает значения, с помощью которых проверяются результаты оценки другими способами. Главные сложности в таком случае — поиск релевантной информации, сравнимость объектов оценки и подбор подходящих аналогов.

Сравнительный

Затратный

Сравнение методов

Ошибки при оценке

Вводные данные

Темпы роста

Заключение