Что такое финансовая модель и как она помогает искать точки роста в бизнесе

Именно поэтому финансовые эксперты рекомендуют строить финансовые модели. Они помогают формировать у собственника реалистичные ожидания, находить точки роста в бизнесе и увеличивать рентабельность компании.

В этом материале автор образовательного проекта «Простые финансы» Илья Щетников рассказал, что такое финансовые модели, зачем они нужны и как помогают настраивать бизнес.

Эта статья — один из конспектов с нашей конференции «КонФин 2024: Финансы бизнеса». Получить доступ к записям выступлений спикеров можно здесь.

Материал написан для блога сервиса управленского учёта «Финансист».

Автор: Илья Щетников, основатель консалтинговой компании Exchequer, автор образовательного проекта «Простые финансы».

Что такое финансовая модель

Финансовая модель— гибкий инструмент, который помогает собственникам принимать стратегические решения. Например, как масштабироваться, как повысить рентабельность, стоит ли брать кредит.Изменив в модели отдельные параметры, например, средний чек или процент квалификации клиента, можно понять их влияние на всю бизнес-концепцию. Финмодель выглядит как таблица в Excel или «Goolge Документах» с ключевыми показателями. Обычно она состоит из нескольких блоков: графическая часть, метрики, меняющиеся параметры и классические отчёты —ОПиУ, ОДДС и баланс. Нередко в финансовую модель добавляют блок для инвесторов. Установленного образца не существует, поэтому у каждой компании модель будет выглядеть по-своему.

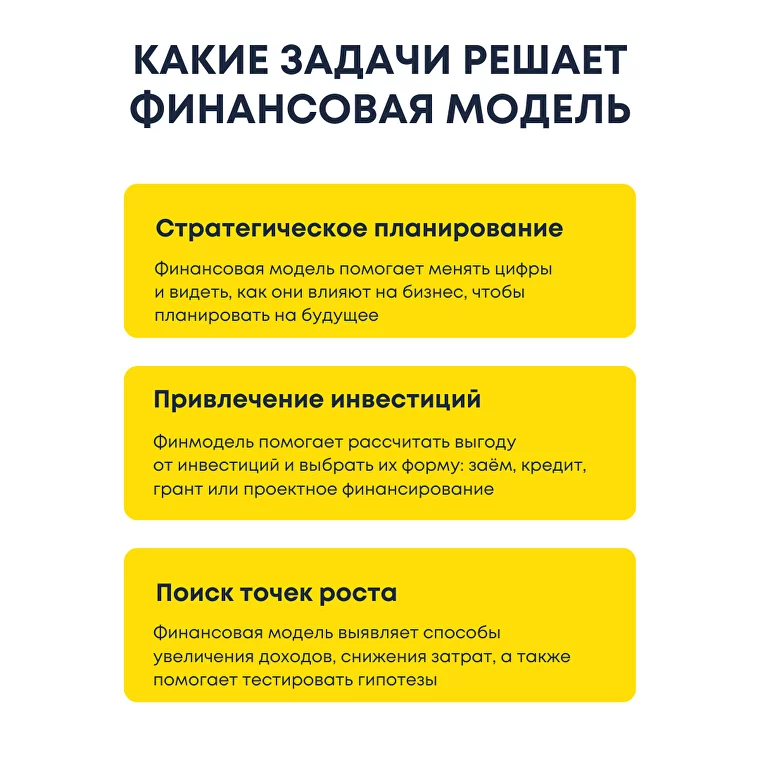

Финмодель часто путают с объёмными бизнес-планом или бизнес-моделью. Но необязательно, чтобы она состояла из 280 вкладок. Главное правило при составлении финмодели — не делать таблицу ради таблицы. Не стоит перегружать или усложнять её: в модели должно быть только самое существенное. Обычно всю важную информацию выносят на дашборд или первую страницу. В финмодели можно менять параметры и оценивать, как они влияют друг на друга в течение времени. Это позволяет планировать на месяц, полгода и год вперёд для достижения целевых показателей. С помощью финмодели можно посчитать, какую выгоду принесут инвестиции, а также выбрать их форму: заём, кредит, грант или проектное финансирование. Искать зоны для развития можно с помощью вопросов, которые бизнесу необходимо решить. Как заработать больше?

Что выгоднее развивать?

Какие гипотезы тестировать?

Например, в марте 2022 года основатель ресторанов «Додо Пицца» Фёдор Овчинников писал: «Мы сделали прогнозы. Если продажи всей сети упадут на 20% от финансового плана, то без серьёзных сокращений расходов мы уйдём в убыток. Если продажи упадут на 50%, то убыток составит около 55 млн рублей в месяц. В таких условиях запаса наших денежных средств хватит, чтобы продержаться не более 3−4 месяцев, и мы обанкротимся». Этот пример показывает, что у «Додо Пиццы» была финансовая модель, которая позволила подготовить несколько сценариев.

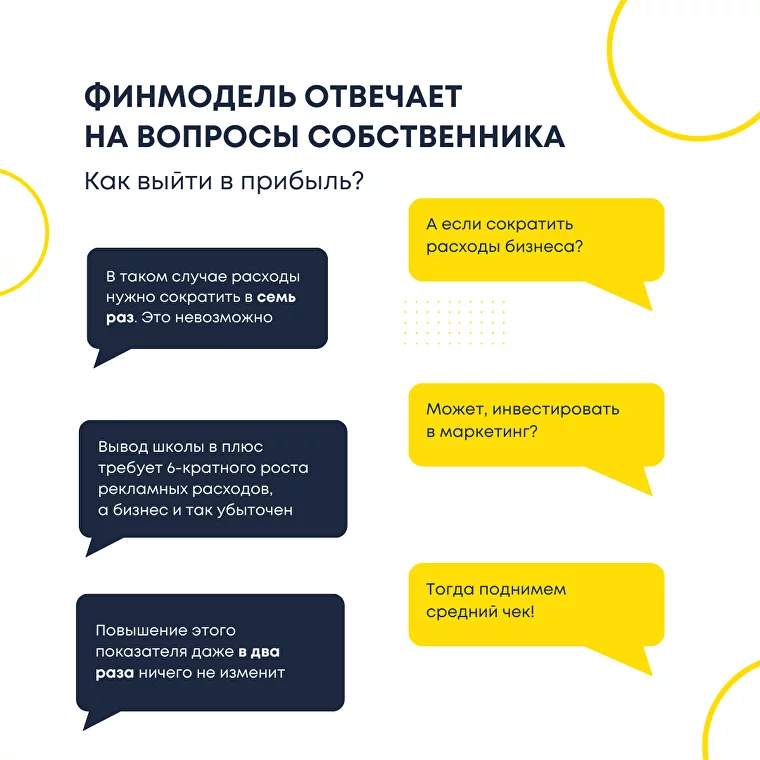

Реальные затраты на запуск бизнеса могут оказаться в разы выше запланированных. Ошибка возникает, когда вложения считают навскидку. Например, предполагается, что квадратный метр обойдётся бизнесу в 100 тысяч рублей, а по факту объекту дополнительно нужно установить вытяжку и вентиляцию, провести земельные работы и приобрести участок. Чтобы этого избежать, нужно тщательно рассчитывать инвестиционные расходы и учитывать все возможные затраты. Порой финмодель строится на нереалистичных показателях, без оценки их достижимости и соответствия рынку. При составлении финмодели всегда нужно задавать себе и собственнику вопросы о том, насколько реально выйти на запланированные показатели, как это сделать с ресурсами бизнеса и соответствуют ли эти метрики рынку. Отсутствие информации о работе маркетинга и продаж делает финмодель неполной, что особенно критично для SaaS-компаний и мобильных приложений. Чтобы этого не допустить, нужно включать в финмодель данные о воронке продаж — это необходимо, чтобы анализировать ключевые рычаги роста. Исключением является бизнес, который работает с тендерами или госконтрактами. При масштабировании бизнесавыручка растёт, но в модели часто забывают учесть сопутствующие расходы, например, зарплаты новых сотрудников или расходы на IT-инфраструктуру. Чтобы данные совпадали, нужно заранее планировать дополнительные затраты, чтобы они пропорционально отражались в модели при росте бизнеса. Иногда в компаниях, где большую роль играют кредиторская и дебиторская задолженности и складские запасы, рассчитывают только прибыль и игнорируют денежные потоки. Из-за этого бизнес может столкнуться с кассовым разрывом. Поэтому необходимо добавлять информацию из отчёта о движении денежных средств (ОДДС). Это поможет вести учёт реальных денег компании. Разберёмся, как с помощью финансовой модели можно найти точки роста в компании. Представим, что к финансовому директору пришёл клиент. Полгода назад он запустил онлайн-школу, но она по-прежнему убыточна. Чтобы понять, как вывести компанию в плюс, финдир составил базовую финмодель и включил в неё воронку продаж, выручку, постоянные расходы и прибыль. Главный плюс в финансовых моделях — это то, что все сценарии можно проработать ещё до реальных изменений и траты денег.Собственник или финансовый директор ещё на старте проекта получают возможность выбрать наиболее эффективные стратегии. Более того, специалисты могут миксовать различные сценарии и находить самую результативную комбинацию решений. Есть мысли и дополнения по поводу темы? Делитесь в комментариях. Подписывайтесь на Telegram-канал «Финансиста», чтобы узнать больше о финансовом менеджменте и автоматизации.

Какой должна быть финмодель

Какие задачи решает финмодель

Стратегическое планирование

Привлечение инвестиций

Поиск точек роста

Топ-5 ошибок при составлении финмодели

Нет проработанного блока инвестиционных расходов

Слишком оптимистичные планы

Нет данных о воронке продаж

Нет корреляции между прямыми затратами и ростом выручки

Нет данных из ОДДС

Как финмодель помогает принимать решения

Главное про финансовые модели