О чем говорят прогнозы брокеров на 2021 год ? Путь ФРС. Асимметричные риски для капитала, связанные с Brexit

Прогнозов в изобилии!

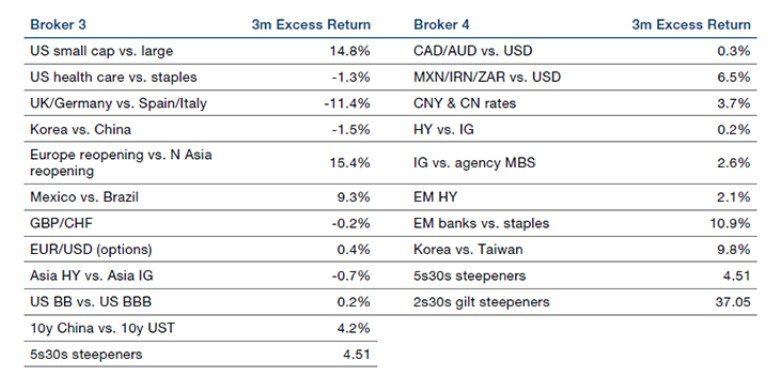

Мы рассмотрели рекомендации пяти брокеров (и признаем, что это далеко не полный список). Четыре из пяти брокеров имели прогнозы по различным активам, а один был ориентирован исключительно на акции. Всего было выдано 44 торговых рекомендации (Рисунок 1). Столбец справа от этих сделок показывает 3-месячную рыночную доходность.

Наш анализ говорит нам:

1. Существует огромный оптимистичный консенсус. Стратеги в основном выбирают недавних победителей — 75% этих сделок были увеличены за последние три месяца (мы позаботились о том, чтобы все они рассматривались в долларовом выражении и были нейтрализованы рынком);

2. Тридцать девять из этих 44 сделок в той или иной форме связаны с открытием мировой экономики;

3. Трое из

пяти брокеров рекомендуют малую

капитализацию вместо большой; три

рекомендуют продавать доллар США в

короткую продажу (и, в частности, два

других брокера не говорили о валютах);

четыре брокера настроены на повышение

доходности по сравнению с инвестиционным

рейтингом (а другой не говорил о кредите);

три — оптимистично настроены по отношению

к китайскому юаню; и трое из пяти брокеров

рекомендуют ту же сделку с более крутой

кривой доходности. "«Путь ФРС»

— это широко распространенное мнение,

что Федеральная резервная система США

(обычно именуемая «ФРС») всегда может

спасти экономику и финансовые рынки.

Термин происходит от аналогичного

сравнения продажи опциона пут на рынке. ФРС имеет

широкомасштабный контроль над этим

процессом, имея возможность снижать

процентные ставки или вливать ликвидность

в систему другими способами, такими как

количественное смягчение (например,

программы покупки активов) или путем

координации с налогово-бюджетной

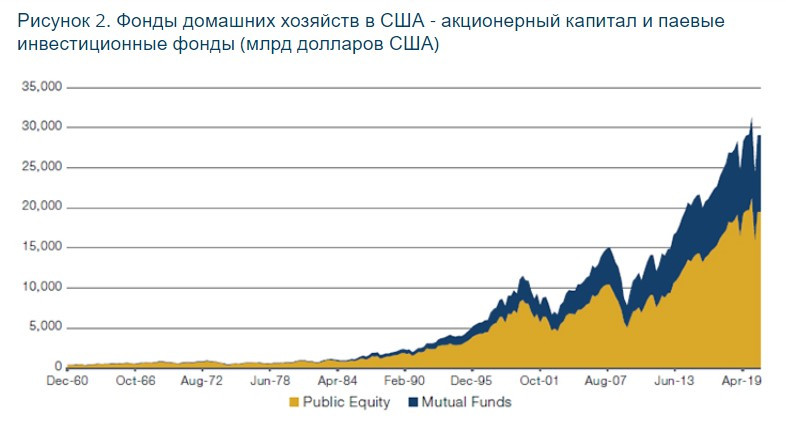

политикой ." Запасы

финансового богатства на балансе

домашних хозяйств США астрономические,

как в абсолютном выражении, так и с точки

зрения того, как оно росло за последние

10-15 лет. Итак,

существует смехотворное количество

финансового богатства, которое смещено

в сторону США по сравнению с другими

географическими регионами. Почему

мы об этом говорим? Что ж, недавние

обсуждения с бывшими политиками

подчеркнули тенденцию Федеральной

резервной системы использовать свой

«Put». Это то, что рынки

принимают как должное, и, хотя мы не

оспариваем это, стоит помнить, что это

основано на предполагаемом влиянии

богатства на потребление. Традиционный

анализ потребления предполагает, что

оно определяется доходом, государственными

трансфертами и богатством. Хотя очевидно,

что уверенность в позитивном влиянии

роста благосостояния уменьшается, запас

активов (описанный выше) заставит любой

директивный орган задуматься об

асимметричных рисках ухудшения ситуации. Но размышления

об одном из других факторов потребления

— государственных трансфертах — 2020

прояснили: денежные выплаты домохозяйствам

с низкими доходами чрезвычайно эффективны

для поддержки потребления, даже когда

нет гарантий занятости. Таким образом,

нам кажется, что все дороги указывают

на фискальную экспансию как дополнение

к политике денежно-кредитной политики,

которая будет оставаться адаптивной и

подготовленной для предотвращения

нежелательных негативных последствий

для благосостояния. Поскольку

переговоры по торговому соглашению о

Брексите между Великобританией и ЕС

безрезультатны, в понедельник утром

читатели увидели заголовки газет, в

которых тупик объяснялся неспособностью

договориться о правах на рыболовство(1). Несмотря на

то, что они вносят небольшой вклад в

национальный ВВП, права на рыболовство

стали тотемным вопросом для переговоров,

символизируя более широкие разногласия

по поводу суверенитета Великобритании

и ее отношения к единому рынку ЕС между

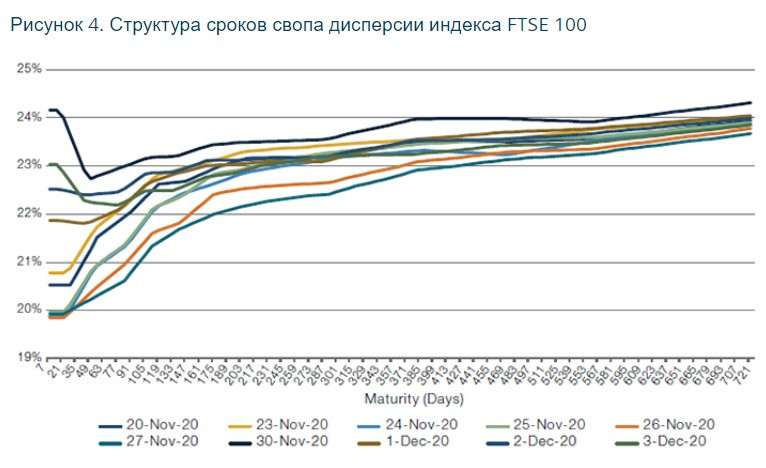

двумя сторонами. Таким образом,

можно ожидать, что вероятность увеличения

сбоев в торговле является источником

краткосрочного риска для фондовых

рынков. Инвесторы, похоже, согласны в

случае с индексом FTSE 100, для которого

временная структура свопов дисперсии

имеет изгиб — рост на коротком конце

кривой по мере увеличения краткосрочной

волатильности (Рисунок 4). На наш взгляд,

это то, чего можно было ожидать, поскольку

повышенный риск отказа от сделки

подразумевает больший риск капитала в

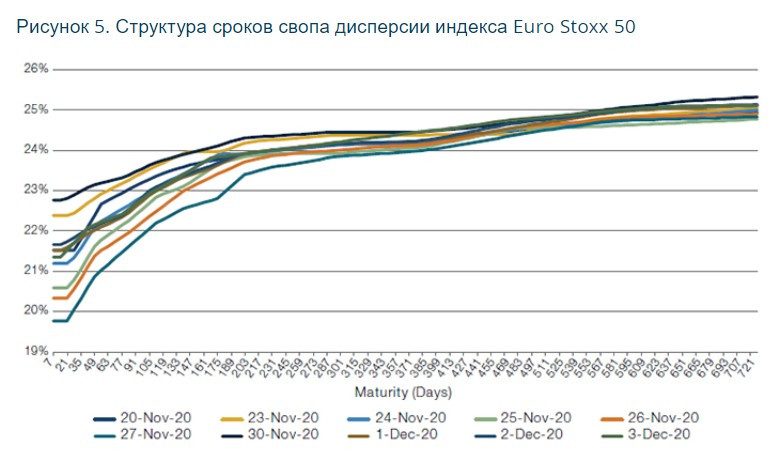

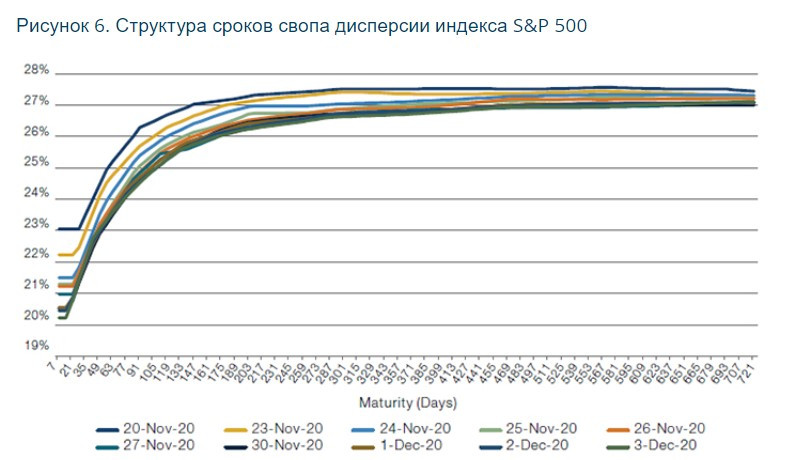

краткосрочной перспективе. Однако,

напротив, временная структура индексов

Euro Stoxx 50 и S&P 500 (рисунки 5-6) осталась

неизменной, без изгиба кривой, отражающего

потенциально увеличивающийся краткосрочный

риск акций. Таким образом, рынок может

отражать две вещи. (1) Daily Express,

«Barnier Breaks Silence to Declare ‘No Trade Deal’, as Frost

Refuses to Back Down on Fishing», 7 December 2020.

Почему «Путь ФРС»/ Fed Put?

Риск для капитала: рыбалка Великобритании

в другом пруду