редакции

Основные виды финмоделей: трех отчетов, инвестиционная и масштабирования

Существует с десяток видов финансовых моделей: от прогноза выручки до модели первичного размещения акций на бирже. Есть где разгуляться!

Вот только малому и среднему российскому бизнесу все виды финмоделей не особо-то нужны: на практике для решения ключевых задач хватает трех основных — модели трех отчетов, инвестиционной и масштабирования. На них и сосредоточимся. А об остальных видах расскажем для справки.

Для справки. Видов финмоделей: DCF-, LBO-, IPO-, SOTP-модель и другие аббревиатуры

Вместе с финансовым директором мы смогли вспомнить и насчитать девять видов финансовых моделей — большая часть из них подходит корпорациям, публичным компаниям, акции которых торгуются на бирже, и другим гигантам, то есть не малому или среднему бизнесу. Поэтому о каждом из видов рассказываем суперкоротко — в формате справки.

1. Модель дисконтированного денежного потока (Discounted Cash Flow, DCF-модель) — финмодель на базе трех отчетов, при помощи которой оценивают стоимость компании по тому, каким будет поток денег в будущем.

Дисконтированной она называется, потому что денежный поток дисконтируют (считают с учетом скидки) на инфляцию. Ведь 100 ₽ сегодня и 100 ₽ через пару лет — это разные по покупательной способности деньги.

2. Модель слияния и поглощения (Merger model, M&A-модель) — финмодель, при помощи которой анализируют последствия объединения двух компаний или покупки одной компании другой: как это повлияет на стоимость акций, на прибыль бизнеса и какие возникнут риски.

3. Модель первичного публичного размещения акций (Initial Public Offering model, IPO-модель) — финмодель, которую используют для оценки бизнеса перед выходом на биржу и определения цены за акции.

4. Модель выкупа за счет заемных средств (Leveraged Buyout model, LBO-модель) — финмодель для анализа покупки компании за счет займов или кредитов. Показывает, сможет ли покупатель покрыть заем и какой будет доходность для инвесторов.

5. Модель суммирования стоимости (Sum of the Parts, SOTP) — финмодель для оценки стоимости бизнеса со множеством подразделений. Здесь отдельно считают стоимость каждого подразделения, а затем суммируют данные, чтобы получить общую стоимость компании.

6. Модель консолидации (Consolidation model) — финмодель, в которой используют финансовые результаты нескольких подразделений одной компании для оценки общего состояния и результатов работы. Принцип здесь такой же, как и у модели суммирования стоимости.

7. Модель бюджетирования — финмодель для планирования и контроля доходов и расходов. С помощью этой модели верстают бюджет на будущий период.

→ Финмодель и бюджет: в чём разница

8. Модель прогнозирования — финмодель, в которой используют статистику за прошлый период и предположения, чтобы спрогнозировать показатели.

9. Модель расчета цены опционов (Binomial options pricing model) — финмодель, с помощью которой предсказывают стоимость опционов.

↑ Эти виды финансовых моделей вряд ли пригодятся вам в реальной жизни.

А вот эти — да ↓

Мы называем эти три вида финансовых моделей основными, дальше расскажем о них подробнее.

Основной вид 1. Модель трех отчетов

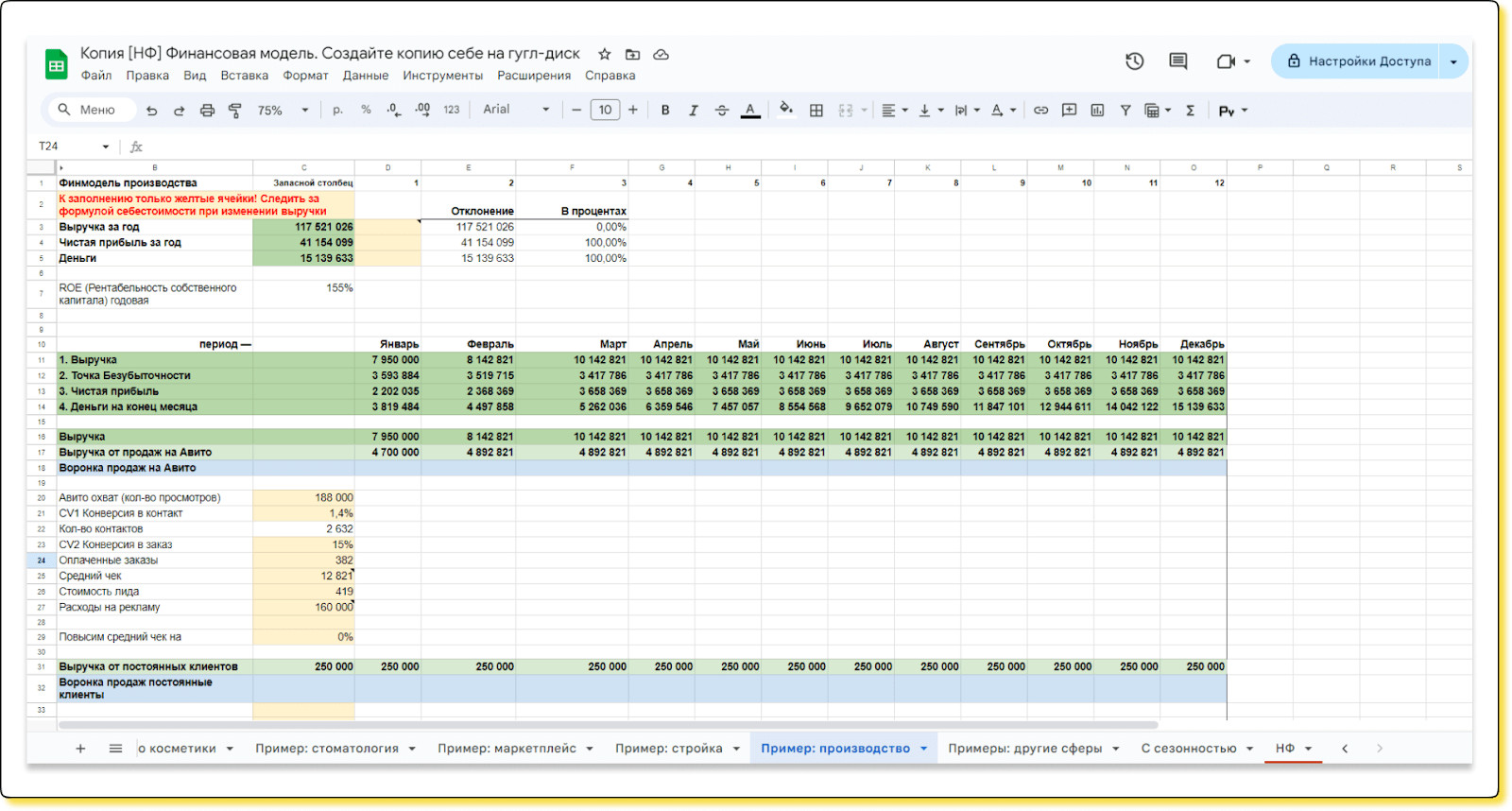

Финансовая модель трех отчетов — это таблица, которая показывает, как показатели бизнеса влияют на выручку и прибыль. Она так называется, потому что базируется на трех отчетах:

- Отчет о прибылях и убытках (ОПиУ, P&L) — показывает финансовый результат бизнеса: прибыль или убытки. А еще — рентабельность.

- Баланс — показывает, что есть у компании и за чей счет это куплено. Содержит информацию об активах, пассивах, обязательствах и собственном капитале бизнеса.

- Отчет о движении денежных средств (ДДС, Cash Flow) — показывает, откуда приходят и куда уходят деньги.

В финансовой модели все три отчета связаны формулами: если поменять данные в одном, изменится и другая часть. Например, поменяв средний чек, можно увидеть, насколько увеличится денежный поток и как вырастет чистая прибыль.

Этапы построения финмодели на базе трех отчетов

Сбор финмодели по нашему шаблону состоит из трех этапов ↓

Этап 1. Изучить примеры финмоделей из шаблона. Выберите тот, что ближе к вашему бизнесу. Например, если компания производит кухонную мебель, то подойдет шаблон финмодели для производства. Или берите первый — он универсальный и настраивается под каждый бизнес и запрос. Этап 2. Ввести свои данные. Финмодель — это лишь скелет из формул и ячеек, для которых нужны данные вашего бизнеса: доходы, расходы, активы и обязательства компании. Подойдут исторические или прогнозные — тут уж какие есть. Этап 3. Определить допущения для прогнозов. Это значит сделать финансовую модель адекватной — поставить разумные цели в виде ожидаемого темпа роста доходов, стоимости капитала, предполагаемой инфляции и всего остального. Например, если собственник ежемесячно получает чистую прибыль в 100 000 ₽, но хочет 10 млн ₽, то с пятью сотрудниками к такой цели прийти не выйдет, — это неадекватная цель. Для прибыли в 10 млн ₽, вероятно, нужно увеличить штат до 50 человек, перестроить бизнес-процессы и запастись временем. Инвестиционная финансовая модель используют, чтобы оценивать текущее состояние бизнеса и то, как на него повлияют деньги инвесторов. У инвестиционной финансовой модели несколько функций: Инвестиционные финансовые модели бывают дисконтированными и недисконтированными. Дисконтированные модели учитывают, как денежный поток компании будет меняться из-за роста инфляции, санкций, курса валют, новых законов и других рисков. Например, что будет, если подорожает сырье при запрете поставок из Китая, и как это отразится на прибыли компании. Недисконтированные модели (бухгалтерские модели) — не учитывают риски изменения стоимости денег со временем. Такие модели — как простой калькулятор: покажут, через сколько окупятся инвестиции при тех условиях, в которых компания находится сейчас. В дисконтированной финансовой модели смотрят на четыре классических дисконтированных показателя. Собрали их в таблицу для удобства ↓ Финансовую модель масштабирования используют, чтобы спрогнозировать рост, доходы и расходы при расширении бизнеса. Финмодель масштабирования будет полезна при росте через франшизу, открытии новых филиалов или подключении новых каналов продаж ↓ Запуск франшизы. Финмодель поможет оценить начальные инвестиции, роялти, объем продаж и прибыльность, — все эти показатели важны для привлечения франчайзи и определения условий сотрудничества. Открытие филиалов. Финмодель поможет оценить новый рынок, расходы на аренду, оборудование, оплату труда и доход от нового филиала или точки продаж. Открытие интернет-магазина или выход на маркетплейсы. Финмодель позволит просчитать затраты на запуск интернет-магазина, маркетинг и потенциальную прибыль от роста продаж в онлайне. Финмодель полезна собственнику на разных этапах жизненного цикла бизнеса, например: * * * Выбирая тип финмодели, стоит смотреть такие критерии: * * * Соберите сначала на одном, а потом добавляйте вкладки под задачи. В целом история такая: Мы собрали всё самое нужное для предпринимателей в одном месте! Подписывайтесь в telegram на Нескучные финансы — канал о финансах для предпринимателей.

Основной вид 2. Инвестиционная финансовая модель

Основной вид 3. Финмодель масштабирования

Финмодели и их виды: частые вопросы собственников

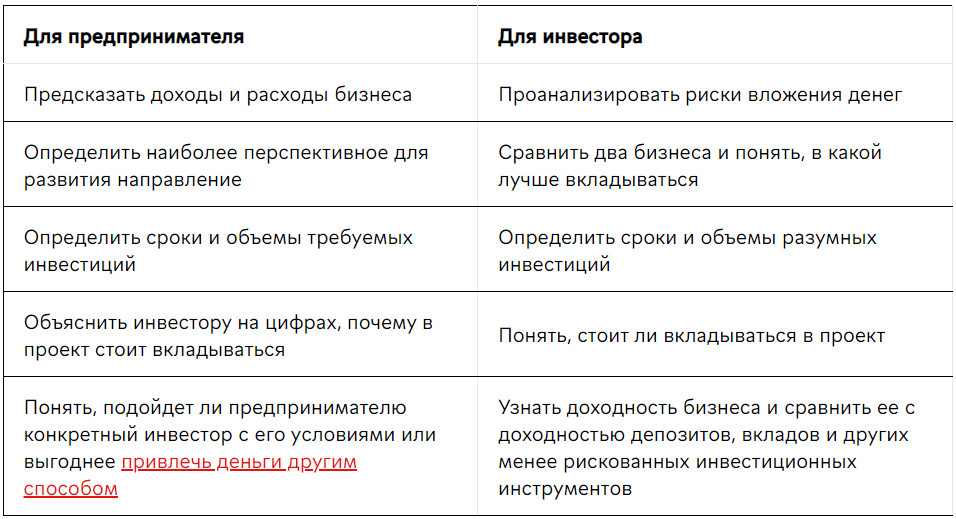

Чем собственнику может быть полезна финансовая модель?

Как понять, какой вид финмодели мне подходит?

На одном листе или на нескольких: как лучше вести финансовую модель?

Виды финансовых моделей: в двух словах