редакции

Новые требования к иностранным электронным кошелькам: как теперь работать фрилансерам

С 1 июля 2021 года в России начали действовать новые правила работы с иностранными электронными кошельками. Теперь принимать платежи через Payoneer, Skrill, EasyPay и другие зарубежные платформы будет сложнее. В частности, появятся новые запреты и специальная отчётность для тех, кто получает на иностранный кошелёк более 600 тыс. руб. в год. Мы разобрались в новых требованиях закона и рассказали, как теперь работать честным российским фрилансерам.

Что такое иностранный электронный кошелёк

Иностранный кошелёк — это виртуальный электронный кошелёк, открытый в платёжном сервисе зарубежной страны. Другими словами, если при регистрации в юридических документах указана иностранная организация, кошелёк тоже считается иностранным.

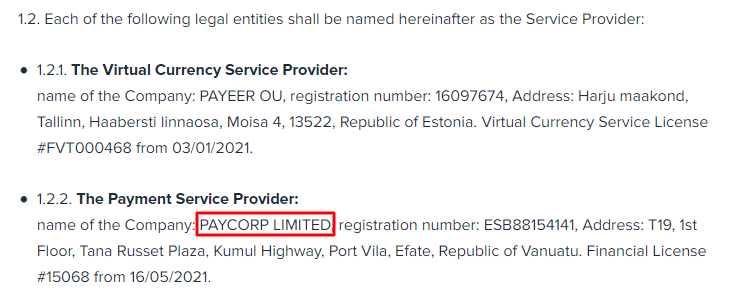

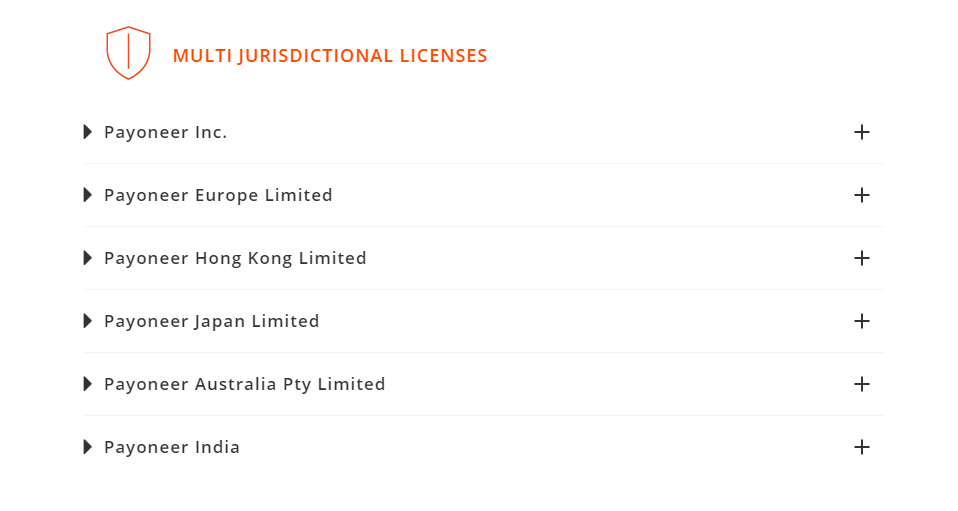

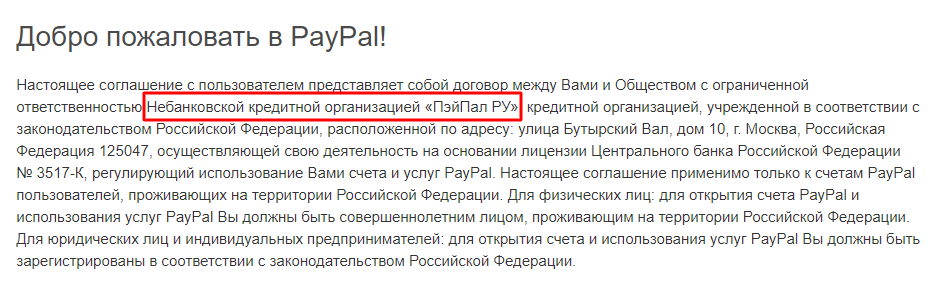

Payeer предоставляет услуги через Paycorp Limited из Республики Вануату Платёжные сервисы могут открывать представительства сразу в нескольких странах, но в России регистрируются далеко не все. Например, популярная платформа Payoneer официально работает в США, Евросоюзе, Гонконге, Японии, Австралии и Индии — но в России юридического лица нет. Именно поэтому кошельки Payoneer считаются иностранными. А ещё Payoneer запретили в России, но это совсем другая история. Payoneer работает практически во всем мире, кроме России Похожая история и с другими кошельками: Skrill, Alipay, Perfect Money, EasyPay, Payeer. На сайте ФНС можно найти перечень иностранных платёжных систем. Некоторые зарубежные платформы открывают российские юридические лица, поэтому их кошельки не считаются иностранными. Например, так работают Webmoney, PayPal и «Юмани». Например, PayPal работает через российскую НКО «ПэйПал РУ» Если решите работать через иностранные электронные кошельки, перечень доступных операций будет заметно ограничен. C 1 июля предпринимателям, самозанятым и физлицам запретили: Другими словами, теперь фрилансеры практически не смогут рассчитываться с контрагентами через иностранные кошельки. Это касается как зарубежных, так и российских заказчиков. Фактически доступно только несколько простых операций: Остальные операции доступны только в российских платёжных сервисах и банках. Теперь предприниматели, организации и физлица, которые получили на иностранный кошелёк больше 600 тыс. руб., должны дополнительно отчитаться перед налоговой. Правило действует с 1 октября, но формы отчётности так и не появились. ФНС планирует опубликовать их до конца 2021 года. Важно: лимит по операциям действует на каждый кошелёк. Если вы получите по 500 тыс. руб. на три кошелька, сдавать отчётность не нужно. А если доход по каждому превысит 600 тыс. руб, то придётся сдать сразу три отчёта. Периодичность и сроки зависят от статуса: 1. Организации и ИП — ежеквартально. Отправить отчёт в ФНС нужно в течение 30 дней после окончания квартала, за который пришло более 600 тыс. руб. В остальных случаях сдавать отчётность не нужно. 2. Самозанятые и физлица — ежегодно. Отправить отчёт в ФНС нужно до 1 июня года, следующего за отчётным. Если вы получаете деньги в валюте, придётся пересчитывать сумму поступлений в рублях. Для этого используйте курс на последний день отчётного периода. Например, за год — от 31 декабря, за первый квартал — от 31 марта. Чтобы предприниматели не игнорировали новые правила, Госдума ввела крупные штрафы. Их размер зависит от правовой формы бизнеса и вида нарушения. Совершение запрещенных операций через иностранные кошельки: Нарушение порядка сдачи отчётности по иностранным кошелькам: Разделите денежные потоки по разным кошелькам. Повторимся: лимит по операциям действует на каждый открытый кошелёк. Если вы будете получать меньше 600 тыс. руб. на каждый счёт, сдавать отчётность не нужно. Но ограничения по операциям от этого не изменятся. Откройте кошелёк в иностранном сервисе с российским представительством. Некоторые платёжные системы из других стран уже подстроились под требования российских законов, поэтому их кошельки не считаются иностранными. Например, PayPal, Webmoney, «Юмани» имеют представительства в России — услугами этих сервисов можно пользоваться без ограничений и отчётности. Используйте расчётный счёт в российском банке. Проще всего пользоваться счетами в российских банках. Они позволяют открывать счета в рублях и валюте, принимать платежи от иностранных контрагентов и выпускать бизнес-карту, чтобы оплачивать любые покупки. Если хотите открыть расчётный счёт, но ещё не определились с банком, присмотритесь к «Делобанку». Тарифы — от 552 рублей в месяц, а открытие счёта — без визита в банк. В первый месяц обслуживание будет бесплатным, если не понравится — просто закроете счёт. Или оставите резервным: пока оборота нет, обслуживание бесплатное. 1. Иностранный кошелёк — это виртуальный электронный кошелёк, открытый в платёжном сервисе зарубежной страны. Если при оформлении счёта в юридических документах указана иностранная организация, кошелёк тоже считается иностранным. Самые популярные примеры — Payeer, Payoneer, Alipay и Skrill. 2. C 1 июля предпринимателям, самозанятым и физлицам запретили использовать иностранные кошельки, чтобы: 3. Если вы получаете на иностранный кошелёк больше 600 тыс. руб., то теперь обязаны отчитываться перед налоговой службой. Правило действует с 1 октября, но формы отчётности так и не появились — их планируют опубликовать до конца года. 4. Госдума ввела крупные штрафы за нарушение новых правил. Например, совершение запрещенных операций физлица и предприниматели заплатят от 75 до 100% от суммы. А за несдачу отчётности — от 20 до 40% от суммы, полученной за год. 5. Чтобы упростить себе жизнь, можно разделить денежные потоки по разным счетам или открыть кошелёк в иностранном сервисе с российским представительством (например, Webmoney или PayPal). Но лучше открыть расчётный счёт в российском банке: это просто, удобно и выгодно.

Какие операции теперь нельзя проводить через иностранные кошельки

Кому и какую отчётность теперь нужно сдавать

Что будет, если нарушить новые правила

Как избежать проблем с электронными кошельками

Статья за две минуты: что случилось и как с этим жить

Больше таких статей читайте в Журнале про дело на сайте Делобанка