Customer Lifetime Value: Гайд как считать и применять

Customer Lifetime Value: Гайд как считать и применять

Каждый маркетолог желает знать... как считать KPI! Именно маркетинговые показатели помогают отслеживать эффективность рекламных инструментов, строить маркетинговую стратегию и достигать более качественных результатов. Одна из важных метрик для изучения успешности бизнеса — Customer Lifetime Value (CLV), или пожизненная ценность клиента.

Что такое Customer Lifetime Value

Термин «пожизненная ценность клиента» означает чистый доход, который приносит клиент за весь период своего жизненного цикла в компании. Зная показатель СLV, вам будет гораздо проще понимать, насколько выгоден бизнес в принципе.

Важно отметить, что у этого термина существуют популярные синонимы — LTV (Lifetime Value) и CLTV (Customer Life-Time Value), которые по сути обозначают тоже самое. Такая же ситуация и с формулами расчета показателя пожизненной ценности клиента. Есть несколько вариантов как посчитать CLV (LTV, CLTV), и все они правильные и действенные.

- Формула расчета (1) Традиционная и самая простая

Customer Lifetime Value = Средняя прибыль от клиента за период (месяц, квартал, год) х Средняя длительность удержания клиента

- Формула расчета (2) Исторический LTV клиента, или показатель среднего дохода с клиента (ARPU)

Lifetime Value (ARPU) = Суммарная прибыль за период (месяц, квартал, год) (TR) / Количество клиентов за тот же период (CQ)

- Формула расчета (3) Подходит как для общего расчета показателя, так и для расчета отдельных сегментов

Lifetime Value = Средний чек (AOV) * Частота покупок (F) * Валовая маржа (GM) * (1 / коэффициент оттока (CR))

Выбирайте любой вариант формулы, ведь суть и переменные для расчета везде заложены одни. Удобный и простой вариант для расчета — формула исторического LTV, или показателя среднего дохода с клиента (ARPU). Только учтите, что на его основании тяжело строить прогнозы, зато можно делать выводы. А если же вы хотите вникнуть в ситуацию глубже и изучить все составляющие, тогда стоит выбрать формулу (3) и предварительно посчитать средний чек, частоту покупки и пр. Более детальный просчет поможет лучше понять, где именно слабая сторона в вашем итоговом CLV. Как именно рассчитать сопутствующие показатели — читайте в следующем разделе.

Какие показатели влияют на CLV, и как их рассчитать

Любой показатель не может существовать обособленно. Кроме переменных, которые участвуют в формуле расчета, есть еще ряд критериев, влияющих на конечный результат. CLV связан с 4 показателями:

- средний чек (Average Order Value, AOV),

- частота покупок (Purchase Frequency, F),

- валовая маржа (Gross Margin, GM),

- коэффициент оттока (Churn Rate, CR).

Это значит, что для увеличения прибыли компании и работы с клиентами стоит проработать и эти показатели.Давайте быстро пройдемся по каждому отдельно.

- Средний чек (Average Order Value, AOV).

Формула расчета: AOV = Общая выручка / Количество заказов.

Достаточно простой критерий, который легко рассчитать вручную, но еще проще подключить наглядную визуализацию этого параметра в eSputnik.

- Частота покупок (Purchase Frequency, F).

Формула расчета: F = Количество заказов/Число уникальных клиентов.

Таким нехитрым способом можно вычислить, сколько покупок за определенный период делает один клиент. Зная этот показатель, вы сможете лучше понимать, когда стоит напомнить клиенту о себе и мотивировать на новую покупку.

- Валовая маржа (Gross Margin, GM).

Формула расчета: GM = (Общий доход − Стоимость проданных товаров) / Общий доход х 100.

Этот показатель обычно рассчитывают для каждого продукта отдельно, но можно посчитать и вариант валовой маржи компании. Готовый результат можно сравнить с показателями в нише и сделать вывод, насколько успешен ваш бизнес.

- Коэффициент оттока (Churn Rate, CR).

Формула расчета: CR = (Число клиентов на конец периода — Число клиентов на начало периода) / Число клиентов на начало периода.

Этот показатель поможет нам понять, насколько много людей перестают быть клиентами компании. А дальше выясните, на каком этапе воронки они ушли и почему.

Как вы видите, всегда найдется, что посчитать в бизнесе, и для этого не нужно быть магистром экономических наук. Начинать можно с маленьких шагов, а делать это легко следуя нашим формулам и подсказкам.

Как улучшить показатели

Следующим шагом нам необходимо сравнить KPI своего бизнеса со средними по отрасли, чтобы понять, какие из них требуют улучшения. Важно выделить самые слабые и заняться их оптимизацией в первую очередь. Специально для вас мы подготовили важные советы для роста каждого показателя.

Как увеличить средний чек (AOV)

Размер среднего чека очень важен для бизнеса, ведь чем больше покупает каждый клиент, тем выгоднее и эффективнее работать. Следуйте несложным подсказкам и мотивируйте людей покупать больше.

- Поработайте над cross-sell. Добавьте персональные рекомендации на сайт и в емейл-сообщения. Этот простой шаг поможет повысить допродажи сопутствующих и похожих товаров.

- Настройте сценарии брошенных корзин и брошенных просмотров с товарными рекомендациями. Эти базовые сценарии здорово мотивируют завершить покупку и сокращают отток клиентов.

- Предлагайте скидку за оптовую покупку, проводите акции «1+1=3» и ей подобные.

- Внедрите программу лояльностии систему вознаграждения баллами, которые можно потратить на следующие покупки.

Как улучшить показатель Частоты Покупок (F)

Если ваш клиент купил много и средний чек в порядке, но сделал покупку только один раз, значит, ему стоит напомнить о себе. Вдохновить покупать регулярно тоже можно:

- Не дайте о себе забыть! Присутствуйте в информационном поле клиентов постоянно, активно ведите социальные сети, проводите email-рассылки.

- Проводите массовые рассылки и web-push-нотификации о важных событиях и акциях. Если ваше предложение действительно стоящее и интересное, клиент обязательно откликнется.

- Настройте омниканальные сценарии и коммуницируйте с вашими клиентами через те каналы, в которых ему удобнее всего общаться.

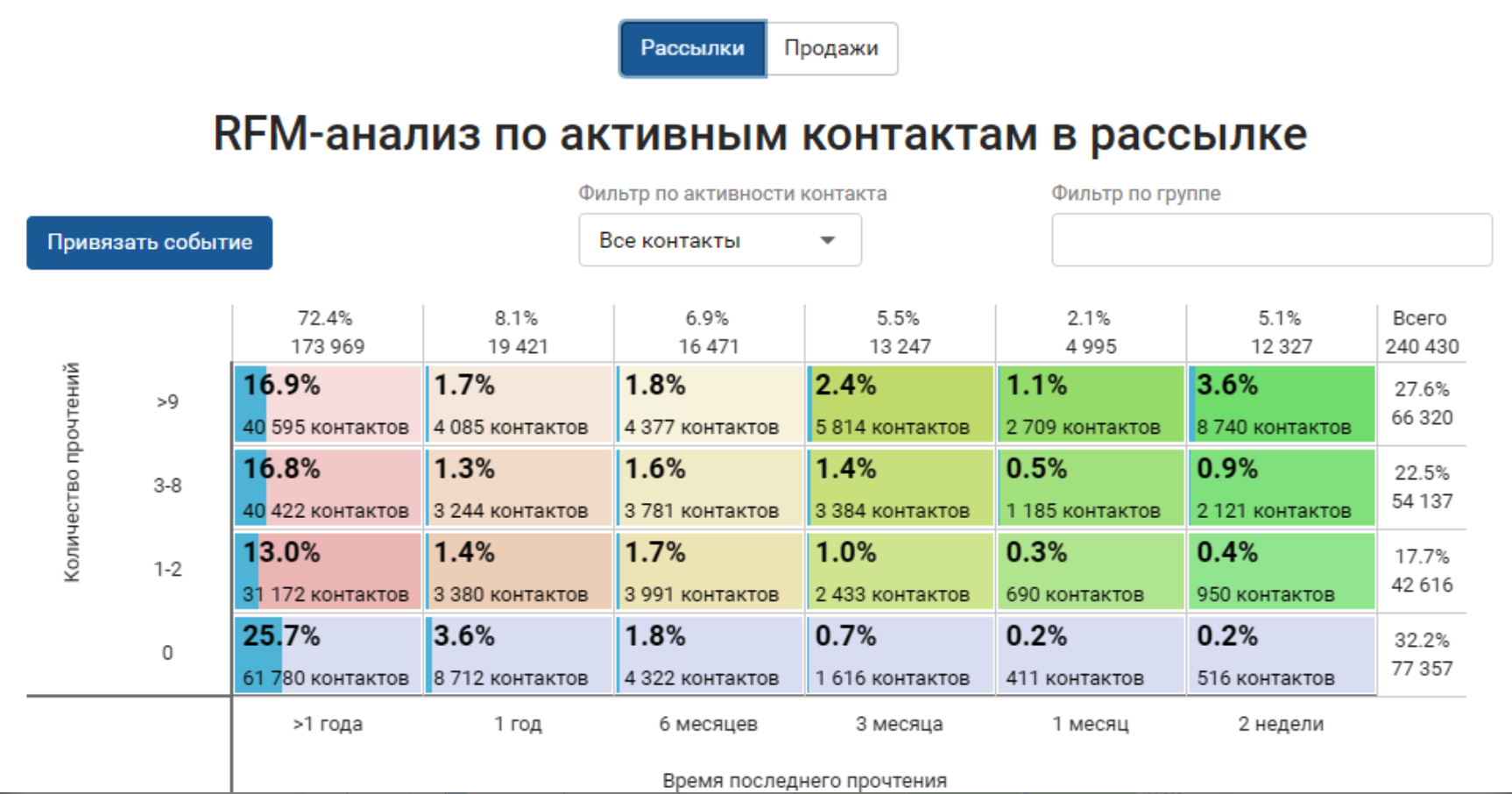

- Сегментируйте клиентов по активности и регулярно подогревайте тех, кто уходит в забвение. Таким образом есть шанс спасти клиентскую базу от выгорания. С помощью системы eSputnik отследить активность контактов очень просто, например — при помощи RFM-сегментации или когортного анализа.

RFM сегментация — способ сегментации базы клиентов, который учитывает такие параметры как: время с момента совершения последней покупки, частота покупок или открываемость писем, объем покупок или монетизация с клиента. Таким образом мы можем построить сетку сегментов от самых активных покупателей до кластеров аудитории, которая не проявляет никакой активности. Согласитесь, что совсем уж неприятно, когда клиенты регулярно закупаются на крупные суммы, но при этом маржа остается низкой, и адекватной прибыли так и не видно. Первая мысль — повысить цены и сделать наценку больше. Предложение здравое, но есть и другие способы улучшить ситуацию: Противоположность показателя оттока в бизнесе — это лояльность клиентов. Всегда держите в фокусе мысль о том, как именно стоит улучшить взаимодействие клиентов с вашим бизнесом. Есть несколько важных моментов, на которые стоит обратить внимание: Если вы проработаете все вышеперечисленные показатели, то ваш CLV непременно улучшится, так как напрямую зависит от всех 4 составляющих. Не забывайте, что действовать нужно комплексно и последовательно. Тогда результат будет стабильным и качественным. Ловите несколько дополнительных полезных советов: Измерять конечно хорошо, но важно еще и знать, что с этими цифрами делать дальше. Давайте подытожим, как применять информацию о пожизненной ценности клиента. Убедили попробовать подсчитать? Тогда в путь! Мы уверены, что впереди у вас масса интересных открытий и полезных инсайтов для роста вашего бизнеса. Источник: eSputnik

Как увеличить валовую маржу (GM)

Как снизить отток (Churn rate)?

Как увеличить CLV

Выводы