редакции

Юнит-Экономика - Что не так с магической метрикой CLV/CAC и как это исправить?

Метрика CLV/CAC — это метрика, которая вводит в заблуждение.

Ели коротко, то вывод о том, что метрика CLV/CAC вводит в заблуждение является прямым следствием, в том числе, и моей предыдущей статьи, которую можно посмотреть по ссылке:

Юнит-Экономика — главное о метрике CLV (Customer Lifetime Value)

Напомню, что ключевым выводом указанной публикации является то, что в основе метрики CLV лежит известная из финансов и инвестиционного анализа метрика NPV, т.е. проще говоря мы можем определить CLV как

CLV = NPVc = PVc — CAC , где

CLV — Customer Lifetime Value (пожизненная стоимость клиента)

NPVc — Чистая приведенная стоимость денежных потоков по клиенту

PVc — Чистая приведенная стоимость операционных денежных потоков по клиенту

САС

— первоначальные затраты на привлечение клиента Давайте

попробуем разобраться в смысле метрики CLV/CAC не по форме, а по содержанию. САС — это первоначальные затраты на

привлечение клиента, ценность жизненного цикла которого мы

пытаемся для себя определить. При этом в общем случае предполагается, что

длительность жизненного цикла клиента будет более одной транзакции по покупке

вашего продукта и более одного операционного цикла, в идеале чем дольше, тем

лучше. Это значит, что мы

можем рассматривать САС как первоначальные инвестиции в ту прибыль или тот

денежный поток, которые мы надеемся получить за время жизненного цикла

привлеченного клиента или, другими словами, мы можем рассматривать САС как первоначальные инвестиции

в инвестиционный проект клиент. Когда мы можем рассматривать САС именно

как инвестиционные, а не операционные затраты, учитывая, что САС это

затраты на маркетинг, а не на приобретение основных средств или материальных

активов? Есть ли что-то общее для инвестиций в материальные активы и инвестиций

в привлечение клиента? Думаю

да, мы можем найти важные аналогии, и в частности: 1. длительность

жизненного цикла клиента, как правило, больше длительности одной сделки с

клиентом или более одного операционного цикла, что

аналогично модели жизненного цикла любого инвестиционного проекта, 2. осуществляя затраты, направленные на

привлечение клиента, мы предполагаем

получать эффект (прибыль, денежные потоки) от сотрудничества с этим клиентом в

течение нескольких периодов времени и более одного

операционного цикла, что так же аналогично природе и модели инвестиционного

проекта, 3. осуществляя затраты, направленные на

привлечение клиента, мы окупаем

эти затраты чаще всего в течение нескольких периодов времени и

нескольких операционных циклов, что также соответствует природе и смыслу

понятия окупаемости первоначальных инвестиций для любого инвестиционного

проекта. В

принципе мы можем рассматривать САС как инвестицию даже в том случае, если

сделка с клиентом будет разовой и единственной. Просто в этом случае денежный

поток по клиенту будет разовым и будет ограничен длительностью сделки. Но это

частный случай. Очевидно,

что, осуществляя затраты САС, мы хотим окупить эти затраты тем или иным

способом. В противном случает трудно понять в чем состоит экономический смысл

такого рода затрат. Поэтому,

когда речь идет о затратах на привлечение клиента, мы должны понимать механизм

окупаемости этих затрат и предполагаемый период окупаемости. Механизмом

окупаемости затрат на привлечение клиента являются продажи клиенту продуктов

компании, а полученная от этих продаж прибыль, должна окупить (покрыть)

понесенные первоначальные затраты на привлечение клиента САС. Открытым

остается вопрос сможем ли мы окупить затраты на привлечение сразу после первой

сделки с клиентом и, если это не так, сколько периодов времени, сколько

операционных циклов нам для этого потребуется. Обычно для расчета периода окупаемости

затрат на привлечение клиента используется инвестиционная метрика периода окупаемости — CAC

Payback Period. Это означает, что задачу определения

периода окупаемости САС можно рассматривать как задачу расчета периода

окупаемости первоначальных инвестиций в инвестиционный проект клиент, а сам процесс окупаемости САС по смыслу имеет такую же

природу, как и процесс окупаемости первоначальных инвестиций для любого другого

инвестиционного проекта. Соответственно, если период окупаемости

затрат на привлечение клиента САС предполагает более одного операционного

периода, затраты САС по смыслу имеют инвестиционную

природу, а это значит, что привлекаемый за счет таких затрат клиент может

рассматриваться как инвестиционный проект. Из инвестиционного анализа известно, что

период окупаемости первоначальных инвестиций любого инвестиционного проекта

можно рассчитать двумя способами — в

номинальном измерении (т.е. по фактическим денежным потокам)

и с учетом стоимости денег во времени (т.е.

с дисконтированием). При расчете в номинальном измерении мы

просто сравниваем номинальные операционный и инвестиционный денежные потоки, и

когда чистый операционный денежный поток нарастающим итогом становится больше

соответствующих первоначальных инвестиций мы считаем, что инвестиции окупились. При расчете периода окупаемости с учетом

стоимости денег во времени (т.е. с применением

дисконтирования) нам необходимо пересчитать номинальные денежные потоки в

дисконтированные и определить период времени, когда дисконтированный

операционный денежный поток нарастающим итогом станет больше инвестиционного. Таким образом, для расчета CAC Payback Period можно использовать оба

метода расчета периода окупаемости, известные из

инвестиционного анализа, а в

качестве основы модели жизненного цикла клиента мы можем использовать модель

жизненного цикла инвестиционного проекта. Если

мы готовы использовать в качестве основы для модели жизненного цикла клиента

модель жизненного цикла инвестиционного проекта, то что нам мешает определить

ценность такого инвестиционного проекта так же, как как это принято делать в

инвестиционном анализе, а именно используя метрику NPV? Как известно из инвестиционного

анализа ценность любого инвестиционного проекта

определяется метрикой NPV, т.е. как чистый приведенный денежный

поток по инвестиционному проекту, включая первоначальные инвестиции. NPV в общем случае можно определить как

разницу между чистым приведенным операционным притоком денежных

средств и чистым приведенным

инвестиционным оттоком денежных средств

инвестиционного проекта за время жизни проекта. Если рассматривать САС как первоначальные

инвестиции, а процесс окупаемости САС по своей

природе аналогичен процессу окупаемости первоначальных инвестиций

инвестиционного проекта, то вполне логично сделать вывод, что для инвестиционного проекта клиент можно использовать

логику и метрики, известные из инвестиционного анализа. Тогда

ценность инвестиционного проекта клиент можно определить как CLV

= NPVc = PVc — CAC , т.е. CLV в общем случае можно определить как

разницу между чистым приведенным

операционным притоком денежных

средств по клиенту и чистым приведенным

инвестиционным оттоком денежных средств

по клиенту за время его жизни. Если

рассматривать САС как единовременные первоначальные инвестиции в привлечение

клиента, то очевидно, что дисконтирование первоначальных инвестиций САС не

требуется. Остается добавить, что по аналогии с

метрикой периода окупаемости, который можно рассчитывать как в номинальном

измерении, так и с учетом стоимости денег во времени, в зависимости от целей и

решаемой задачи, метрику CLV так же можно определять двумя

способами — в номинальном измерении и с учетом стоимости денег во времени. Тогда,

если рассматривать клиента как инвестиционный проект, метрику CLV аналитически

можно выразить двумя способами: 1) с

учетом стоимости денег во времени (с дисконтированием

денежных потоков) CLV

= NPVc = PVc — CAC, где NPVc

— чистая приведенная стоимость денежных потоков по клиенту за время его жизни, PVc

— приведенная стоимость операционного денежного потока по клиенту за время его

жизни. 2) в

номинальном измерении как CLV

= CMc — CAC, где СМс

— маржинальная прибыль по клиенту, полученная за время его жизни. Стоит обратить внимание на то, что в

данном случае не столь важно учитываем мы стоимость денег во времени или нет,

более важным является то, что при

определении CLV с точки зрения инвестиционного подхода нужно учитывать и

операционные и инвестиционные денежные потоки (затраты) по клиенту, а

значит при расчете CLV в общем случае необходимо из совокупного операционного

денежного потока по клиенту вычитать первоначальные инвестиции САС. Проблема

состоит в том, что в многочисленных публикациях и разными авторами метрика CLV

определяется по-разному. В зависимости от того, как вы определите

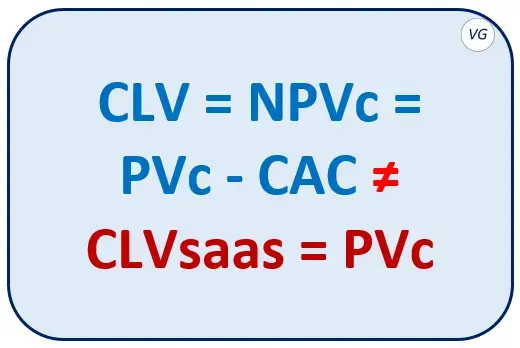

CLV, зависит и смысл метрики CLV/CAC. С инвестиционной точки зрения метрику

CLV, как я уже говорил выше, нужно определять как CLV = NPVc = PVc — CAC, или в

номинальном выражении CLV = СМс — CAC. В данном случае ключевым является необходимость включения

инвестиционных затрат в расчет CLV. Если использовать SaaS подход, чаще

всего используется определение CLV = PVc, или в номинальном выражении CLV =

СМс. В этом случае ключевым является отсутствие учета инвестиционных

затрат при расчете CLV. Строго говоря, существуют и другие более сложные подходы к

определению CLV, учитывающие не только ценность

денежных потоков по клиенту, но и немонетарные нематериальные составляющие

понятия ценности клиента, но, прежде чем их использовать на практике, мне

кажется рациональным сначала разобраться с более простыми, основанными на

хорошо известных финансово-экономических моделях. Именно в связи с многовариантностью и

неоднозначностью определения метрики CLV производная от нее метрика CLV/CAC

вводит в заблуждение. Когда речь идет об использовании метрики

CLV/CAC для принятия управленческих решений в первую очередь необходимо дать четкое определение

метрики CLV. Еще

раз перечислим основные подходы к определению CLV: — Инвестиционный

подход CLV

= NPVc = PVc — CAC (с учетом первоначальных инвестиций САС) или в номинальном

измерении CLV = CMc — CAC. — SaaS

подход CLVsaas

= PVc (без учета первоначальных инвестиций САС) или в номинальном измерении

CLVsaas = CMc — Более

сложные модели (с учетом нематериальной ценности

клиента) Если

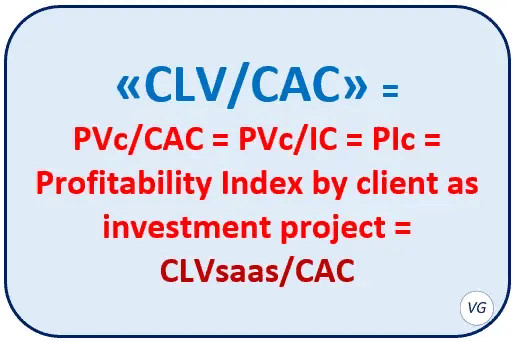

использовать инвестиционный подход к CLV, метрику CLV/CAC в общем случае можно

записать CLV/CAC = NPVc/CAC = (PVc -

CAC)/CAC. По

смыслу это выражение показывает отношение ценности инвестиционного проекта

клиент NPVc (с учетом первоначальных инвестиций в привлечение клиента) за время

его жизни к первоначальным инвестициям в реализацию инвестиционного проекта

клиент CAC. Можно

использовать эту метрику на практике? ДА. В принципе вы можете использовать

любые производные показатели, рассчитанные на основе имеющихся у вас первичных

данных. Вопрос всегда стоит в том зачем, в чем преимущество нового показателя

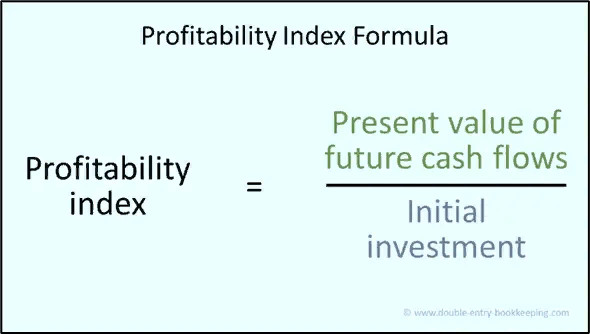

по сравнению с имеющимися известными альтернативами. В инвестиционном анализе рентабельность

инвестиций в инвестиционный проект обычно измеряют, используя метрику PI

(Profitability Index): PI = Profitability Index =

PV/IC, где PV

— приведенная стоимость операционных денежных потоков инвестиционного проекта, IC

— первоначальные инвестиции в инвестиционный проект. Тогда для инвестиционного проекта клиент рентабельность

инвестиций в привлечение клиента может быть выражена, как PIc = Profitability Index по клиенту = PVc/CAC, где PIc

— индекс рентабельности инвестиций в инвестиционный проект клиент, PVc

— приведенная стоимость операционных денежных потоков по инвестиционному

проекту клиент. В большинстве случаев метрика CLV/CAC

используется при анализе и оценке SaaS проектов. В этом контексте CLV рассчитывается как

совокупный операционный (приведенный или номинальный) денежный поток по клиенту

за время его жизни без учета затрат на привлечение клиента. Давайте

для ясности метрику CLV, в которой первоначальные инвестиции в привлечение

клиента не учитываются, обозначим как CLVsaas CLVsaas

= PVc или

в номинальном измерении CLVsaas

= CMc. Тогда по смыслу для SaaS подхода метрика

CLV/CAC представляет из себя отношение суммарного операционного (приведенного

или номинального) притока денежных средств по клиенту за время его жизни к

инвестиционному оттоку денежных средств инвестиционного проекта клиент (т.е. к

затратам на привлечение этого клиента САС), что в терминах инвестиционного

подхода к CLV означает CLVsaas/CAC = PVc/CAC = PIc =

Profitability Index по клиенту PIc

= Profitability Index по клиенту Давайте еще раз акцентируем

внимание, что в общем случае, если рассматривать клиента

как инвестиционный проект CLV = NPVc = PVc — CAC ≠ CLVsaas = PVc Метрика

CLVsaas/CAC в терминах инвестиционного подхода к CLV представляет из себя

Profitability Index по клиенту, а это значит, что по смыслу и в общем случае «CLV/CAC» = CLVsaas/CAC =

PVc/CAC = PVc/IC = PIc 1. В зависимости от контекста и решаемой

задачи CLV может определяться несколькими

способами. Это значит, что CLV/CAC не

универсальная метрика, которая зависит от выбранного определения CLV, а значит

при использовании разных определений CLV метрика CLV/CAC может иметь разное

значение, что затрудняет возможности сравнения и аналитику по метрике CLV/CAC. 2. Сравнение

совокупного и долгосрочного эффекта отношений с клиентом за его жизненный цикл

с первоначальными затратами (инвестициями) на привлечение клиента позволяет нам

рассматривать клиента как инвестиционный

проект. 3. В

финансах и инвестиционном анализе уже существует и используется на практике

определенный перечень метрик для оценки, анализа, сравнения инвестиционных

проектов и принятия управленческих решений. 4. В финансах и инвестиционном

анализе в общем случае под ценностью

инвестиционного проекта понимается метрика NPV, которая

является универсальной, не зависит от природы проекта и позволяет сравнивать

любые инвестиционные проекты между собой. 5. Метрика

NPV по определению и в общем случае представляет из себя разницу дисконтированного

чистого операционного притока денежных

средств и дисконтированного инвестиционного оттока денежных средств за время жизни

инвестиционного проекта. Т.е. в финансах и

инвестиционном анализе метрика ценности проекта учитывает и включает в себя инвестиции, необходимые для

реализации проекта. 6. Если

рассматривать клиента, как инвестиционный проект, ценность

инвестиционного проекта клиент следует определять как CLV = NPVc = PVc — CAC 7. Обычно

метрика CLV/CAC используется для оценки и анализа SaaS бизнес-проектов, где

по определению CLVsaas не учитывает САС, т.е. на самом деле для SaaS под CLV

подразумевается CLVsaas

= PVc и

тогда под CLV/CAC подразумевается CLVsaas/CAC=PVc/CAC. 8. Если

использовать инвестиционный подход и рассматривать клиента как инвестиционный

проект метрика CLV/CAC по смыслу является PIс (Profitability Index)

инвестиционного проекта клиент и должна

рассчитываться по формуле «CLV/CAC» = CLVsaas/CAC=

PVc/CAC = PVc/IC = PIc = Profitability Index by client as investment project 9. Метрика

PI (Profitability Index) по определению и в общем

случае представляет из себя отношение дисконтированного

чистого операционного притока денежных

средств и дисконтированного инвестиционного оттока денежных средств за время жизни инвестиционного

проекта. Т.е. в финансах и инвестиционном анализе

метрика PI — это не разница, а отношение тех же

показателей, которые используются в определении NPV. 10. Таким образом, учитывая предложенную

логику и смыслы, можно сделать вывод, что под метрикой CLV/CAC в общем случае подразумевается известная

из инвестиционного анализа метрика

PI (Profitability Index), если рассматривать клиента как инвестиционный проект. 12. Не забываем, что в зависимости от

решаемой задачи и имеющихся данных в ряде

случаев, в том числе для упрощения расчетов и лучшего понимания процессов, можно

использовать номинальные значения метрик и денежных потоков вместо

дисконтированных. 13.

Приведенные выше рассуждения и заключения для наглядности в виде схемы

представлены на инфографике ниже: Вот

ссылка на одну из первых публикаций на эту тему, которую мне удалось найти: Why

LTV/CAC is a Misleading SaaS Metric and Should be Replaced with Customer NPV Авторский проект по Юнит-Экономике — Формула

прибыли 5.0 Ссылки

на предыдущую статью о CLV: Юнит-Экономика — главное о

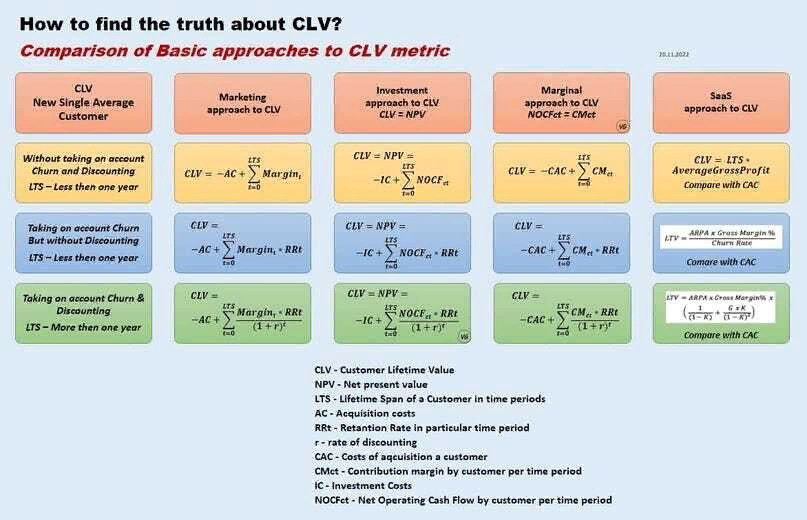

метрике CLV (Customer Lifetime Value) How to

find the Truth about CLV (Customer Lifetime Value)? How to

find the Truth about CLV (Customer Lifetime Value)? How to

find the Truth about CLV (Customer Lifetime Value)? юнитэкономика, uniteconomics, gfactors, CLV, CustomerLifetimeValue, LTV

1. В чем смысл метрики CAC

2. Период окупаемости затрат на привлечение

клиента САС (CAC Payback Period)

3. Срок окупаемости можно рассчитать двумя

способами

4. В чем смысл метрики CLV

5.

Почему метрика CLV/CAС вводит нас в заблуждение?

6. Метрика CLV/CAC, если использовать

инвестиционный подход к CLV

7. Метрика CLV/CAC, если использовать SaaS

подход к CLV

В качестве заключения